11.10.2017, 09:07

Небольшое дополнение к банковскому сектору.

Возможно будет интересно и сделает более полным покрытие.

- Русский стандарт. В каком-то смысле банк легенда, банк эпоха.

История раздачи денег населению под высокие проценты почти что “стрельнула”, но население во время кризисов решило кредиты не отдавать. Плюс девальвация привела к росту долга, так как у РС было много еврооблигаций.

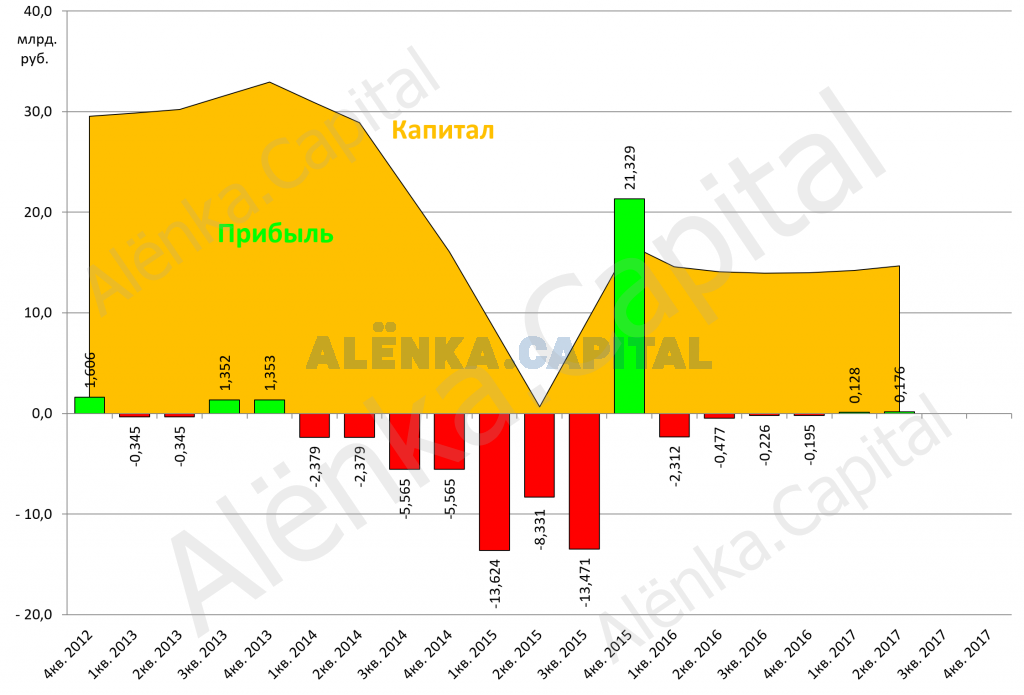

В результате банк потерял весь капитал к началу 2015.

Чтобы спасти банк, Рустам Тарико пошел на несколько экстренных шагов

- Продал УК “Русский стандарт” БКСу, плюс еще некоторые непрофильные активы.

- Привлек помощь АСВ

Совет директоров Агентства по страхованию вкладов (АСВ) 14 декабря принял решение о заключении между АСВ и банком “Русский стандарт” договора субординированного займа на сумму 5 млрд руб.

“Данное решение отвечает интересам клиентов, вкладчиков и партнеров банка “Русский стандарт” и является важной составляющей стратегического плана по увеличению капитала банка, наряду с уже осуществленными в 2015 г. прямыми инвестициями акционера в размере более 43 млрд руб.”, - говорится в сообщении пресс-службы “Русского стандарта”.

«Участие в государственной программе докапитализации с помощью ОФЗ важно для нас как для одного из крупнейших банков, работающего с населением. Мы благодарны Правительству Российской Федерации, Банку России и АСВ за оказанную поддержку», - прокомментировал решение АСВ Рустам Тарико, основатель и владелец группы «Русский стандарт».

- Провел реструктуризацию облигаций банка.

В пятницу группа «Русский стандарт» сообщила, что инвесторы, чьи интересы представляет Dechert LLP, пошли на новые условия реструктуризации с досрочной выплатой наличными 18% номинала. (Ранее банк предлагал инвесторам 10%, а они требовали 20–25%.)

На оставшуюся сумму долга одна из компаний группы «Русский стандарт» выпустит новые еврооблигации сроком на семь лет с доходностью 13% годовых, обеспеченные 49% обыкновенных акций «Русского стандарта» , сообщила группа. Первые 1,5 года процентные выплаты по новым бумагам будут капитализироваться, четвертый полугодовой купон будет на 75% капитализирован, а на 25% выплачен деньгами; с третьего года весь купонный доход будет выплачиваться деньгами. Сейчас доходность выпуска на $350 млн – 13% годовых, на $200 млн – 11,5%.

Это сняло долг с банка и единовременно привело к скачку капитала с нуля до 16 млрд. рублей.

Но сам Рустам Тарико де-факто потерял 49% банка. Это довольно известная история 2015, меркнет на фоне бурного для банков 2017 года.

Еврооблигации были очень волатильны, но не обнулились.

Впрочем инвесторы там все еще боятся и возможно не зря.

За прошлую неделю еврооблигации Russian Standard с погашением в 2022 г. резко подешевели: по данным Bloomberg, 8 сентября на открытии они стоили 56% от номинала, а 15 сентября – 29,7%. Доходность к погашению выросла с 35,5 до 65% годовых. Бумаг в обращении, по данным Bloomberg, на $544 млн.

Russian Standard зарегистрирован на Бермудах и принадлежит Roust Holdings Рустама Тарико. Russian Standard стал эмитентом бумаг в 2015 г. после реструктуризации еврооблигаций, выпущенных банком «Русский стандарт»: держатели двух выпусков субординированных еврооблигаций на $350 млн и $200 млн с погашением в 2020 и 2024 гг. получили 18% номинала наличными, а на оставшуюся сумму долга Russian Standard выпустил новые еврооблигации сроком на семь лет с купоном 13%. Единственное обеспечение новых бумаг – залог в виде 49% обыкновенных акций банка.

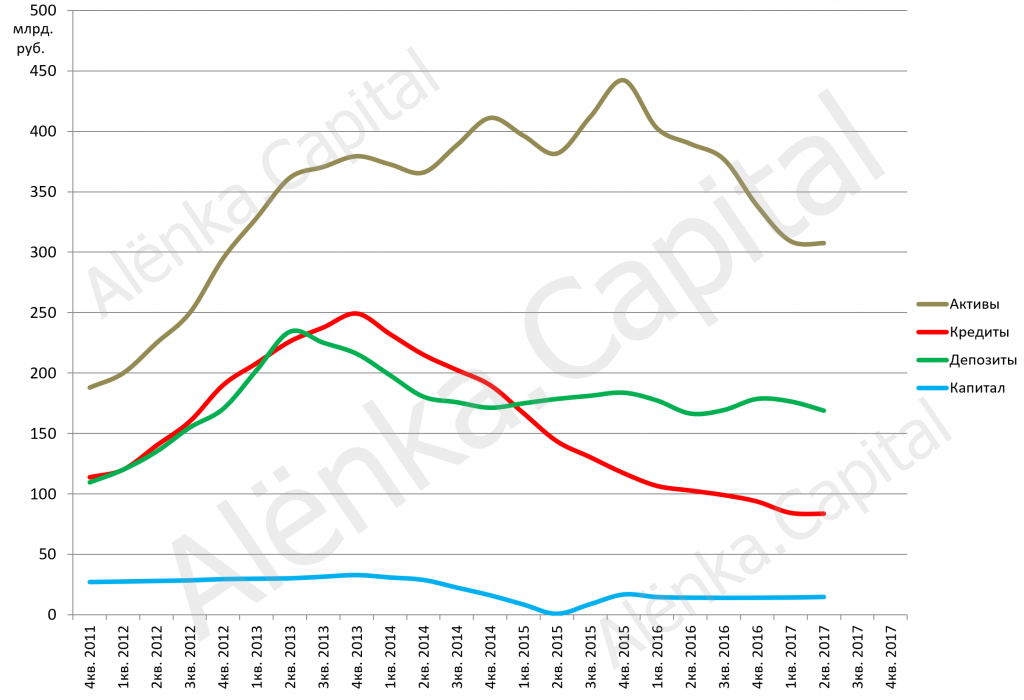

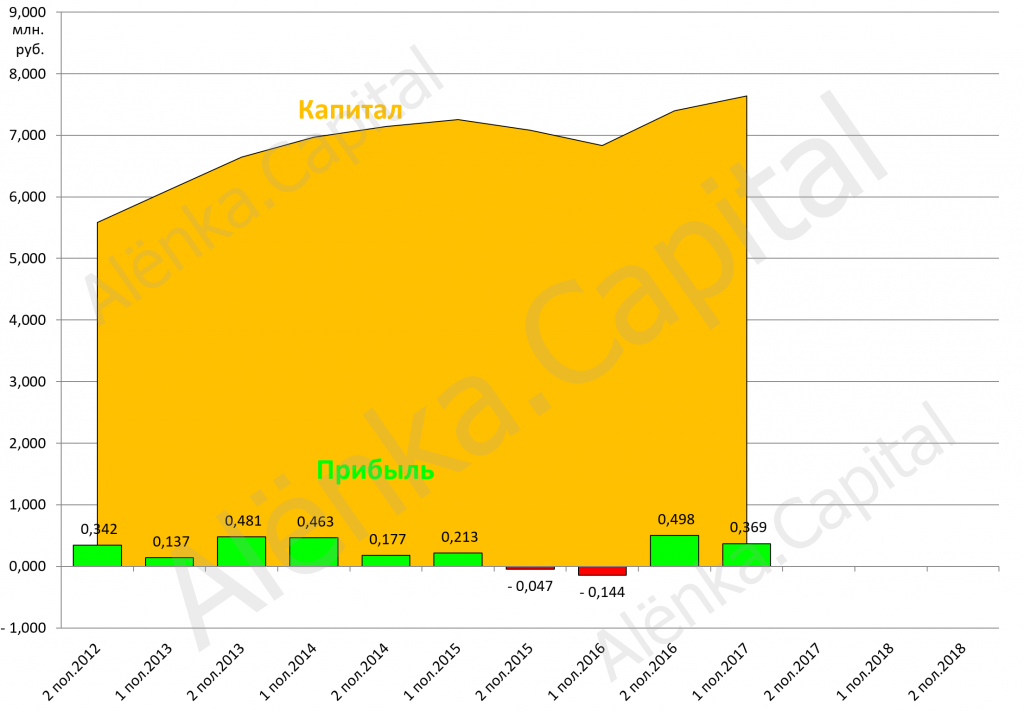

Бизнес банка сжимается.

Нам он особенно интересен как дополнительный индикатор экономической активности. Судя по отчету банк пока не оседлал волну.

Ведомости сегодня пишут, что потребкредитование ожило.

Спрос россиян на кредиты растет: в августе их задолженность перед банками выросла максимально с весны 2014 г., а по рублевым займам достигла исторического максимума, говорится в «Мониторинге экономической ситуации в России» РАНХиГС. Банки активно выдают кредиты: в январе – июле они предоставили россиянам на 23% больше займов, чем годом ранее. Быстрее всего растут потребительские кредиты: по данным Национального бюро кредитных историй, за восемь месяцев выдача таких займов увеличилась на 27%.

Кредиты играют все большую роль в бюджетах российских семей, отмечается в мониторинге: в первом полугодии новые кредиты достигли 21% от расходов домохозяйств на конечное потребление. Это заметно выше кризисного уровня последних двух лет (15–18%), правда, пока ниже пиковых 25–27% в 2013–2014 гг. При практически нулевом росте реальных доходов людей это создает дополнительные риски для их финансового положения, отмечали аналитики РАНХиГС.

Активнее всего потребкредиты сейчас берут жители бедных регионов, периферийных территорий, а также наиболее бедные страты населения, замечает директор региональной программы Независимого института социальной политики Наталья Зубаревич, так они компенсируют падающие доходы. Зарплаты россиян растут с августа 2016 г., но реальные доходы продолжают снижаться.

Бесконечно экономить невозможно, люди начинают жить взаймы, говорит Зубаревич, важно, чтобы банки не выдали слишком много кредитов – это грозит большим невозвратом.

Долговая нагрузка в регионах с высоким уровнем бедности растет быстрее, следует из данных FR Group (см. таблицу), хотя ситуация от региона к региону может разниться, замечает руководитель проекта Анастасия Зюркалова.

Россияне все большую долю доходов направляют на потребление: по некоторым признакам они начинают отказываться от сберегательной модели поведения, признает заведующая лабораторией исследований пенсионных систем и актуарного прогнозирования социальной сферы РАНХиГС Елена Гришина. Живут в том числе за счет займов – резервы для ограничения потребления у определенных слоев населения исчерпались. В первом полугодии между ростом объема кредитов и уровнем бедности в регионах наблюдалась линейная зависимость, говорит Гришина. Сейчас россияне позитивнее, чем годом ранее, оценивают перемены в своем благосостоянии, доля тех, кто экономит на еде и одежде, сократилась, отмечали аналитики РАНХиГС.

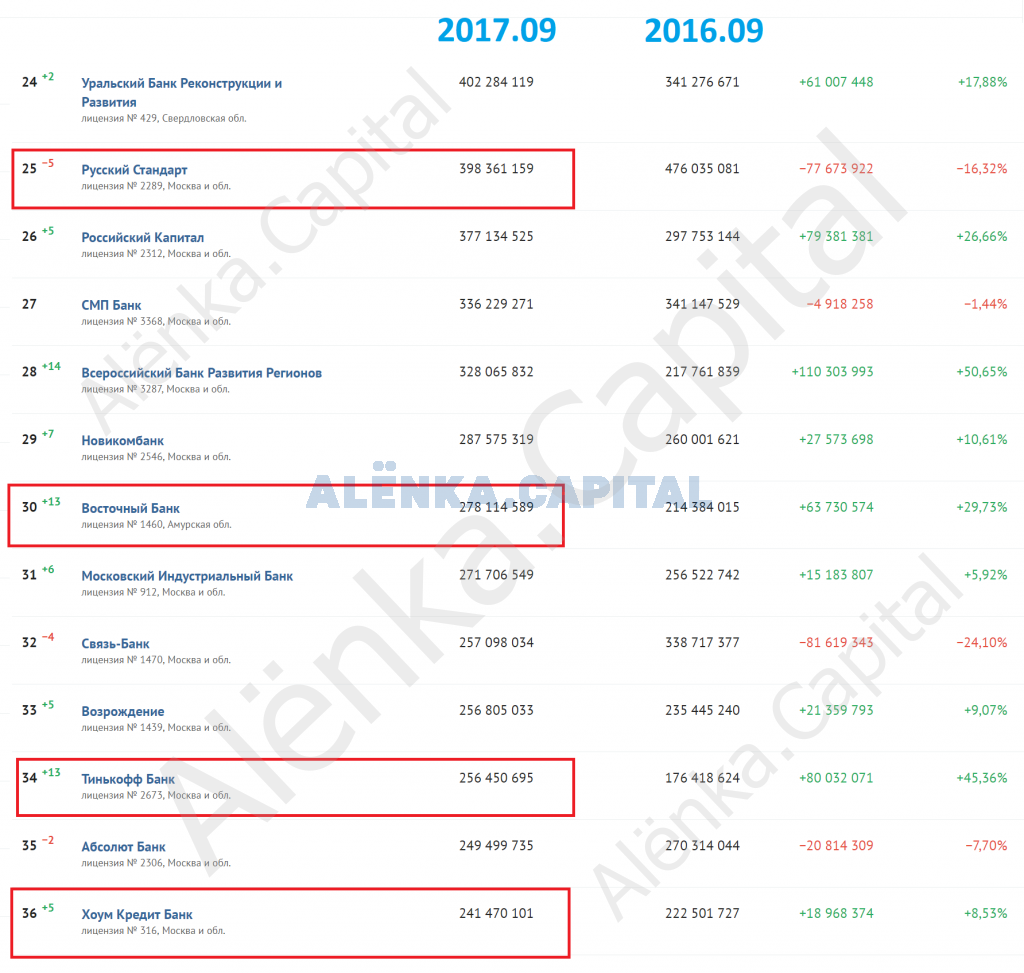

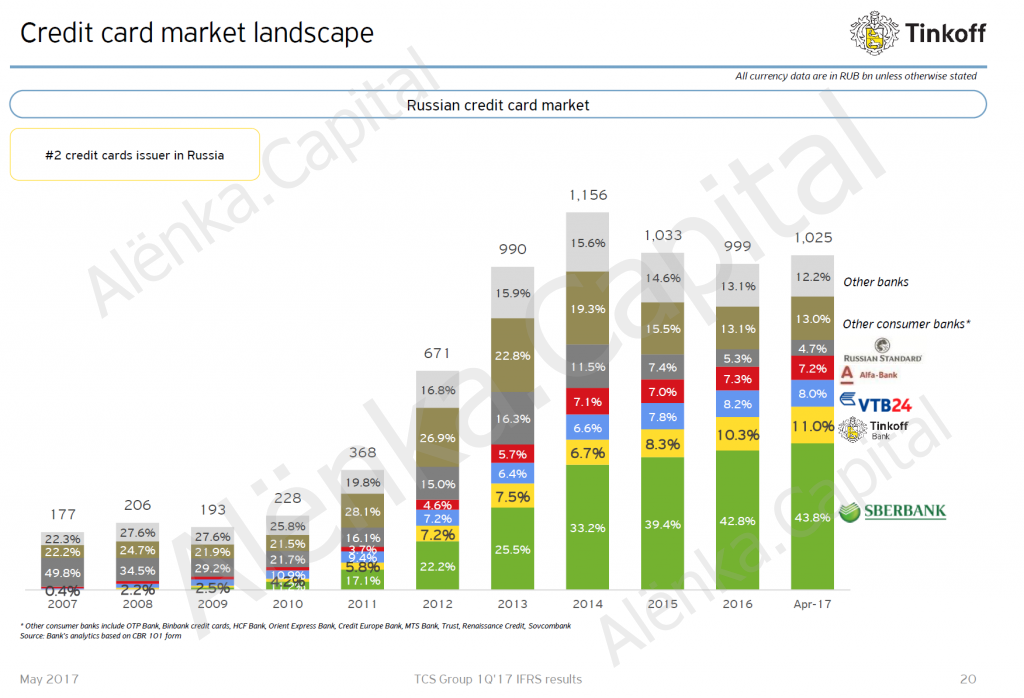

Впрочем Олег Тиньков видимо выиграл битву за звание “лучший потребкредитный банк”.

Ему уже удалось обогнать Хоум кредит банк, впереди Восточный (укрупнился за счет Юниаструма) и Русский Стандарт.

Расклад по кредитным картам

- Банк Кузнецкий.

Оказывается на Московской бирже еще есть несколько мелких “банчков” которые даже платят дивиденды.

Например этот пензенский микробанк. Увидел его в таблице у Ларисы Морозовой. https://smart-lab.ru/blog/423662.php

Он даже дивиденды платит!

Акции его крайне неликвидны.

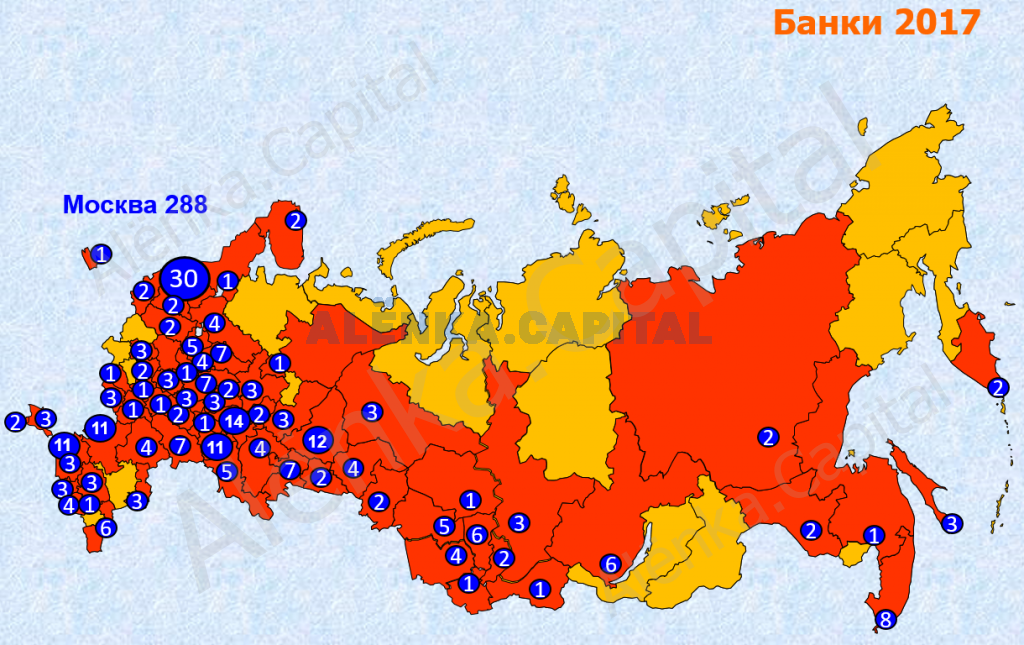

Банк занимает 274-е место по активам, то есть находится в середине. Согласно моей карте, в регионе 2 банка и Кузнецкий банк самый большой в Пензе!

Активы растут.

Банк выдал 3 млрд. рублей кредитов и держит 4 млрд. депозитов.

Капитал 611 млн. рублей.

Капитализация банка всего лишь 310 млн. рублей! Но мультипликаторы не самые лучшие. БСП лучше.

- Челябинвестбанк . Это главный конкурент Челиндбанка.

Просто изучаю банки региона. 96-е место против 100-го у моего Челиндбанка.

50 млрд. руб. активов против 47 млрд. руб.

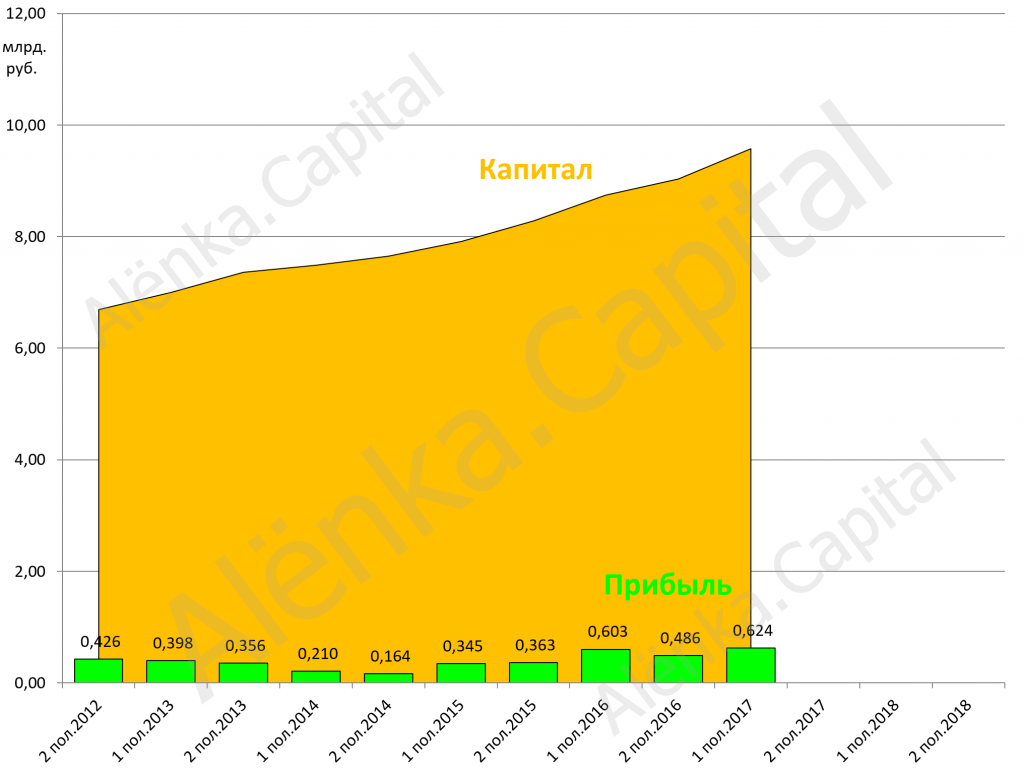

Два полугодия банк прибылен.

Для сравнения показатели Челиндбанка. Вроде бы лучше.

Но в целом банки не растут. Я никак не пойму почему на фоне очищения рынка у ухода примерно 30 банков из ТОП-100 челябинские банки остаются на 100-м месте?

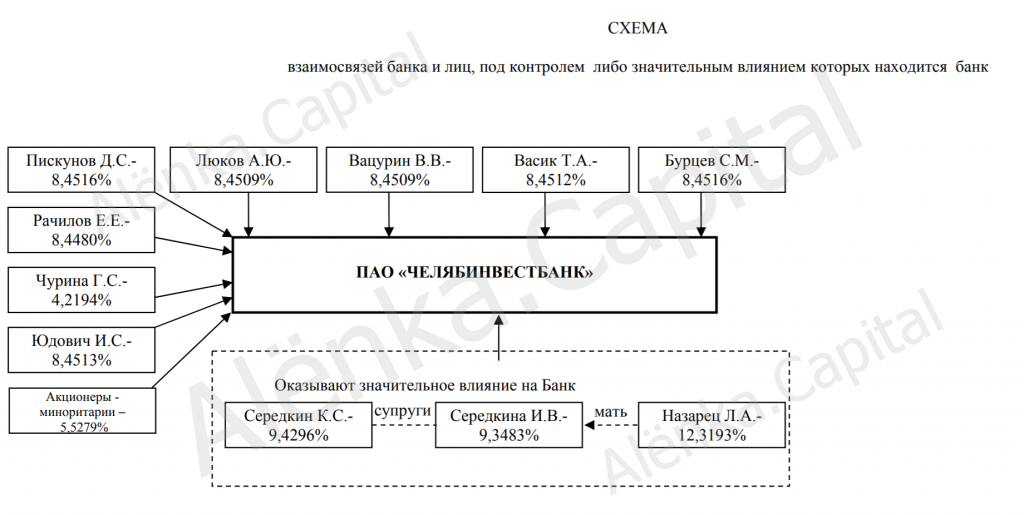

Челябинвестбанк принадлежит как и Челиндбанк местным банкирам, наибольший пакет у семьи президента банка Вячеслава Назарца.

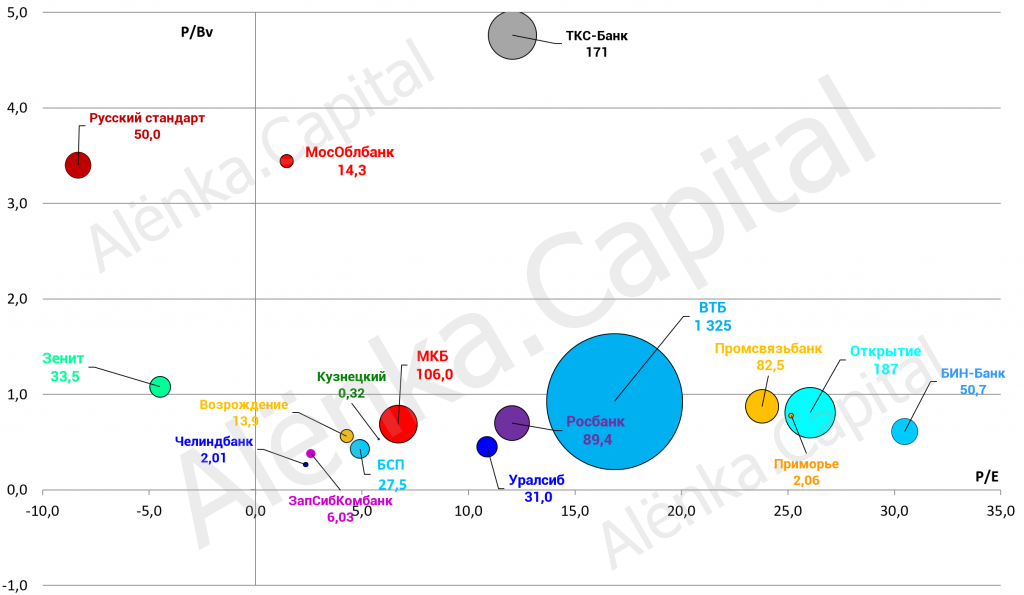

Обновил диаграмму стоимости.

Оценка Русского стандарт исходя из 49% заложенных под еврооблигации.

Риски в секторе возросли (по мнению инвесторов), потому акции банков, за исключением Сбербанка, пока под давлением.