03.03.2018, 13:20

Как стало известно из споров РУСАЛа с “Интерросом”, ГМК “Норильский никель” готовит в будущем выделение Быстринского ГОКа.

Это очень интересное событие. ГОК только недавно запустили.

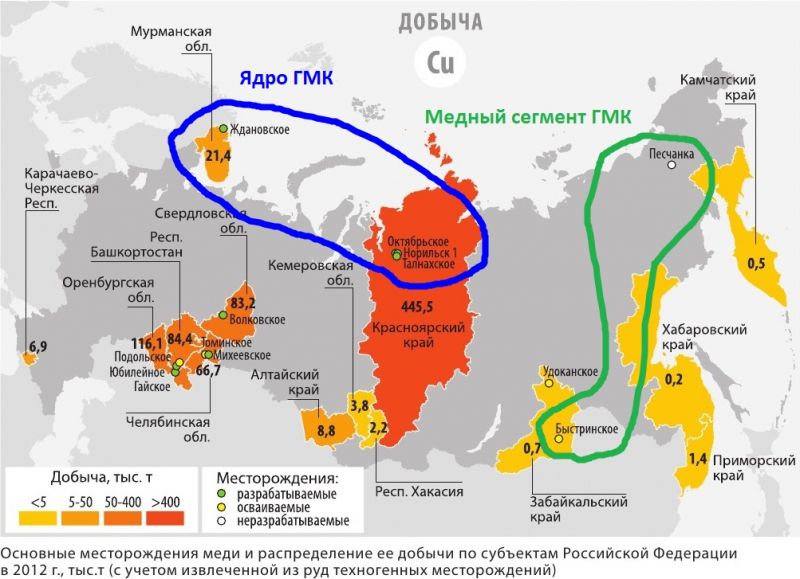

31 октября мы начали горячие испытания первой линии комбината, а 30 ноября запустим пусконаладку второй линии», — сказал журналистам первый вице-президент и операционный директор «Норникеля» Сергей Дяченко. Он планирует вывести ГОК на полную мощность по переработке 10 млн т руды ежегодно к концу 2019 года. В течение 2018 года предприятие будет работать в половину мощности, а в 2019 году — на 75%. Этот комбинат расположен в труднодоступной части Забайкальского края, в 350 км от ближайшего крупного российского города — Читы, но всего в 90 км от китайской границы. Это осложняет поиск персонала, но упрощает доставку продукции в Китай, который является крупнейшим в мире потребителем меди и железной руды.

Быстринский ГОК будет производить 67 000 т меди, 2,9 млн т магнетитового концентрата и 252 000 унций золота. Это позволит «Норникелю» увеличить долю производства меди.

На самом деле, теперь вы видим, что Потанин вероятно давно задумал этот ход.

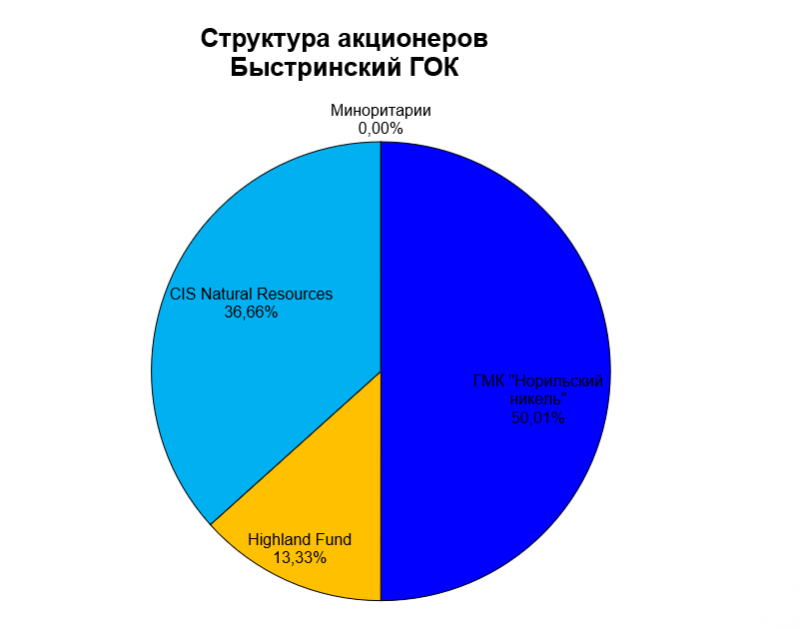

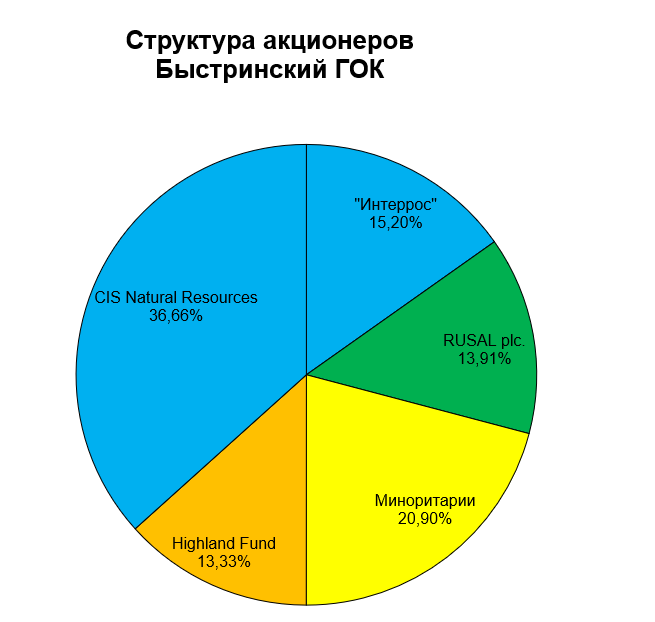

В начале 2017 часть акций у ГМК купил “Интеррос” вместе с Березкиным.

http://eve-finance.ru/t/gmk-privlek-minoritariev-v-bystrinskij-gok/132

Что будет если осуществить spin-off?

То есть раздать 50,01% из доли “Норильского никеля” его акционерам?

Фактически Потанин будет мажоритарием в этом проекте. Случайность?

Сколько стоит Быстринский ГОК? Раз его оценили в $730 млн. то доля ГМК, с учетом прогресса в стройке, наверное легко тянет на $400-500 млн.?

Это ориентировочно лишь 1,5% от MCap ГМК или 150 рублей на 1 акцию.

Но не все так просто 2.

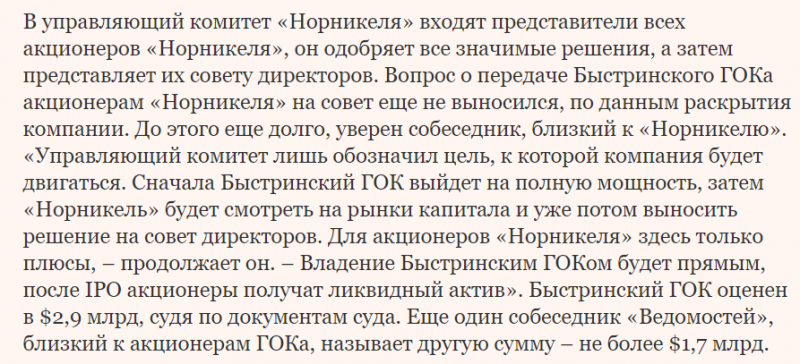

В статье Ведомостей написано, что ГОК уже оценен в $1,7-2,9 млрд.

То есть Потанин упер несколько сотен миллионов?

Олег Петропавловский считает, что ГОК дает $250 млн. EBITDA.

Сам ГМК ожидал $400-500 млн к 2019.

Получается, сейчас, исходя из мультипликатора самого ГМК, актив может стоить и $2,9 млрд. или 500 рублей на 1 акцию с учетом доли ГМК.

Для ГМК продажа доли в активе в начале 2017 получается была большой ошибкой, но она позволила удержать долг/EBITDA на определенном уровне (что в свою очередь позволило Потанину получив 60% EBITDA а не 30%, отбить вложение в ГОК сразу же).

Деконсолидация ГОКа выгодна Владимиру Потанину и в другом смысле. Аналитики ждут $5000 млн. EBITDA у ГМК или около того в 2018-2019, и долг/EBITDA балансирует на грани (даже без изменений в дивполитике). Уход аж $400-500 млн. из консолидированной EBITDA (в свою очередь консолидация всей EBITDA ГОКа при доле в 50,01% не совсем корректна) может сыграть важную, если не решающую роль в ограничении дивидендов.

Есть и третий момент.

Мы писали про Баимскую площадь на Чукотке, которая досталась Роману Абрамовичу, видимо когда он был губернатором.

http://eve-finance.ru/t/baimskaya-ploshhad-novyj-mednyj-super-proekt/133

Планируется купить (!) этот проект и вложить в него $4,5 млрд. (в Быстринский ГОК вложено $1,5 млрд.)

Быстринскй ГОК и Баимскую будут объединять.

Но потом, все равно, этот большой медный актив выделить из ГМК как новую компанию и даже провести IPO в Азии.

То есть ГМК вкладывает огромные деньги, а потом выделяет, что приводит к росту долга и не увеличивает EBITDA, все в рамках борьбы с РУСАЛом и главное, чтобы не дать тому дивидендов.