21.03.2018, 16:10

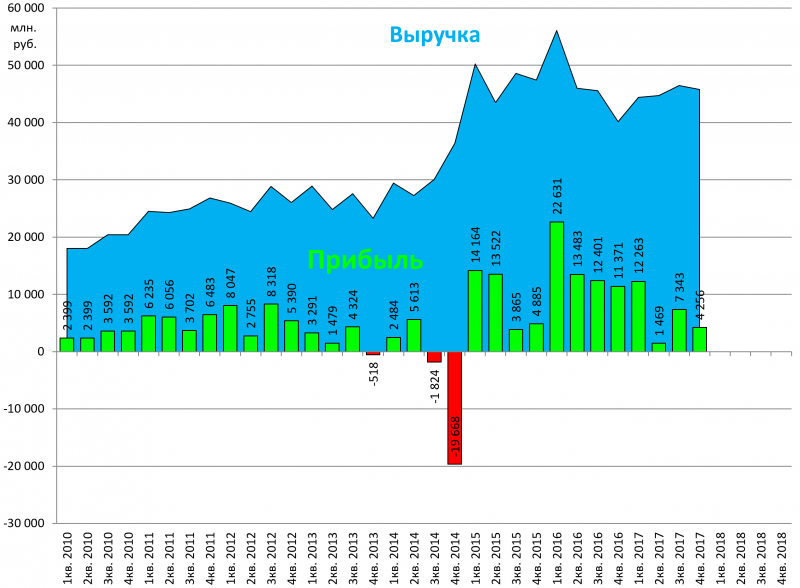

Рост производства никак не хочет конвертироваться в прибыль.

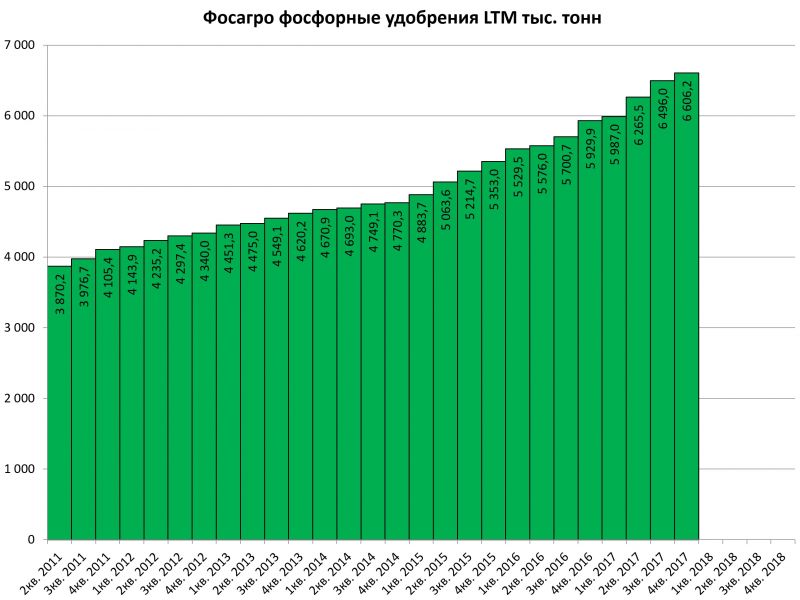

После мощного производственного отчета, оживления цен на удобрения, ожидания были немного иными.

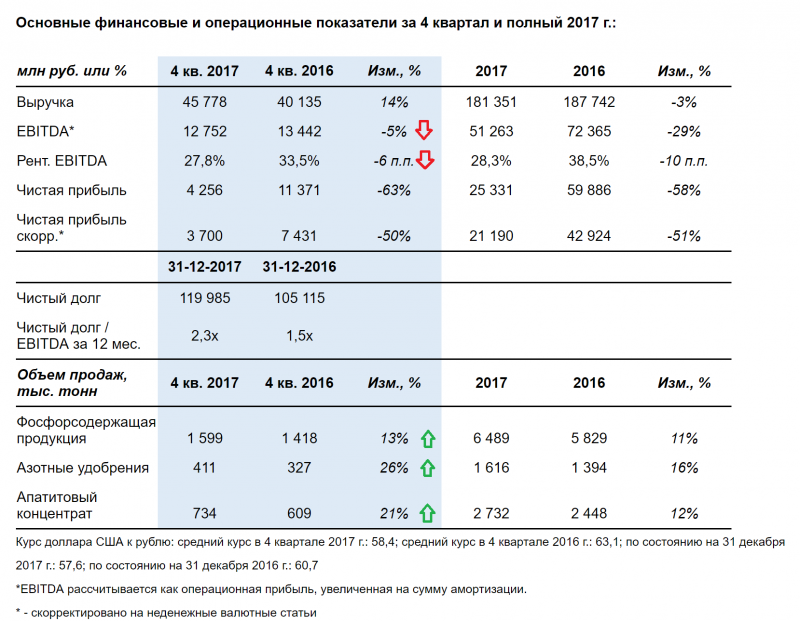

Тезисно годовые данные.

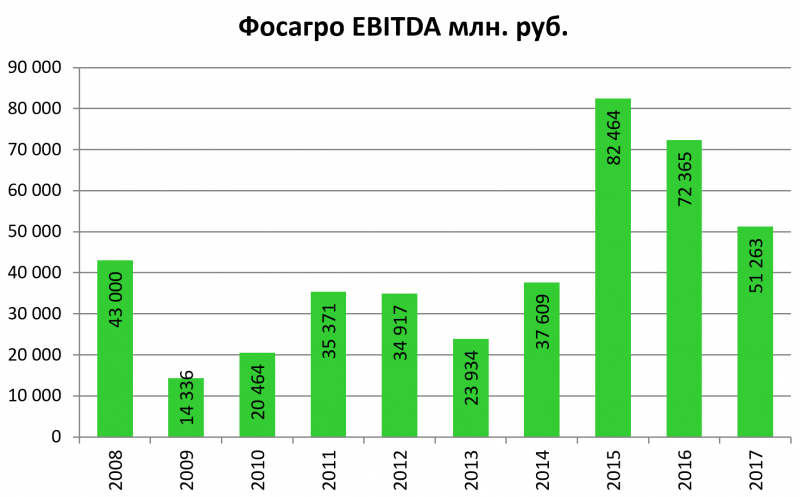

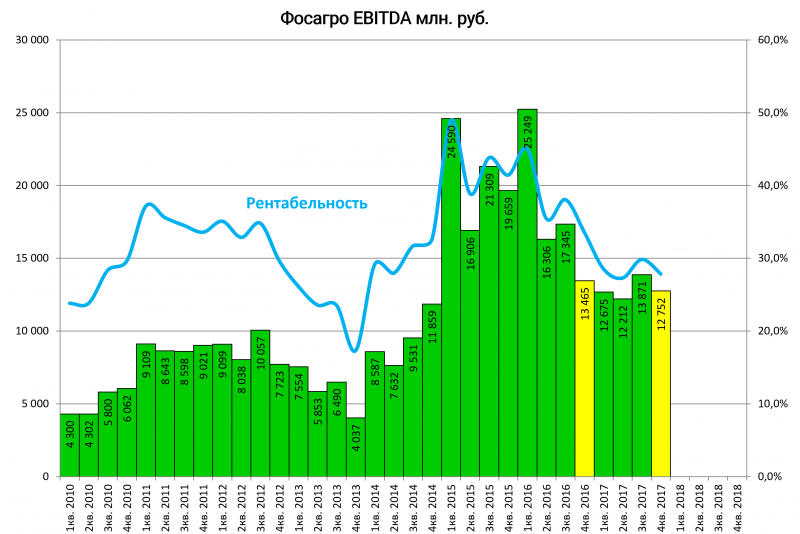

Видно как на глазах падает рентабельность. Все ли это эффект курса сказать сложно.

Отчет за 2017 в глазах инвесторов слабый.

Компания платит дивиденды из прибыли. Прибыль вернулась в 2012 год.

Долг вырос. Пополнили обротный капитал.

Дивиденды были 225, а стали 80 руб. Без доллара по 80 никак!

За 4 квартал дадут 15 рублей.

Перейдем к основным моментам:

Совершен шаг назад. После отчете за 3-ий квартал мы предполагали, что во 2-м квартале дно было пройдено, и вот снова те же значения.

Разочарование.

И это на фоне долгожданного оживления в ценах.

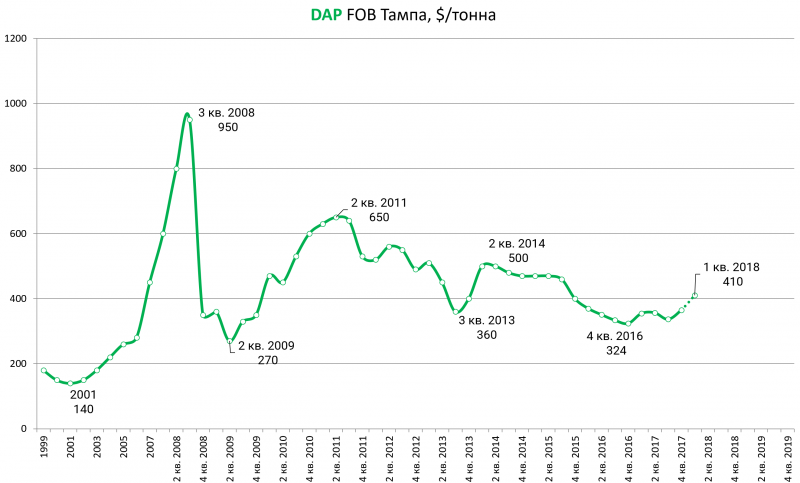

- Средний уровень цен на DAP (FOB Тампа) в 4 квартале 2017 г. составил 364 долларов США за тонну, что выше показателя предыдущего года на 41 доллар США, или 13%.

- Основными факторами восстановления цен на фосфорные удобрения были: 1) снижение экспорта фосфорных удобрений (DAP/MAP/NP/TSP) из Китая почти на 30% в 4 квартале 2017 г. в связи с ростом цен на сырье и усилением регулирования в сфере экологии; 2) высокая активность на индийском рынке: общий импорт DAP удобрений вырос на более чем 60% по сравнению с 4 кварталом 2016 г. до свыше 900 тыс. тонн; 3) приостановка Mosaic завода Plant City.

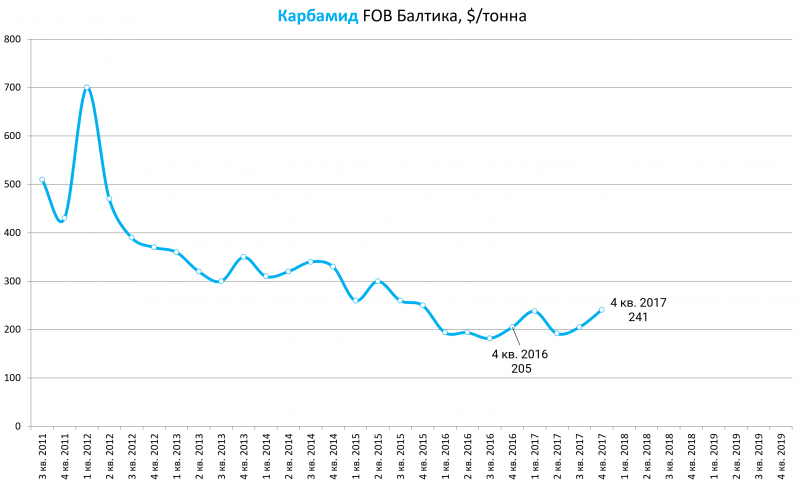

- Средняя цена на карбамид (FOB Балтика) в 4 квартале 2017 г. составила 241 долларов США за тонну по сравнению с 206 долларами США за тонну в 4 квартале 2016 г. (+16,5%) Главные факторы роста - сезонный спрос из Южной Азии и Бразилии в совокупности с существенным сокращением экспорта из Китая.

Кстати в 1 кв 2018 цены еще подросли.

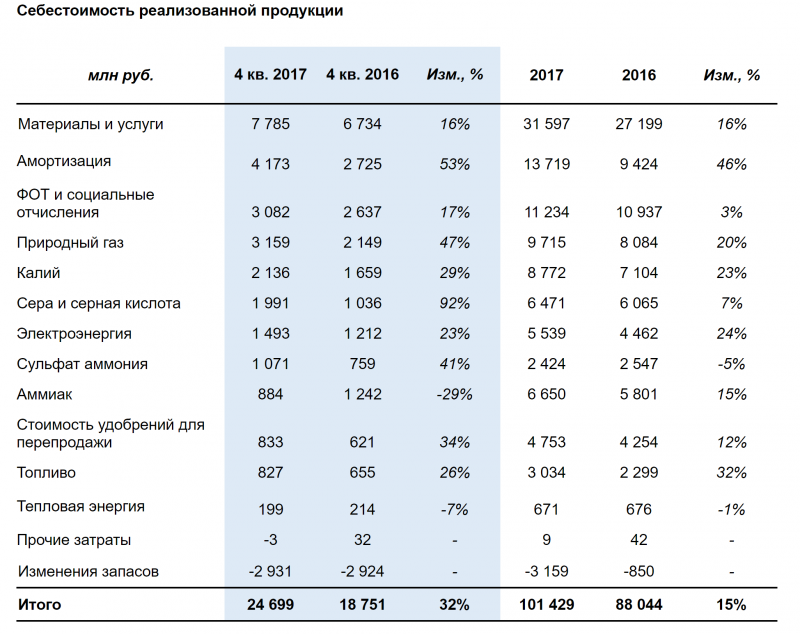

Масштабно изменилась себестоимость, это компенсирует все “оживление” цен, тут еще и рубль окреп за год на 7%.

(средний курс в 4 квартале 2017 г.: 58,4; средний курс в 4 квартале 2016 г.: 63,1; по состоянию на 31 декабря)

Компания все подробно расшифровывает. Если мы порой говорим, что ребята ударно поработали, то тут такое сказать сложно.

Себестоимость реализованной продукции в 4 квартале 2017 г. увеличилась на 32%, по сравнению с прошлым годом, - до 24,7 млрд рублей (424 млн долларов США). Такая динамика себестоимости реализованной продукции преимущественно вызвана следующими факторами:

- Стоимость материалов и услуг увеличилась на 16% год к году - до 7,8 млрд рублей (134 млн долларов США) в результате роста производства апатитового концентрата на 6%, роста объемов производства удобрений на 13% и инфляции на уровне 2,6%.

- Расходы на амортизацию значительно выросли на 53% - до 4,2 млрд рублей (72 млн долларов США) за счет ввода в эксплуатацию новых мощностей (Главный ствол №2, завершение строительства новых активов, в том числе новых установок аммиака и карбамида, амортизации капитализированных расходов на ремонт.

- Расходы на ФОТ и социальные выплаты за рассматриваемый период выросли на 17% - до 3,1 млрд рублей в основном за счет роста численности персонала для новых установок аммиака и карбамида и изменением учетной политики (в части резервов под отпуска и бонусы).

- Расходы на природный газ увеличились на 47% - до 3,2 млрд рублей (55 млн долларов США) преимущественно за счет 60%-ного роста производства аммиака, где природный газ является основным сырьем

- Расходы на калий увеличились на 29% - до 2,1 млрд рублей (36 млн долларов США) за счет роста объема закупок на 11% (благодаря большей доле NPK c высоким уровнем содержания калия) и ростом цен в рублях на 16%.

- Расходы на серу и серную кислоту возросли на 92% - до 2,0 млрд рублей (34 млн долларов США). Это было вызвано практически двукратным ростом закупочных цен на серу и серную кислоту, выраженных в рублях.

- Расходы на электроэнергию увеличились на 23% - до 1,5 млрд рублей (26 млн долларов США) преимущественно за счет роста средней стоимости электроэнергии на 21%.

- Снижение расходов на закупку аммиака на 29% - до 0,9 млрд рублей (15 млн долларов США) в основном обусловлено сокращением объемов закупок на 38% после запуска новой установки аммиака. При этом, эффект от падения объемов закупок был частично нивелирован ростом средней цены в рублях на 18%.

- Расходы на сульфат аммония увеличились на 41% - до 1,1 млрд рублей (19 млн долларов США) в значительной степени за счет роста средней цены в рублях на 18% и возросшего на 19% потребления (в результате роста производства NPK и NPS).

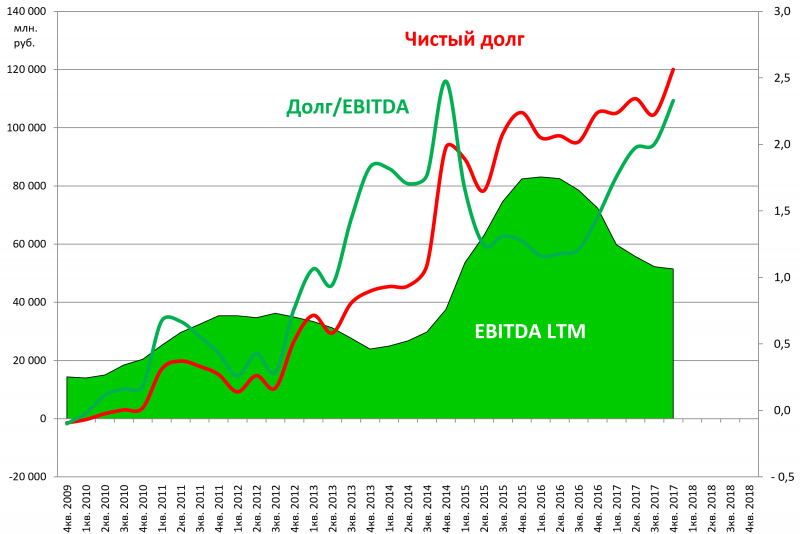

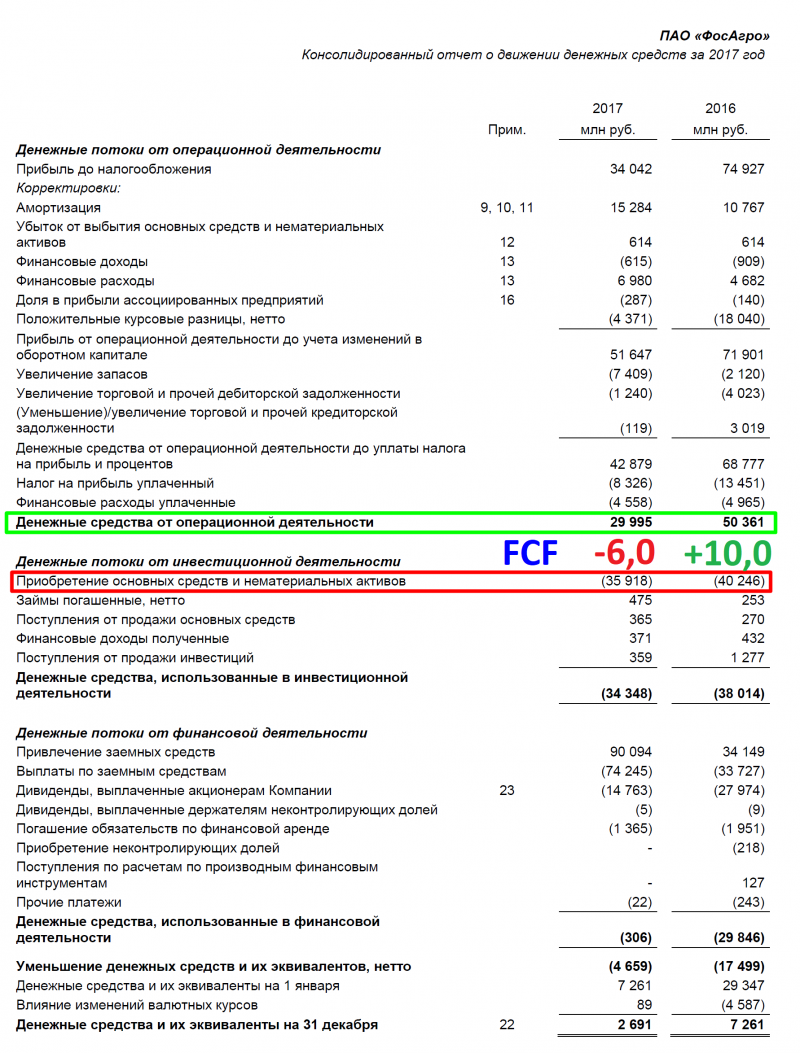

Далее еще один грустный момент, вырос долг.

Но тут вероятно это разовый момент, надо было решить проблему с оборотным капиталом, предположим, что пока закроем на это глаза до отчета за 1 квартал 2018.

Общий долг (учитывая обязательства по финансовому лизингу), по состоянию на 31 декабря 2017 г., увеличился на 7% квартал к кварталу - до 122,7 млрд рублей (2,1 млрд долларов США) в основном за счет дополнительного краткосрочного финансирования для пополнения оборотного капитала.

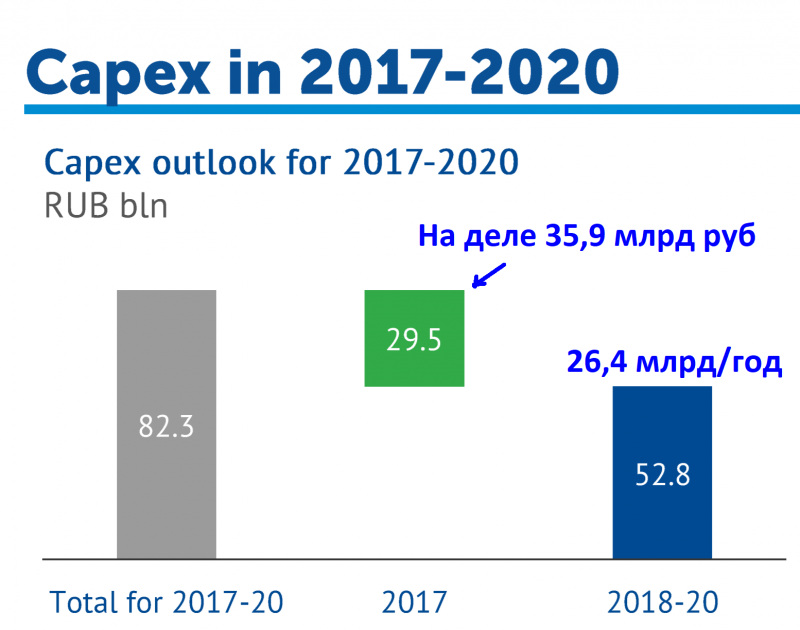

Свободный денежный поток отрицательный.

Благо пик инвестпрограммы пройден.

Но все равно, даже с капексом в 26 млрд в 2018, при неизменных результатах дивиденды придется платить “в долг”.

Гурьев правда обещает еще +10% по производству.

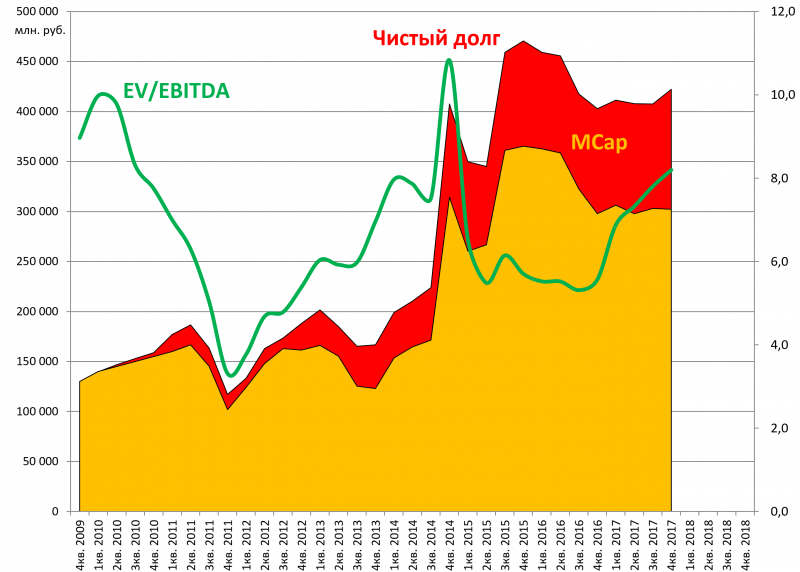

Акции хоть и припали, но стоимость, то подросла как раз из-за роста долга.

EV/EBITDA = 8,2

долг/EBITDA = 2,3

Однако при всем этом, компания остается одной из лучших в мире по мультипликаторам!

Альтернатив в секторе нет. Нельзя сказать, что это проблемы Фосагро.

Дело в том, что сложно всем. Например Mosaic не выдержал и в коцне 2017 остановил Plant City.

Андрей Гурьев обещает, что компания еще воспользуется разворотом цен. Пик инвестпрограммы пройден, будет еще +10% к производству.

Пока оставляем Фосагро, как фаворита в секторе до отчетов за 1 и 2 кварталы 2018. Задним чслом видно, что АКРОН был лучше.

«Я уверен, что несмотря на продолжающееся укрепление рубля, которое очевидно оказывает влияние на рентабельность большинства экспортеров, наша компания успешно прошла пик цикла капитальных инвестиций и имеет все основания воспользоваться предстоящим восстановлением цен на удобрения . Результаты работы новых производств по выпуску аммиака и карбамида в сочетании с дальнейшим органическим ростом добычи и переработки должны дополнить наши усилия по контролю над операционными и капитальными расходами, а также оборотным капиталом. Фокус на вертикальную интеграцию и дальнейшую оптимизацию существующих бизнес-процессов является одной из ключевых целей для компании в будущем.

Мы достигли высоких производственных результатов в 2017 г., но не намерены останавливаться на достигнутом. В 2018 г. мы нацелены продолжить рост производства удобрений на уровне 10% . Органический рост производства, в достижении которого мы имеем значительный опыт, помогает нам решить две ключевые задачи: обеспечить соответствующий рост выручки и сохранять контроль над операционными издержками благодаря эффекту масштаба.

Наша стратегия продаж, которая основана на принципе «быть ближе к конечным потребителям», также является ключевым элементом долгосрочной стратегии развития компании. В 2017 г. нам удалось повысить долю прямых продаж до отметки свыше 90%, что помогает нам максимизировать чистую экспортную маржу. С другой стороны, рост оборотного капитала оказывал давление на денежные потоки компании в 4 квартале 2017 г. Чтобы компенсировать отрицательный эффект и нормализировать оборотный капитал, мы планируем использовать новые финансовые инструменты.

Что касается рыночных условий в 2018 г., мы сохраняем оптимизм относительно динамики цен на фоне высокой стоимости аммиака и серы, и превышении спроса над предложением в 1 квартале и начале 2 квартала. Дополнительную поддержку ценам должно оказать начало высокого сезона в странах Латинской Америки и Индии. Несмотря на значительное снижение экспорта фосфорных удобрений на 30% в 4 квартале 2017 г., Китай остается «темной лошадкой» в секторе. В этом отношении большой интерес будут представлять показатели экспорта за апрель и май. При этом мы сохраняем уверенность, что текущая инфляция цен на уголь и серу в сочетании с достаточно болезненными изменениями в экологическом регулировании в Китае окажут дополнительное давление на показатели производства и экспорта.

Перспективы, тут позитивные моменты. Но три квартала после SPO проведено в ожиданиях с дивидендами в 4%. Пока это неудача.

Рынок

- Экспорт фосфатов из Китая в 1 квартале/начале второго ожидается ограниченным ввиду традиционного высокого сезона для отечественных потребителей.

- Мы ожидаем активность со стороны США на импортных рынках DAP/MAP после снижения производства внутри страны (в результате приостановки компанией Mosaic производственного объекта Plant City).

- Напряженная ситуация сохранится в части соотношения спроса и предложения в 1 квартале/начале второго на фоне сокращения объемов экспорта/производства из Туниса (недостаточные объемы производства руды) и Марокко (неблагоприятные погодные условия) может подтолкнуть цены до отметки 410-415 долларов США за тонну (DAP FOB Tampa). - (PS цены уже там)

- Значительный рост цен на фосфорную кислоту в Индии (на 110 долларов США за тонну P2O5 до 678 долларов США за тонну (CFR Индия) в 1 квартале 2018 г. в сочетании с низким уровнем запасов должен привести к более раннему выходу покупателей на импортные рынки.

- Мы ожидаем, что Латинская Америка начнет активные закупки во 2 квартале 2018 г.

P.S. до сих пор не покидает ощущение, что что-то упустили, как при росте цен и производства не выросли показатели. Помогайте.