27.08.2018, 09:11

Посмотрим на результат МРСК Урала.

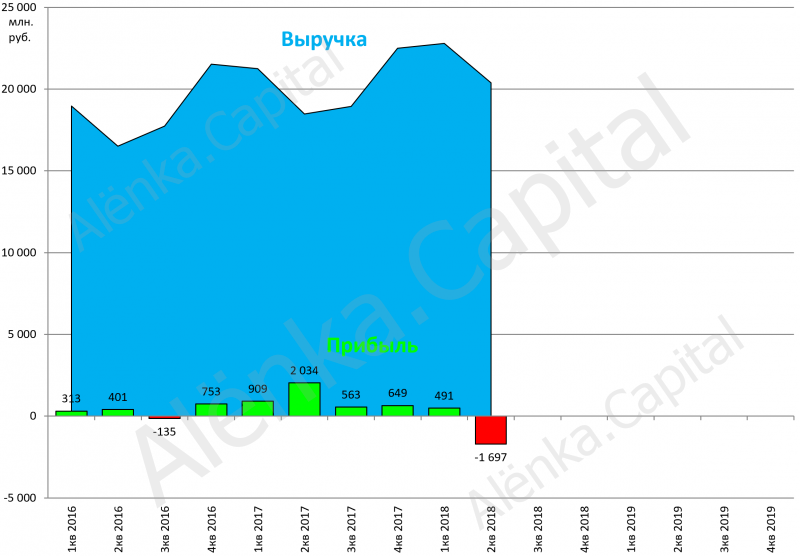

Екатеринбург. 24 августа. ИНТЕРФАКС - ОАО “МРСК Урала” (MOEX: MRKU) в январе-июне 2018 года получило чистый убыток по МСФО в размере 1,205 млрд рублей против 2,99 млрд рублей чистой прибыли за январь-июнь прошлого года, говорится в отчетности компании.

Выручка выросла на 8,7% и составила 43,163 млрд рублей.

Согласно отчетности, выручка от передачи электроэнергии в январе-июне составила 39,286 млрд рублей, от перепродажи электроэнергии - 9,74 млрд рублей, от услуг по техприсоединению к электросетям - 434,141 млн рублей.

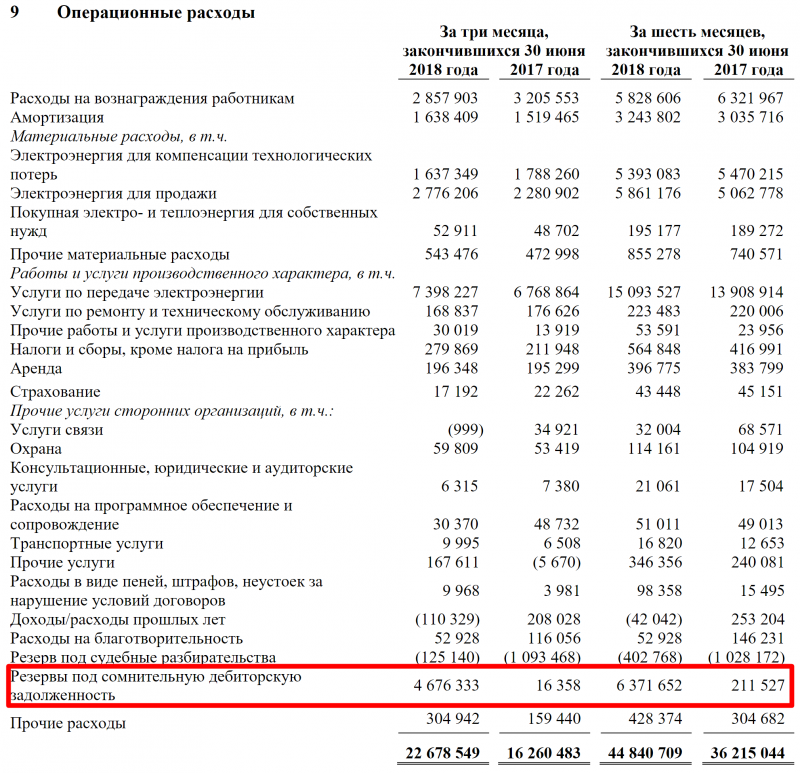

Операционные расходы выросли на 23,8% и достигли почти 44,841 млрд рублей. В том числе 6,372 млрд рублей обозначены как резервы под сомнительную дебиторскую задолженность, тогда как в аналогичным периоде прошлого года под нее было зарезервировано лишь 211,527 млн рублей.

Влияние проблемных энергосбытов было видно еще по отчету РСБУ.

https://eve-finance.ru/t/mrsk-urala-otchet-za-2-j-kvartal-2018-po-rsbu/1598

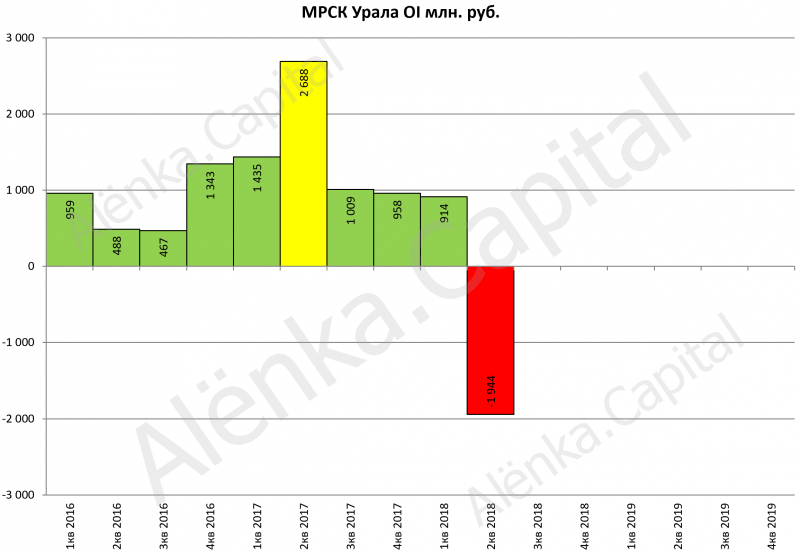

Таким образом, у компании резко выросли операционные расходы.

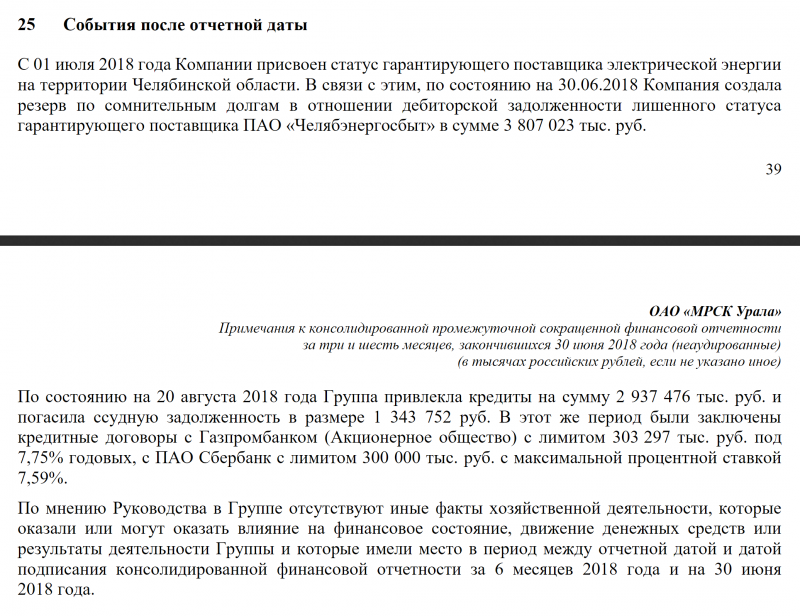

Знаменитая история с Челябинским энергосбытом.

В результате отчет у компании получился очень слабым. Впрочем в каком-то смысле это было ожидаемою

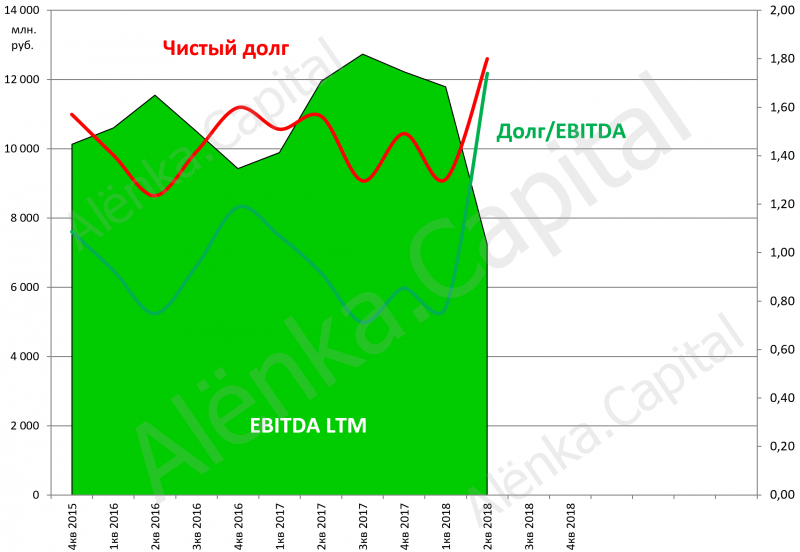

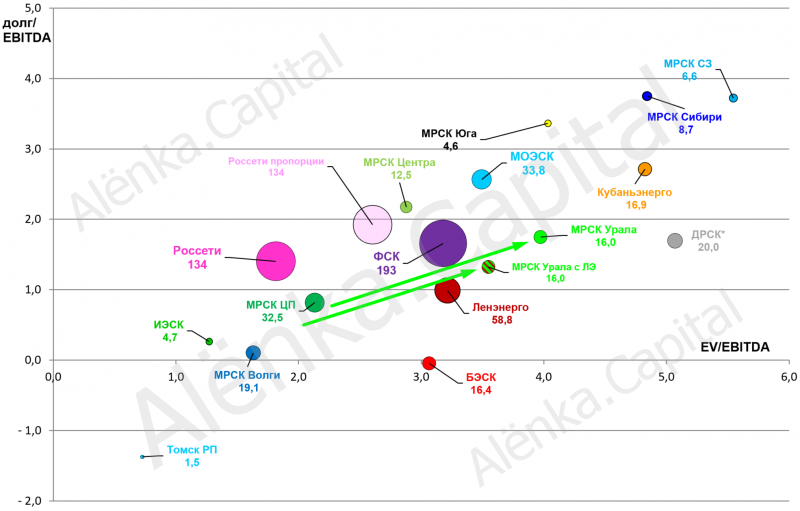

Долг увеличился. Мультипликаторы из-за сбыта изменятся существенно, как ранее “отлетели вправо” МРСК СЗ и Юга.

На диаграмме пузырек резко сместился вправо.

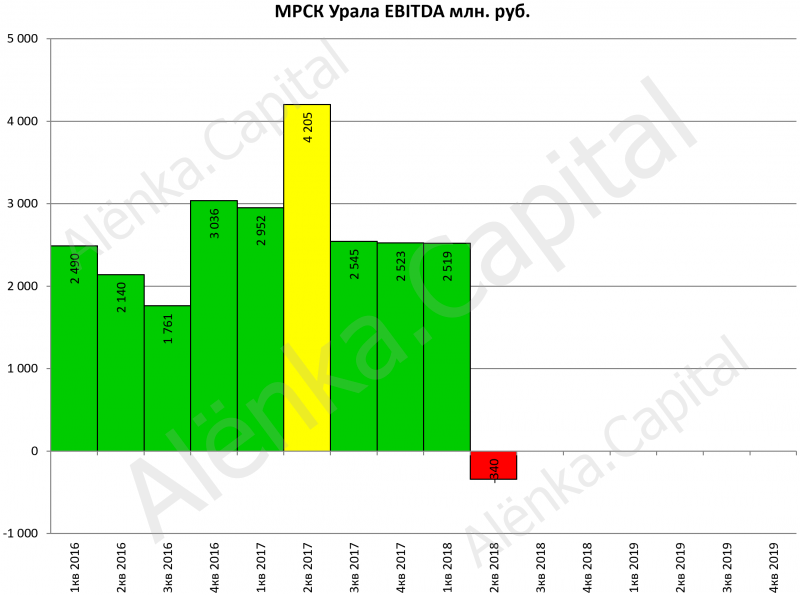

EV/EBITDA = 4,0

Долг/EBITDA = 1,8

P/E = 2666,6 (!)

МРСК Урала с июля получила статус гарантирующего поставщика по Челябинской области, что отразится в отчете за 3-й квартал.

Также в августе компания нарастила долговую нагрузку, которая пока не была учтена.

И вдобавок ко всему нестабильность в акциях Ленэнерго, где в этом году исчезает бумажная прибыль с пакета.

Рекомендация очень простая. Если нет желания и возможно ждать пока эффект от непредсказуемого вреда от Челяб Эс сойдет на нет (календарный год) надо выходить из позиции (еще на отчете по РСБУ).

Дивидендов за 2018 скорее всего не будет или будут незначительные (все как ранее у МРСК СЗ). Возможно в связи с этим стоит выйти и купить весной 2019.

Если есть время, то скорректированная EBITDA в 12 млрд. дает неплохие оценки на 2019 год.

Реакция рынка на отчет была хладнокровной, что говори о готовности рынка подождать.