RAZB0RKA отчёта АЭРОФЛОТ по МСФО 2 квартал 2024

В 1-ом квартале менеджмент уверял акционеров и инвесторов, что квартал был “лучшим в финансовой истории”

Операционная прибыль составила 30.8 млрд руб против убытка 5.3 млрд в 1кв’23

Формально это действительно лучший 1-ый квартал в истории компании

Но как обычно есть нюансы…

29 млрд руб операционной прибыли сформировал не основной бизнес по перевозке пассажиров, а прочие доходы, выросшие на 76% г-к-г

Полной структуры этих доходов в отчёте и презентации не раскрыли

Можно лишь говорить о том, что АЭРОФЛОТ получил 12.5 млрд от государства по топливному демпферу

Кроме того, компания отразила разовую прибыль от урегулирования споров ещё по 7 самолетам на 8.8 млрд руб

И в третьих, опять же благодаря урегулированию споров по самолетам расходы на амортизацию снизились на 7 млрд руб до 28 млрд руб

И получалось так, что если вычесть все эти разовые факторы, никакой операционной прибыли и нет

Писал об этом всём в середине Июня в разборке 1-го квартала

За 6 месяцев акции АЭРОФЛОТ выросли на 78% в 11 раз опередив динамику индекса ММВБ и только чуть-чуть уступив ЯНДЕКС

Акции стоили на момент разборки около 63 руб и глядя на график котировок многим инвесторам-новичкам наверное думалось, что компания стоит по-прежнему дешево и надо покупать

Даже после роста на 78%, котировки были в 3.6 раз ниже по сравнению с пиковыми 225 руб в 2017 году

Но на самом деле капитализация компании выросла к середине года до рекордных 269 млрд руб

Как такое может быть что акции в 3.6 раза дешевле, а капитализация рекордная?

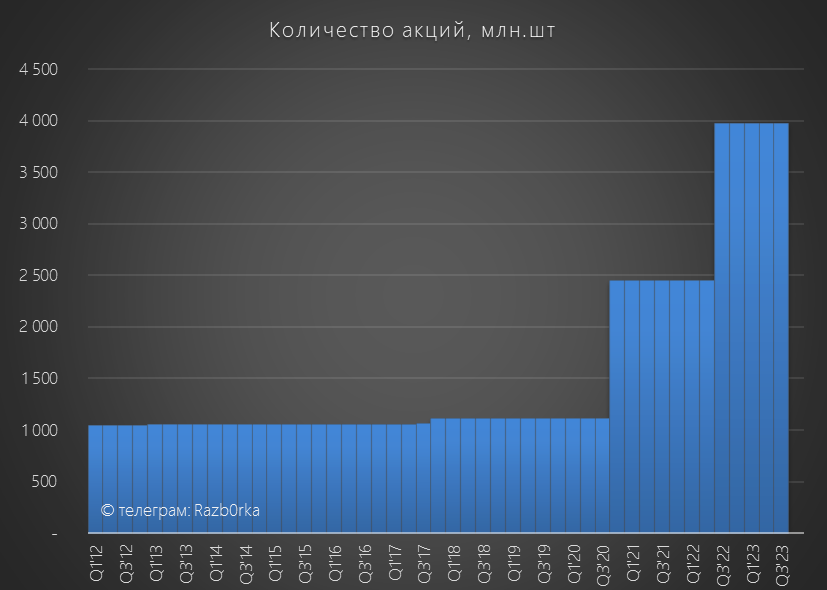

Капитализация=цена акций*количество акций

Напомню, что для спасения АЭРОФЛОТА были сделаны 2 огромные допэмиссии в результате чего количество акций стало в 4 раза больше!

Таким образом, 63 руб были равны 225 руб до допэмиссии!

Писал в разборке о том, что во многом благодаря помощи государства дела у АЭРОФЛОТ постепенно налаживаются, но рынок через чур оптимистичен в оценке компании

Может быть результаты 2-го квартала смогут объяснить этот оптимизм?

Рост пассажирооборота внутри страны составил +14% г-к-г в Апреле, +16% в Мае и +15% в Июне

Международный пассажирооборот вырос на 66%, 53% и 41% соответственно

Суммарный пассажирооборот увеличился на 26% г-к-г до 36.5 млн пкм

С каждого пассажиро-км АЭРОФЛОТ внутри страны зарабатывал в 2-ом квартале 4.8 руб, что на 21.3% выше прошлого года

На международных линиях рост цен на билеты составил всего 4.8% до 6.12 руб за 1 пассажиро-км

Несмотря на агрессивный рост цен, доля рынка АЭРОФЛОТ на внутренних перевозках выросла на 4.7пп до 42.7%

На международных перевозках доля рынка компании выросла на 5.4пп до 28.8%

Благодаря увеличению пассажирооборота на 26% и роста цен на билеты на 17%, выручка в 2-ом квартале выросла почти в 1.5 раза до 204 млрд руб

Операционная прибыль выросла в 16 раз до 38 млрд или 9.7 руб/акция

Из 38 млрд операционной прибыли прочие операционные доходы дали 21 млрд руб

Структуру их опять не раскрыли

Известно только, что выплаты государства по топливному демпферу выросли в 2.6 раз до 12.1 млрд руб

Что сформировало еще 9 млрд прочих доходов не известно

За вычетом 21 млрд прочих доходов, операционная прибыль составила лишь 17 млрд руб

Из оставшихся 17 млрд, сокращение расходов на амортизацию дало 5.3 млрд руб прибыли

Исходя из комментариев менеджмента, возможно это разовое сокращение расходов

Получается, что с корректировкой на разовые факторы и топливный демпфер операционная прибыль составила около 12 млрд руб

Сальдо финансовых доходов/расходов без учета курсовых разниц улучшилось с -14 в 2кв’23 до -10 млрд руб

Очищенная от разовых факторов операционная прибыль всего на 2 млрд выше чем проценты

Сокращение процентных расходов произошло на фоне заметного снижения долга на 15 млрд до 79 млрд руб

Денежная позиция и финансовые вложения выросли за квартал на 8 млрд до 118 млрд руб

Вся денежная позиция сформирована деньгами, полученными от клиентов за предстоящие полеты

Так называемая незаработанная выручка выросла на 18 млрд до 77 млрд руб

И можно сказать, что благодаря предоплатам пассажиров АЭРОФЛОТ и погасил часть своего долг

Как Вы наверное знаете, большая часть авиапарка АЭРОФЛОТ это самолеты полученные в лизинг

На конец 2-го квартала оценка лизингового портфеля снизилась на 41 млрд до 606 млрд руб

Так как значительная доля лизинга по-прежнему номинирована в $, из-за укрепления рубля компания отразила в 2-ом квартале 23 млрд руб “бумажной” прибыли от курсовых разниц

С корректировкой на разовые факторы и курсовые, чистая прибыль составила 20.5 млрд или 5.2 руб/акция

Получается что, ВСЯ чистая прибыль сформирована опять Прочими операционными доходами, в виде топливного демпфера и чего-то еще

На прошлой неделе гендиректор компании заявил, что ожидает прибыль по итогам 2024 года

Кроме того, он не исключил, что АЭРОФЛОТ может вернуться к выплате дивидендов

Последний раз компания платила дивиденды за 2018 год направив на выплату около 50% прибыли МСФО

По дивидендной политике на размер дивиденда больше влияет не прибыль, а денежные потоки и в том числе прогнозные

На основании которых рассчитываются 3 коэффициента определяющие % прибыли направляемой на дивиденды

Прогнозный денежный поток на следующие 3 года мы не знаем, но текущий операционный денежный поток у компании составил в 1-ом полугодии 126 млрд руб или 31.7 руб/акция

Почему операционный денежный поток в 2 раза больше чем операционная прибыль?

Помните огромный размер лизингового портфеля и большие расходына амортизацию?

После введения стандарта МСФО’16, арендуемые активы все компании обязаны считать своими собственными на 100% и соответственно рассчитывать на них полную амортизацию

Это значительно завышает показатель операционного денежного потока

Из 126 млрд денежного потока на капитальные затраты направили 56 млрд руб

Мы с Вами наблюдаем за сменой бизнес-модели компании от легкой лизинговой к капиталоемкой с покупкой самолетов на собственный баланс

Это естественным образом будет давить на свободный денежный поток и на 3 коэффициента из дивидендной политики

Тем не менее, с учетом % и расходов на аренду Свободный денежный поток в 2-ом квартале был положительным 18 млрд или 4.7 руб/акция

Не хочу останавливаться на всех нюансах как он был получен, но так или иначе чисто гипотетически компания могла бы выплатить по итогам 1-го полугодия небольшой дивиденд

У нас есть 2 прибыли: 40 млрд с учетом курсовых разниц и 27 млрд очищенной

При выплате 50% получаем 20 и 13.5 млрд руб или 5.28 и 3.44 руб/акция дивидендов за полугодие

Я бы ориентировался на меньший вариант, так как платить из “бумажной” прибыли в текущей ситуации это абсурд

С Июньских пиков акции снизились уже на 25% до 49 руб

С учетом увеличения количества акций, эта цена соответствует 175 руб до допэмиссии!

Традиционно 3-ий квартал у авиакомпаний самый сильный в году

В Июле пассажирооборот АЭРОФЛОТ внутри страны вырос на 11% и на 33% на международных линиях

Суммарно перевозка пассажиров выросла на 17% г-к-г до рекордных с 2019 года 15.4 млн пкм

Думаю не ошибусь, что цены на билеты в 3-ем квартале не будут дешевле чем в 2-ом

Это означает, что выручка компании может вырасти опять на 40-45% г-к-г

Моё мнение о АЭРОФЛОТ не меняется, компании становится лучше, но покупать её акции совсем не интересно

© RAZB0RKA 2022-2024. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. Автор RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником