22.08.2017, 08:10

После падения акций телекоммуникационной компании, все больше инвесторов обращают на них внимание.

После падения акций телекоммуникационной компании, все больше инвесторов обращают на них внимание.

Попробуем разобраться дешев ли он, и могут ли его бумаги все же вырасти?

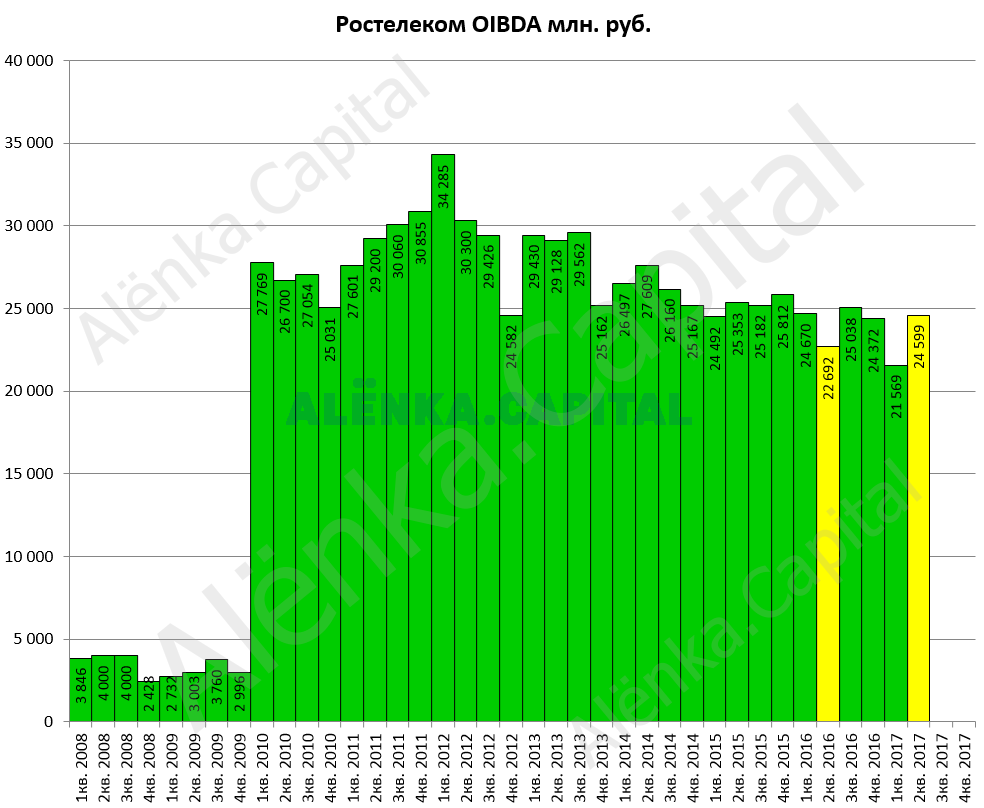

Показатели стагнируют.

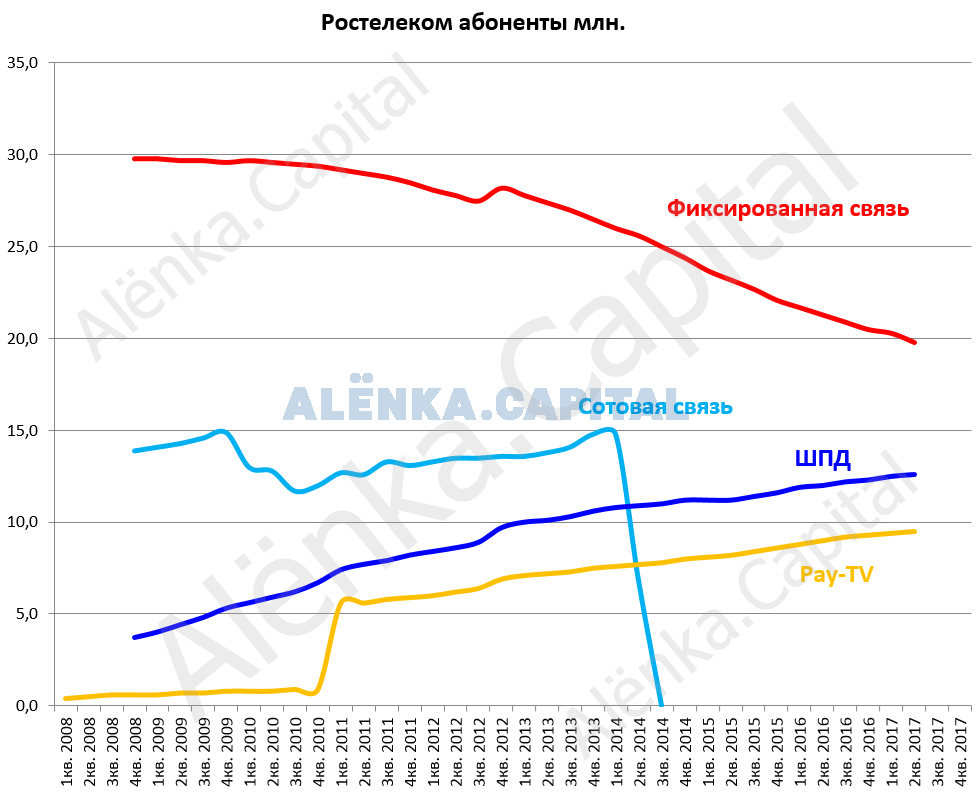

Абонентов становится все меньше или они еле растут в ряде сегментов.

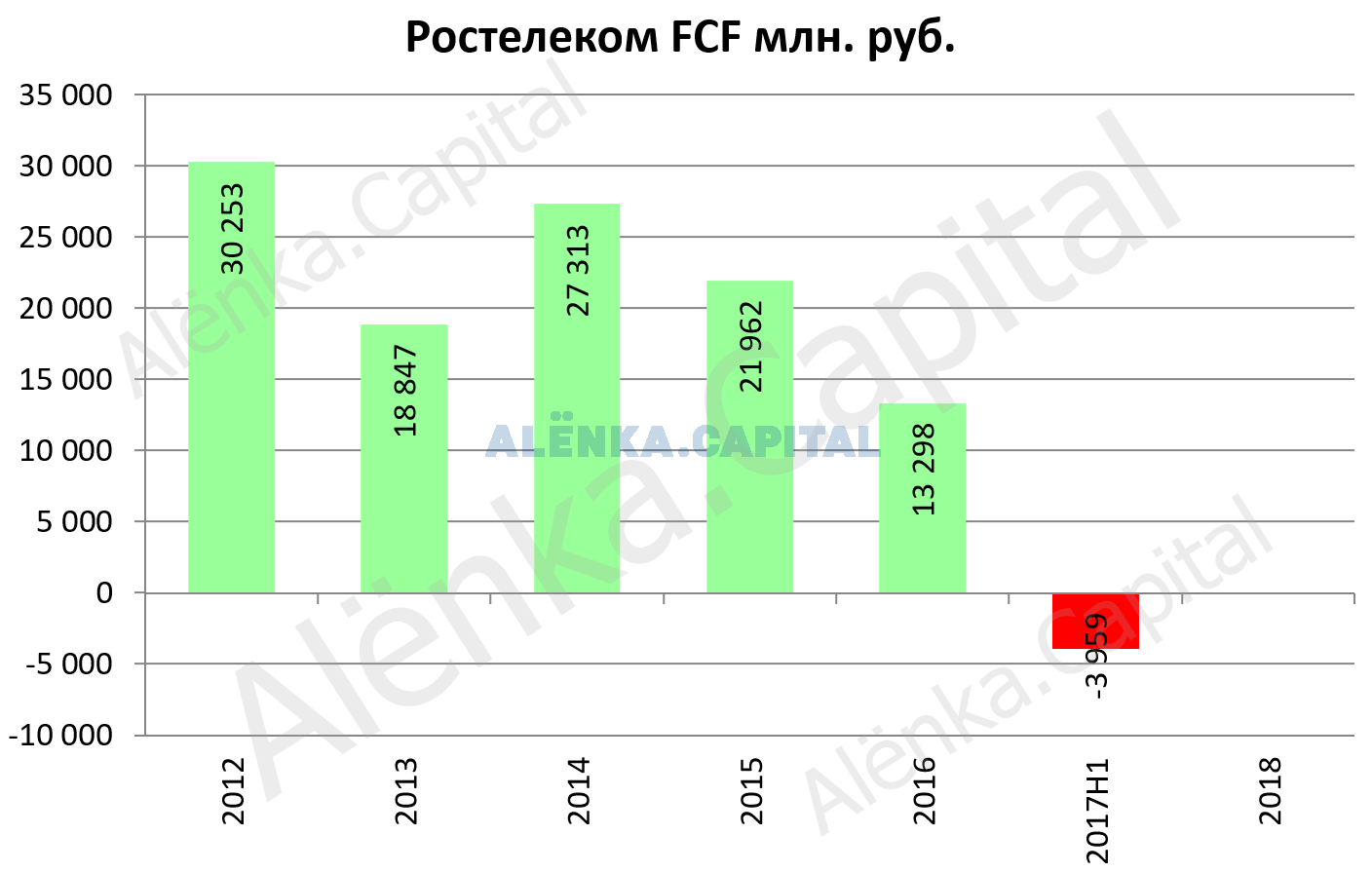

Очень важен такой параметр, как чистый денежный поток, ведь на него заточена дивполитика компании. Кстати, 2017 последний год ее работы.

Основные параметры новой дивидендной политики:

-

- Не менее 75% FCF ежегодно по обыкновенным и привилегированным акциям.

-

- При этом не менее 45 млрд рублей совокупно в течение 2016, 2017 и 2018 годов (то есть по итогам 2015, 2016 и 2017 годов).

-

- Увеличение дивиденда на одну обыкновенную акцию в абсолютном рублевом выражении по сравнению с предшествующим годом.

FCF падает. Считаю важным отметить, что за 2016 компания отправила на дивиденды больше чем FCF.

Мне кажется, что раз ARPU не растет, абонентская база не растет, а себестоимость медленно увеличивается, то такой бизнес под угрозой.

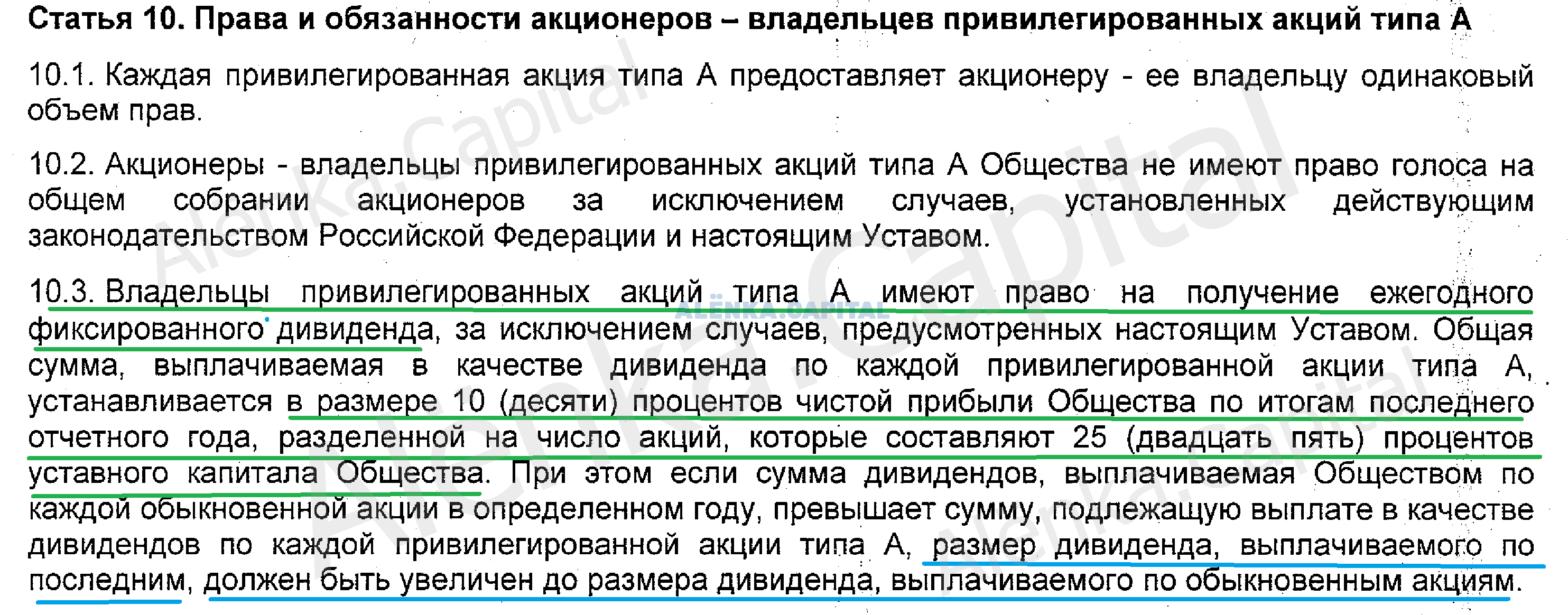

Отдельно рассмотрим как рассчитываются минимальные дивиденды на префы. У Ростелекома также есть норма в уставе.

Здесь очень важно, что компания платит не просто 10% чистой прибыли (как в Ленэнерго ап или АвтоВАЗе), а 10% с учетом того, что префы составляли бы 25% от УК.

Но префы были размыты в 2011 году и теперь они составляют 7,527% уставного капитала. Значит по уставу на них приходится 3,01% прибыли по РСБУ .

Чистая прибыль по РСУБ за 2016 составила 10 902 млн. рублей. 3,01% от этого дает 328,15 млн. рублей.

Делим на 209,587 млн. акций и получаем… 1,566 рублей на преф по уставу!

Но держателей префов спасет оговорка про выравнивание дивидендов на оба типа акций (например в Лензолоте ее нет, раньше не было в Транснефти)

Заплатили на оба типа акций 5,39 рублей и есть шансы, что дадут еще раз. А вот далее, то есть после 2017, возникают вопросы.

Давайте посмотрим на график.

Как мы видим, в прошлом акции Ростелекома сильно росли на M&A сделках, которые бы давали стратегический импульс для бизнеса.

- Приватизация Связьинвеста в 1997 году. Вот небольшая предыстория. Аукцион состоялся 25 июля 1997 года. Государство рассчитывало выручить как минимум 1,2 млрд долларов, но результаты конкурса превзошли ожидания. Предложив 1,875 млрд долларов за 25% плюс одну акцию, победителем стал кипрский консорциум Mustcom Ltd., в состав которого вошли ОНЭКСИМбанк Владимира Потанина, инвестиционная компания “Ренессанс Капитал”, инвестиционный банк Deutsche Morgan Grenfell, инвестиционный банк Morgan Stanley и фонд Джорджа Сороса Quantu Проигравший участник аукциона - голландская компания Telefam BV предложила 1,710 млрд долларов. В ее состав входили испанский оператор связи Telefonica, структуры холдинга “Медиа-Мост” Владимира Гусинского, Альфа-банка и Бориса Березовского. Результаты конкурса сразу вызвали скандал: проигравшие не смогли смириться с поражением и начали войну на всех фронтах, пытаясь пересмотреть итоги конкурса. По мнению СМИ, Березовскому и Гусинскому “Связьинвест” был важен как поставщик спутникового сигнала для телеканалов, которыми они владели, и вмешательство Владимира Потанина в свою епархию они расценили, в частности, как попытку последнего поставить под свой контроль их бизнес и политическое влияние. Известно, что в июле 1997 года Владимир Потанин, Борис Березовский и Владимир Гусинский прилетели на переговоры к вице-премьеру Анатолию Чубайсу во Францию, где тот отдыхал. Позиция Анатолия Чубайса была проста: “Победит тот, кто предложит наибольшую сумму”. Оппоненты господина Потанина, по информации источников газеты “Коммерсант Ъ”, использовали следующие угрозы: во-первых, информационная война, во-вторых, отзыв заявки и срыв конкурса, а главное - развал “Связьинвеста” в случае, если Владимир Потанин получит над ним контроль.

РИА Новости https://ria.ru/history_spravki/20110725/406846261.html

Акции стали расти, так как примерно 70 региональных телекомов-электросвязей (как в 2007 АО-энерго) начали объединятся в 7 МРК и инвесторы надеялись на скорое продолжение приватизации. И главное у МРК были сотовые сети в регионах, а МТС и Билайн только стартовали в Москве, Мегафона еще не было, а был Северо-Западный GSM в СПб.

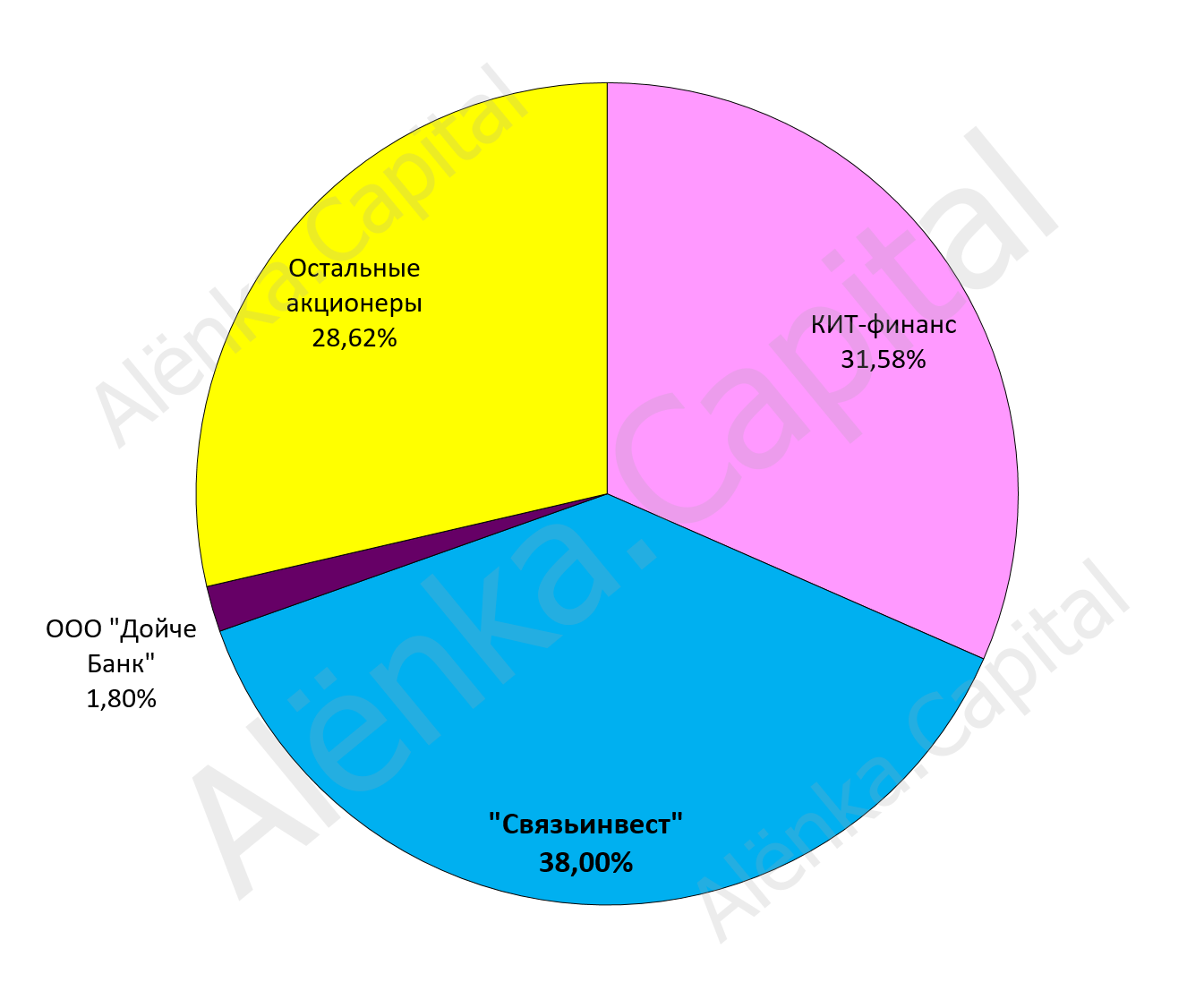

- Скупка акций КИТ-Финансом. Банку удалось собрать больше 40% обычки. Но кризис остановил их план по созданию на базе Ростелекома большого игрока. Но пока акции скупались, они мощно выросли.

- Переход на единую акцию.

Можно почитать про идею в моей самой первой статье в журнале D’ http://fincake.ru/d/magazines/75-76/articles/2721

То есть акции могут вырасти только если будет какая-то реорганизация дающая шанс на рост бизнеса или поглощение или приватизация.

И это в принципе возможно в среднесрочной перспективе. Две сделки способны усилить и трансформировать компанию уже сейчас

- Покупка за казначейские акции 100% АКАДО.

- Консолидация Tele 2.

При этом, если и верить в Ростелеком, то ни в коем случае не надо забывать о его более чем вероятном исключении из индекса MSCI Russia куда стоит очередь из новичков - ММК, Полюс, Аэрофлот, Rusal plc.