“Покайтесь, ибо грядет!”

Когда они пришли за крабами, я молчал: я же не краб,

Когда они пришли за майнерами, я молчал: я же не майнер,

Когда они пришли за торговцами - заступиться за нас было уже некому.

Приветствую,

Уверен все уже слышали о приближающихся изменениях в торговле, которые вступят в силу со следующим патчем. У кого-то эти новости вызвали радость, у кого-то шок. Лично я прошел все пять стадий отрицания, смирился с неизбежным, и теперь предлагаю более детально поразмышлять над тем: что нас ждет, как отреагирует рынок и как лучше к этому подготовиться.

Для начала давайте вкратце освежим в памяти суть изменений. Они состоят из четырех основных пунктов:

- Price Precision: при указании цены ордера можно будет менять только первые четыре цифры. То есть минимальный шаг изменения цены составит 0,1%

- Relist Charge: при каждой модификации ордера будет заново взиматься четверть стандартного гонорара брокера. (в перфекте на нпц станциях - 0.75%; на цитаделях 0,25%)

- New ISK sink: минимальный гонорар брокера на цитаделях будет 1%. При этом 0.5% будет отходить нпц корпорации, а оставшееся - хозяину цитадели.

- Отмена скилла Margin Trading.

То есть 0,01 иск вара в ордерах больше не будет. Как же будет выглядеть торговля после 10-го числа? На мой взгляд будут преобладать две основные стратегии:

-

дробление ордеров позиции на несколько маленьких лотов и их поочередный тикинг, чтобы сэкономить на комиссии, оставаясь в топе списка.

-

так называемая коридорная торговля: когда, после тщательного анализа торговой позиции, ставится один большой селл ордер где-то наверху коридора, и бай ордер внизу. А их контроль сводится к минимуму: по большому счету вы просто ждете когда колебание цен дойдет до этих отметок.

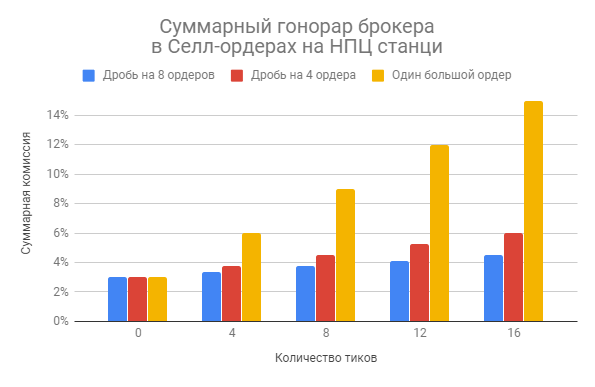

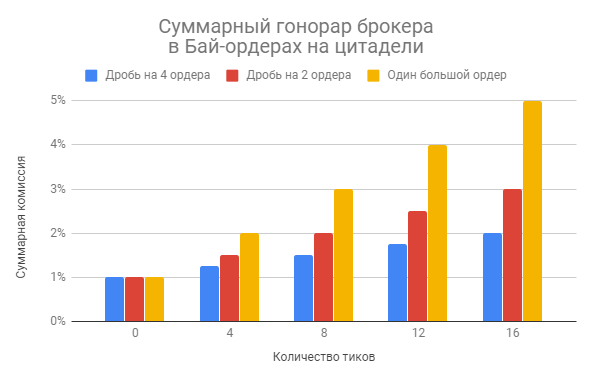

- Давайте немного подробнее поговорим о том, что дает дробление ордеров, так как это может быть не очевидно. Смысл в экономии на гонораре брокера при модификации цены. Как мы помним, с новым патчем, при каждой модификации селл ордера на нпц станции нам придется платить 0,75% в качестве гонорара брокера. Возьмем для примера иштары. Допустим у нас есть партия из 40 штук . То есть, если мы не стали дробить стэк, а выставили один большой ордер по цене 250кк , то общая сумма лота составила 10ккк . И мы заплатили гонорар брокера 3% - 300кк . И теперь, чтобы постоянно оставаться в топе списка, когда кто-то перебил нашу цену, мы перебиваем его в ответ, мы платим за каждый такой мув 0,75% - 75кк . И за 4 таких модификации (за 4 “тика”) одного большого ордера мы заплатим в сумме 75кк * 4 = 300кк . То есть суммарный гонорар брокера за создание ордера, и 4 последующих тика составит 600кк.

Теперь вторая ситуация, если мы изначально разобьем этот ордер на 4 части по 10 иштаров, то мы так же при их выставлении заплатим 3% гонорар брокера за создание каждого ордера: 2,5ккк * 3% * 4 = те же 300кк . Но когда кто-то перебьет нашу цену, нам не нужно двигать сразу все 4 ордера, а достаточно подвинуть лишь один, заплатив гонорар брокера 2,5ккк * 0,75% = 18,5кк . Таким образом, обновляя каждый ордер по очереди, когда кто-то перебивает нашу цену, мы делаем те же 4 тика, но платим всего лишь 18,5 * 4 = 75кк , оставаясь в топе. То есть суммарный гонорар брокера за создание дробных ордеров и последующие 4 тика составит 375кк, против 600кк у одного большого ордера.

Значит, чтобы как можно дольше находиться в топе списка - выгоднее обновлять несколько маленьких ордеров.

Для наглядности визуализируем описанное выше

Получается, что активно модифицировать один большой ордер нецелесообразно.

И если раздробить большой ордер не на 4, на скажем на 8 частей по пять иштаров, то эффект будет еще заметнее, так как чтобы заплатить гонорар равный одному обновлению большого ордера мы сожем сделать еще больше тиков. Однако тут тоже нужно знать меру. Поскольку если мы станем выставлять иштары вообще по одной штучке, то во-первых: мы пропустим много больших покупателей (что на самом деле не так важно), а во-вторых: это будет занимать слишком много сил и времени, в ущерб другим позициям (что важнее). Большие покупатели для нас не так важны потому, что в селл ордерах нашей целевой аудиторией все же являются розничные покупатели, а не оптовики, поскольку именно розничные покупатели формируют основной оборот (в отличии от бай ордеров).

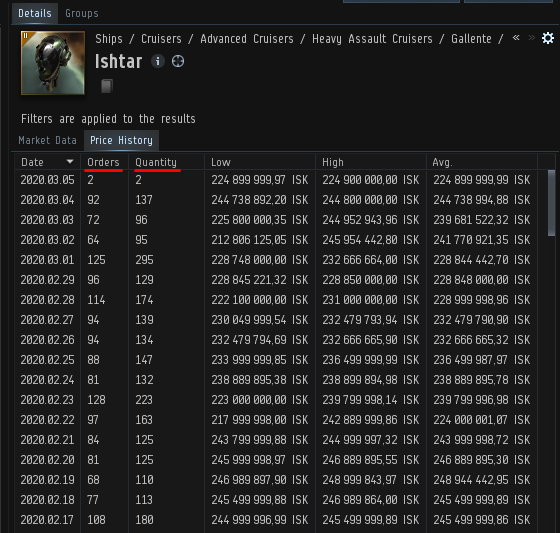

Чтобы это понять достаточно обратиться к истории рынка.

В ней видно сколько было сделок (столбец Orders) и сколько продано штук за день (столбец Quantity). И мы можем посчитать, что за последние две недели в среднем чеке было примерно полтора иштара.

Чтобы понять какого размера ордера лучше выставлять давайте возьмем те же две ситуации, которые мы уже обсуждали:

первая: мы поставили один ордер на 40 иштаров и обновляем его пару раз в день или реже, пропуская вперед мелкие ордера и перебивая только соизмеримые с нами и то не всегда.

вторая: мы активно тикаем несколькими небольшими ордерами по 10 иштаров

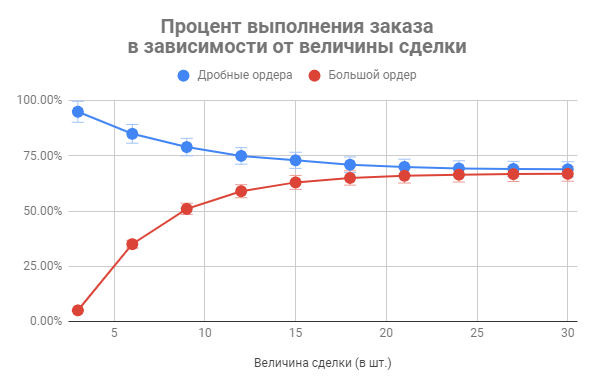

Теперь мы можем примерно прикинуть какой процент заказов мы будем выполнять и упускать в обоих случаях. Получится примерно следующий график

Мы видим, что во время активного тикинга дробными ордерами (синяя линия), мы будем выполнять большинство небольших сделок до 5 иштаров за сделку, но мере возрастания единиц товара в одной сделке (оптовые закупки) наш процент выполнения будет падать т.к. наши ордера будут закрываться и будут идти продажи с ордеров конкурентов, расположенных между нашими.

И обратная ситуация, если у нас стоит один большой ордер (красная линия), то мы практически не выполняем маленькие заказы, так как пропускаем вперед мелкие ордера конкурентов, но когда идет оптовая закупка - мелкие ордера быстро закрываются и покупатель начинает откусывать от нашего большого ордера. И чем больше сделка, тем скорее дело доходит до нашего стэка, и мы выполняем значительную часть заказа. Но эта линия никогда не приблизится к 100% так как перед нами слишком часто будет несколько маленьких ордеров конкурентов.

Конечно на практике даже эти показатели вряд ли достижимы, по крайней мере в Жите, из-за той же высокой конкуренции.

График схематичен, но с учетом среднего чека в котором 1,5 иштара, мы можем сделать вывод, что ставить селл-ордер меньше 2 шт. не имеет смысла, т.к. тогда мы не сможем полностью выполнять средний заказ и будем упускать клиентов. Но и слишком большой селл ордер ставить также не стоит, так как мы не сможем достаточно часто его обновлять из-за новых комиссий. И нам придется пропускать вперед большинство мелких ордеров по несколько иштаров, которые будут уводить у нас розничных покупателей, которые формируют основной оборот. И до нашего ордера будет доходить дело в основном только при оптовых закупках, когда клиентам не хватит ордеров стоявших в рынке перед нами.

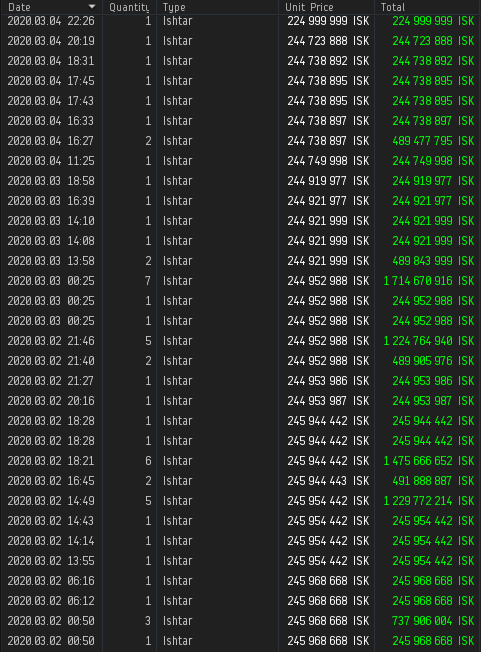

То, что основной оборот формируют розничные покупатели подтверждает не только история рынка, но и эмпирические данные.

И следовательно тактика дробления ордеров по 5-10 единиц товара будет предпочтительнее, так как позволит нам больше времени находиться в топе и обслужить большее количество клиентов. Главное не забыть заложить в себестоимость производства/ритейла дополнительные ~2-3% на тикинг, помимо начального гонорара брокера.

И так, можно сказать, что дробить селл ордера - новая мета. Однако если вы давно занимаетесь торговлей и производством, то в вашем портфеле, наверняка, довольно много активных торговых позиций. И если дробить каждую из них на 4+ ордера, то лимита ордеров на персонаже просто не хватит. А значит есть 2 пути: пожертвовать частью позиций, освободив ордера; или прокачивать дополнительных персонажей. (Самое время инвестировать в акции сервисов по прокачке стендинга к Caldari Navy ![]() )

)

Если мы решим жертвовать частью позиций, чтобы освободить ордера, то нужно понять какой именно частью. Скорее всего это будут наименее искоемкие позиции, валовая прибыль от которых не так велика из-за небольших оборотов в исках.

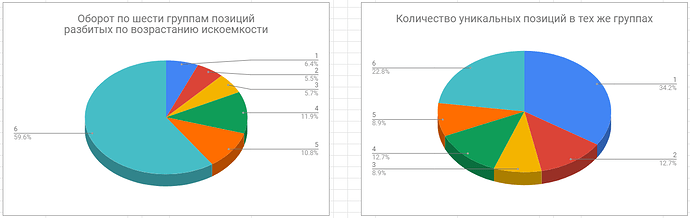

Если вы разобьете свои позиции на несколько групп по возрастанию искоемкости, и посмотрите сколько уникальных позиций содержит каждая группа, то вы наверняка получите схожую картину:

Для примера я сгруппировал разные позиции которыми я занимался в разное время, по возрастанию искоемкости, Порядка 100 наименований от т2 инвулек до фортизаров. (что интересно и т2 инвули и фортизары оказались в одной группе №6. То есть подчеркну: торговые позиции разбиты не по цене, а по емкости рынка в исках)

На левой диаграмме мы видим, что 3 самые искоемкие группы (4, 5 и 6) дают порядка 80% оборота, но на правой диаграмме они занимают всего 40% позиций (читай ордеров). В то время, как наименее искоемкие группы (1, 2 и 3) дают около 20% оборота, но занимают 60% ордеров. Непозволительная роскошь, в условиях нехватки ордеров из-за их дробления. Поэтому в данном примере, для продолжения торговли одним персонажем после патча, очевидным решением будет убрать из оборота первые три группы и сосредоточиться на оставшихся.

То есть крупные капиталы могут выйти из торговых позиций c небольшой емкостью рынка. К чему это приведет? Сложно сказать. Возможно из-за уменьшившейся конкуренции эти позиции станут более привлекательными для небольших и средних капиталов. И в результате получится своеборазное разделение по цвету штанов аналогии с хайсеками, лоусеками и нулями? Поделитесь своими соображениями в комментариях.

А мы пока перейдем ко второй торговой стратегии

- Коридорная торговля.

Если вы еще не потеряли нить, то помните что мы рассуждаем о двух наиболее приемлемых стратегиях торговли в новом патче.

И так мы решили, что оптимальным решением для селл-ордеров будет дробление, которое позволит более активно обновлять ордера. Однако это же открывает и возможность для совсем иной тактики - коридорной торговли с помощью больших ордеров и редким тикингом. Как так? Все дело в том, что после патча минимальный шаг обновления цены будет 0,1% - Price Precision. А значит при активном тикинге цена будет снижаться довольно быстро: 50 тиков - это уже движение цены на 5%. Но естественно у этого процесса есть объективный предел - примерная себестоимость товара (мы сейчас не говорим о плексе и его производных), ниже которой большинство участников рынка спускаться не станут. Или же когда спред между селл- и бай-ордерами сузится настолько, что выставление новых селл ордеров станет не сильно выгоднее, чем сдать товар в бай-ордер, тогда производственники начнут сдавать товар в бай-ордера, двигая их цену вниз. Новых селл-ордеров будет появляться недостаточно, а имеющиеся будут понемногу раскупаться. И спред будет потихоньку раздвигаться снова. Поэтому я бы не переживал, что стейшн-трейдинг умрет из-за того, что спреды сойдутся и торговать станет не выгодно. Спред меньше суммы комиссий и налогов нестабилен и противоестественен. Никто не будет торговать в минус. Просто стадии активного тикинга, снижения цены и сужения спреда - будут сменяться периодами низкой активности и небольшого отката цены. Грубо говоря цена будет ходить по синусоиде, и именно эти неизбежные колебания внутри дня/недели делают коридорную торговлю весьма привлекательной. Если правильно провести анализ торговой позиции, то можно при минимальном контроле ордеров закупать и продавать определенный объем товара, несколько раз в месяц. И если на каждый оборот закладывать маржу хотя бы 5% то в месяц может получаться до 20% прибыли, что очень неплохо для больших капиталов. Конечно эта стратегия не для производственников, а скорее для чистого стейшн-трейдинга.

Однако и производственникам понимание этой стратегии тоже может пригодиться - при выставлении бай ордеров. Ведь в бай-ордерах нашими целевыми клиентами являются оптовики. Это мы можем понять на примере истории продаж в т4 планетарке - Organic Mortar Applicators

Сравнивая с ситуацией на рынке иштаров, мы видим, что в бай-ордерах на ресурсы ситуация противоположная - основной оборот формируют средние и оптовые сделки. А значит чтобы обслуживать максимальное число клиентов, нам нужно ставить средние или большие ордера. То есть сильное дробление стека на 4+ ордера не очень целесообразно, поскольку мы рискуем упустить значительную часть оптовых поставок. К тому же в бай-ордерах каждая модификация будет стоить нам в три раза дешевле селл-ордеров - “всего” 0,25% от стоимости лота. Так что большие и средние лоты в бай-ордерах можно обновлять чаще, чем в селл.

По традиции нарисуем диаграмму для простоты восприятия

Экономия по прежнему очевидна, но уже не так значительна, в относительном и в абсолютном выражении.

Поэтому, на мой взгляд, оптимальной стратегией в бай ордерах на ресурсы будет комбинация из 1 большого ордера внизу коридора (так называемого “отбойника”), который мы будем обновлять крайне редко, и пары средних ордеров с умеренным тикингом. Таким образом мы будем пропускать подавляющее количество мелких сделок и обслуживать значительное количество средних и оптовых поставок. Но придется заложить в себестоимость производства/ритейла еще 1-2% на тикинг в бай-ордерах.

И нужно учесть, что с отменой скилла Margin Trading для подобной стратегии потребуется держать в обороте дополнительные средства. Так как раньше можно было выставить селл-ордера с произведенным/купленным товаром, и одновременно бай-ордера для закупки ресурсов на новый цикл производства/ритейла, обеспечив их всего лишь 25-ю процентами залога. И по мере продажи селл-ордеров - появлялись иски на покрытие бай-ордеров. Теперь такой трюк не пройдет. Поэтому если вы стеснены в оборотных средствах, то позаботьтесь об этом заранее. Возможно стоит распродать ненужные ассеты или временно уменьшить буфер ресурсов, если таковой имеется.

Так же имеет смысл писать письма крупным поставщикам, продавшим вам много товара, с предложением перейти на прямые контрактные поставки, таким образом они смогут сэкономить на налогах (приватные контракты не облагаются налогом с продаж), а Вы на гонораре брокера. Как говорится win-win. Можно предположить, что из-за новых комиссий, подобная практика станет более распространена.

По поводу бай ордеров есть еще одно важное замечание. В дев блоге написано: “Existing orders that were placed prior to this change will continue to operate as before, but once completed/expired all new orders must be backed up by 100% escrow.”

Как я понимаю это значит, что бай-ордера выставленные до патча будут работать по старой схеме, до тех пор пока не будут выполнены или не истекут, как-будто Margin Trading не отменяли. Следовательно имеет смысл перед патчем поставить несколько увеличенные бай-ордера, чтобы смягчить переход к новой системе. Но потребуют ли они 100% залога при первой модификации ордера после патча? Насколько я понимаю - нет. Но это не точно. Поделитесь Вашим мнением в комментариях.

А мы будем закругляться.

ВЫВОДЫ

Relist Charge вынудит производственников и торговцев закладывать в себестоимость товара дополнительные 3-5% на модификацию ордеров. Понятно, что в итоге все эти издержки лягут на конечного потребителя. Но продавать станет труднее и поддерживать прежние обороты, наверняка, тоже.

Price Precision вкупе с релист чаржем, сделает невозможными 0,01 ISK вар и стратегию скальпинга по стакану. Но увеличит волатильность цен, делая более привлекательной коридорную торговлю.

New ISK sink на мой взгляд единственное однозначно положительное нововведение. Поскольку инфляция - это плохо, а иск синк снижаеет инфляцию. Иск синк клевый - будь как иск синк.

Отмена скилла Margin Trading пожалуй самое безобидное нововведение из всех перечисленных, хотя и затруднит жизнь небольшим капиталам в переходный период.

Кроме всего прочего, на мой взгляд, после патча будут чаще возникать ситуации с небольшой глубиной стакана в разных позициях и довольно крутыми/резкими “лесенками” из ордеров. А значит участятся выкупы позиций и манипуляции с ценой, делая стейшн трейдинг, для смекалистого торговца, не менее увлекательным занятием, чем раньше. А в чем-то даже более творческим.

Пострадают ли торговцы (и производственники)? Да, конечно: вырастут издержки и неудобство, сложнее будет поддерживать прежний уровень продаж.

Стоит ли из-за этого всё бросить, сесть в свой Gold Magnate пимп-мобиль и уехать в закат? Конечно нет. Наверняка кто-то вообще станет зарабатывать больше.

Будем наблюдать.

Хочу добавить, что данный текст является своего рода аутотерапией. Мне просто нужно было разложить все это у себя в голове. И в процессе написания многие моменты для меня действительно прояснились. Мне это помогло. Надеюсь поможет и кому-нибудь еще.

На истину в последней инстанции не претендую. Конструктивная критика, замечания, мнения - приветствуются.

Trade safe 07