- 12 апреля 2020, 22:18

Усанов Сергей

Сегодня рассмотрим одну популярную стратегию – будем арбитражить волу.

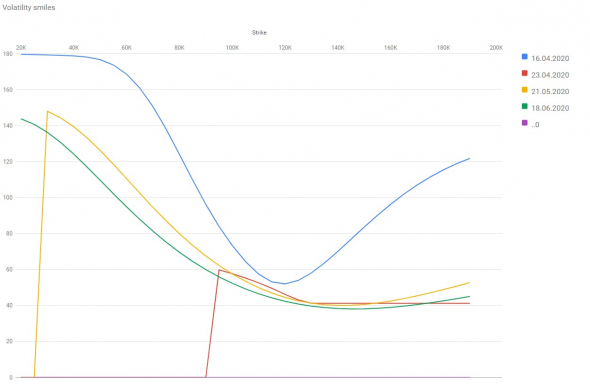

В рынке очень часто дальняя серия опционов имеет меньшую волатильность, по сравнению с ближней. Т.е., например, недельные опционы имеют более высокую IV волатильность, чем месячные или квартальные. Недавно в свой Delta PRO добавил возможность выводить графики улыбок для разных дат экспирации:

Сегодня выходной и не все данные подгрузились – поэтому две улыбки получились урезанные.

В таком виде – хорошо видны различия в волатильностях для каждой даты экспирации. Синий график – это неделька (16.04.2020). Зелёный график – это кварталка (18.06.2020). Разница на центральном страйке достигает 9%. На краях и того выше, но там денег мало.

Отчего так происходит? Недавно рынок накрыл кризис. Колебания уже начинают успокаиваться, но о стабильности еще нет и речи:

Так вот трейдеры оценивают будущую волатильность гораздо ниже, чем она сейчас. К слову сказать, при спокойном рынке – дальняя серия все равно ниже чем недельная, но не такую величину как сейчас.

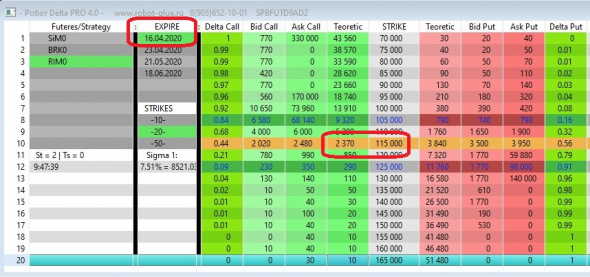

Что такое волатильность – это временная стоимость опциона. И чем выше вола – тем больше относительных денег в опционе. Давайте посмотрим на относительные стоимости опционов разных серий:

Берём центральный страйк и две серии – недельку и квартал:

неделька имеет внутреннюю стоимость = 2370 пп

квартал имеет внутреннюю стоимость = 8020 пп

Сегодня у нас 12 апреля и до экспиры недельки осталось 4 дня.

Если пренебречь нелинейным распадом, а представить что опцион распадается равными долями каждый день, то мы получаем что неделька «худеет» в сутки на 2370/4 = 592 пп

Тот же самый расчёт для кварталки 8020/67 = 120пп.

В реале и еще меньше – тетта кварталки = -63пп

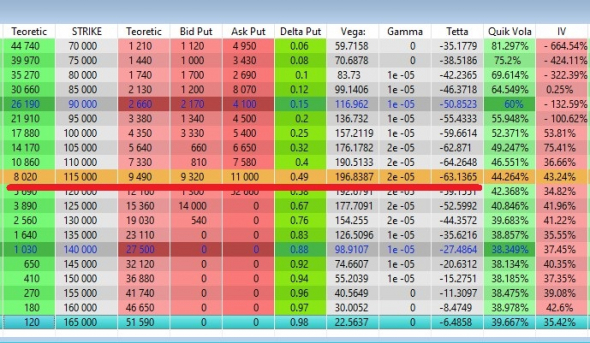

Первый риск – это гамма. У недельки гамма очень высокая. Дельта нарастает просто на глазах. И при сильном движении БА в одну сторону нас просто «вынесет». Чтобы стало нагляднее – соберём конструкцию в аналитике.

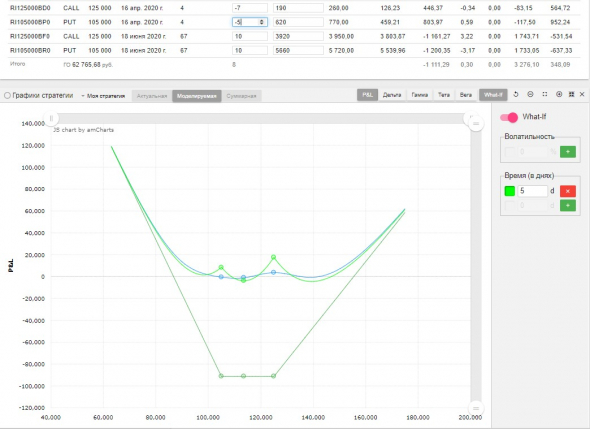

Мы купим квартальный стренгл и продадим недельный:

Получаем ГО = 135000р.

Тетту = 1500р.

И потенциальный убыток в 88000р…. Так себе риск-профиль.

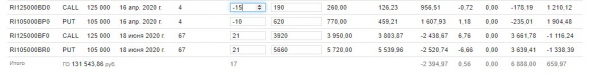

Начинаем уменьшать рисковые активы:

Теперь мы имеем ГО = 63000р.

Тетту = 348р.

Если привести позицию к равному ГО, то получим тетту = 659р.

Теперь мы полностью защищены от гамма риска – в случае сильного выноса мы только заработаем.

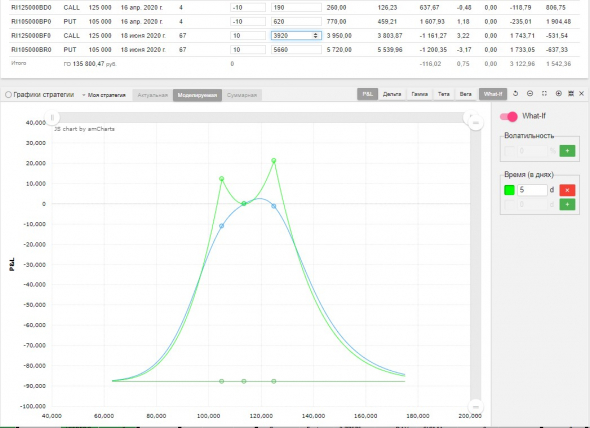

Следующий риск – это Вега. Если волатильность на кварталках упадет – мы будем терять по 6900р на каждый процент! Это может нивелировать всю прибыль от неделек. Это наш риск. Его мы на себя возьмём ради потенциальной прибыли. Чтобы его снизить или даже развернуть в свою пользу – нам нужно терпеливо дождаться локального снижения волатильности среди недели. Оно часто происходит внутри дня, чаще к вечеру.

Вверху график фьючерса, внизу график волатильности квартального опциона со страйком 125000.

Здесь как раз отчетливо виден риск по веге. Если бы вы собрали конструкцию 6-го утром, то получили бы бумажную просадку. Поэтому нужно тщательно выбирать время для сборки такой конструкции.

Как управлять такой позицией?

- Не превышать гамму.

- Как закончится временная стоимость в недельках – менять на следующую недельку. И получать следующую порцию тетты.

- Если случается обвал или сильный рост, то как правило, вырастает IV волатильность, а с ней и вариационная маржа. При хорошем росте волатильности – можно закрыть позицию и забрать хорошую прибыль.

- Если вола снижается – закрывать позу не обязательно. Рынок изменчив. Просто продолжаем перекладываться в следующие недельки, собирать тетту, компенсируя ею потерянную вегу и ждать высокой волы.

https://smart-lab.ru/blog/612696.php