Дивиденды 2018. Начинаем новый дивидендный сезон.

Поздравляю всех с наступлением нового 2018 дивидендного года!

Советы директоров начали давать рекомендации по итоговым дивидендам за 2017 год и не только.

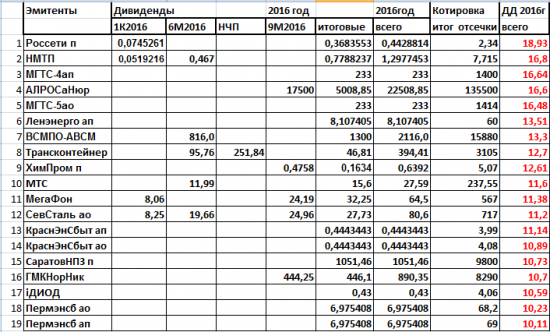

Снова начинаем смотреть дивидендные таблицы:

Северсталь это дивиденды по итогам 2017 года. ГОСА состоится 8.06.2018, закрытие реестра под дивиденды 19.06.2018

ММК — в сообщении о размере дивидендов нет данных о дате отсечки

ТНСэнерго Ростов- дивиденды пока ещё не по итогам 2017 года, ВОСА рассмотрит дивиденды из НЧП прошлых лет

ПАО Химпром . 09.02.2018 состоялся СД, на котором рассматривали вопрос выплат дивидендов, но публикации решения СД я пока не видела. Кто увидит, напишите пожалуйста в комментариях.

Так, с фактическими дивидендами разобрались, теперь посмотрим, что нам обещают ТОПы компаний. Так сказать, какие дивидендные воздушные замки

АФК «Система » планирует выплатить дивиденда за 2017 год. Об этом сообщил журналистам глава финансовой корпорации Владимир Евтушенков.

«Это такие небольшие суммы, что на фоне огромных оборотов это (не требуется. — RNS)», — отметил он. По словам Евтушенкова, дивидендная политика компании меняться не будет:«Нет. Это больше неприятностей, чем плюсов», — сказал он.

Опасения по поводу выплат дивидендов летом 2018 года закономерно возникли у инвесторов после того, как Система заключила мировое соглашение с Роснефтью.

По условиям мирового соглашения, «Система» и ее «дочка» обязались в три этапа выплатить в пользу «Башнефти» 100 миллиардов рублей: 28 декабря уже было перечислено 20 миллиардов рублей, еще 40 миллиардов рублей «Система» должна перевести не позднее 28 февраля и столько же — не позднее 30 марта.

РФПИ, как сообщал глава фонда Кирилл Дмитриев, предоставит АФК шестимесячный кредит на 40 миллиардов рублей под залог акций «Детского мира» и Башкирской электросетевой компании (БЭСК). С его же слов, Сбербанк выделит «Системе» кредит также на 40 миллиардов рублей. Согласно мировому соглашению, заем будет выделен под залог 31,76% акций МТС

Итак, 20 млрд рублей уже выплачены. Давайте посмотрим оставшиеся 80 млрд: сколько это по меркам самой Системы.

Это слайд с сайта АФК Система. Годовые инвестиции составляют 123 млрд рублей. Получается, что 80 млрд, которые должна выплатит Система это примерно две трети тех средств, которые АФК инвестирует в течение одного года

Поэтому ничего удивительного нет в сообщении Евтушенкова о сроках погашения кредитов.

Цитирую:

АФК «Система» сможет в течение шести месяцев погасить кредит, предоставляемый Российским фондом прямых инвестиций (РФПИ) для осуществления выплат «Башнефти» в рамках мирового соглашения с «Роснефтью», сообщил основной владелец корпорации Владимир Евтушенков агентству Блумберг.

По словам миллиардера, в отношении кредита от РФПИ и кредита от Сбербанка, который также будет предоставлен для выплат «Башнефти» по мировому, все идет «как планировалось».

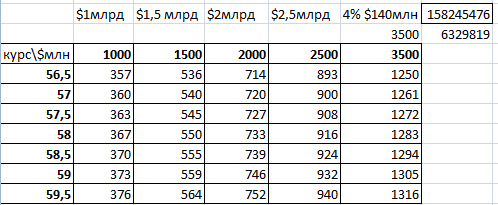

Как мы помним, Совет директоров АФК Система в преддверии ГОСА 2017 ГОДА утвердил изменения в дивидендной политике компании – доходность по дивидендам составит не менее 6%, но при этом не менее 1,19 руб. на обыкновенную акцию, говорилось в сообщении компании в апреле 2017 года.

Из вышеперечисленных материалов компании, можно сделать вывод: до достижении котировок АФК Система 11,9 рубля, дивидендная доходность компании за год будет более 10%. Учитываем дивиденды, которые Евтушенков обещает выплатить по итогам 2017 года и промежуточные в 2018 году.

Моя средняя цена пакета АФК 11,45 и на просадках я буду частями увеличивать пакет.

Кстати, у Системы есть выпуск облигаций, купонная доходность до 1.02.2019 составит 9,8% и не облагается НДФЛ, т к зарегистрирован после 01.01.2017.

Газпромнефть намерена продолжать практику выплаты промежуточных дивидендов.

Заместитель генерального директора по экономике и финансам компании Алексей Янкевич:

«Промежуточные дивиденды — мы эту практику постараемся сохранить. Мы считаем ее хорошей. Мы временно от нее отходили в связи с очень большим падением цен на нефть и прохождением кризиса в нефтяной отрасли. Сейчас мы видим, что ситуация в принципе нормализовалась. Поэтому такую хорошую практику планируем продолжать»

«Газпром нефть» изучит увеличение доли прибыли, направляемой на дивиденды, возможно, раньше прохождения пика инвестиций – CFO «Газпром нефть» будет рассматривать возможность увеличения доли направляемой на дивиденды чистой прибыли, возможно, даже до прохождения пика инвестиций в нефтепереработку, сообщил CFO компании Алексей Янкевич в ходе Дня инвестора «Газпрома» в Лондоне.

Отмечается, что есть перспектива увеличения размера выплаты дивидендов компании.

«Это будет зависеть от прогноза денежных потоков, что, в свою очередь, будет зависеть от графика capex, макроэкономических условий».

Газпромнефть ожидает выплату дивидендов по итогам 2017 года в размере 25% от чистой прибыли по МСФО, говорится в презентации компании.

Обращаю ваше внимание, что в середине декабря акционеры «Газпромнефти» одобрили выплату промежуточных дивидендов за девять месяцев 2017 года в размере 10 рублей на акцию, что составляет 25% от чистой прибыли по МСФО.

Если Газпромнефть действительно направит 25% ЧП по МФСО на дивиденды, то итоговые дивиденды составят 25% ЧП по МФСО только за 4 квартал, т к за 9 месяцев остальные уже выплачены.

Глава ВТБ не исключает роста дивидендов в связи с повышением прибыли банка.

ВТБ в состоянии повысить дивиденды своим акционерам в 2018 году, но этот вопрос пока не обсуждался с правительством, сообщил президент — председатель правления банка Андрей Костин в интервью телеканалу «Россия 24» в пятницу.

«Я думаю, с учетом роста двукратного прибыли банка в этом году мы, конечно, будем в состоянии больше дивидендов заплатить нашим акционерам. Мы будем, наверное, такое предлагать, хотя пока еще с правительством мы не дискутировали на эту тему, предложений пока не делали», — сказал Костин.

Ранее заместитель президента — председателя правления ВТБ Герберт Моос заявлял, что менеджмент банка в 2018 году будет предлагать акционерам увеличить выплаты по дивидендам в связи с ростом прибыли в 2017 году.

Газпром нацелен на сохранении дивидендов на уровне 190 млрд рублей, но допускает гибкость после завершения пика инвестиций, сообщил в ходе Дня инвестора в Нью-Йорке заместитель председателя правления «Газпрома» Андрей Круглов.

«Газпром» в прошлом году направил на дивиденды более 190 млрд рублей и стал крупнейшим по размеру дивидендов публичной российской компанией. Сохранение дивидендных выплат на уровне не ниже прошлого года обеспечивает стабильность и предсказуемость внешних потоков для наших акционеров и инвесторов», — сказал Круглов.

«Более высокая гибкость в определении размера дивидендов у нас появится после завершения периода пиковых инвестиций», — добавил он.

При этом Круглов подчеркнул, что размер дивидендов не будет снижаться «даже при увеличении инвестиционной нагрузки».

Ну что же, ДД по Газпрому планируется не слишком высокой по отношению к текущим котировкам, поэтому разумной выглядит тактика председателя СД Газпрома Виктора Зубкова по трейдингу акций Газпрома.

Цитирую:

Продавший недавно свой пакет в «Газпроме» председатель совета директоров компании Виктор Зубков заявил, что готов снова купить акции, если котировки компании упадут.

«Это нормальное явление, все люди делают так. На падении мы покупаем акции, а на пике продаем. Во всем мире так, и никаких тут нет каких-то там <…> что это связано с компанией. Это мое личное дело, и нет здесь никаких подводных камней. Все мы так делаем. Мы как публичные люди», — сказал он журналистам.

«На падении покупаем акции, когда «Газпром» упал до 118, — это все в открытом доступе — я купил эти акции, а когда он достиг максимума в 150 руб., я продал», — напомнил он. «Завтра опять, если будет падение, я опять куплю эти акции. Это рынок, во всем мире так. Акции для того и нужны, чтобы они ходили на рынке, — продолжил Зубков. — Что, я украл их? Я их купил. Они так в Газпромбанке и лежат, эти деньги. Но, может, подумаю, может, что-то и придумаю. Не знаю, и если честно, даже и не думал об этом».

Зубков 25 января продал свои 0,0007611037% в «Газпроме». Исходя из котировок на Московской бирже на тот момент, этот пакет мог стоить примерно 27 млн руб. Пакет акций был приобретен Зубковым 8 и 9 июня 2017 года когда такой пакет стоил порядка 21,4 млн руб.

Обратите внимание, кроме профита от роста котировок Зубков получил дивиденды в размере 8 рублей.

Это не первый удачный трейд Зубкова.

Цитирую:

Пакет (примерно 104 тыс. акций) Зубков купил 23 сентября 2015 года. Тогда он мог стоить 13,95 млн рублей (134,3 рубля за штуку). По какой цене он продал акции 19.04.2016 — неизвестно (акции сильно росли весь день), но если сделка прошла по цене закрытия (155,95 рубля за штуку), то ее размер мог уже составить 16,2 млн рублей, а прибыль акционера (за истекшие семь месяцев) — 2,25 млн рублей.

31.07.2013 Председатель совета директоров ОАО «Газпром» Виктор Зубков стал акционером газовой монополии, купив 233,7 тыс. акций примерно на 30 млн руб. До этого господин Зубков ценными бумагами «Газпрома» не владел, хотя возглавляет совет директоров компании с 2008 года.

Председатель совета директоров «Газпрома» Виктор Зубков приобрел 0,000987% акций компании, сообщили в монополии. 233,7 тыс. обыкновенных акций господин Зубков приобрел 24 июля, стоимость бумаг на тот момент составляла 127,17 руб. за штуку. Таким образом, покупка обошлась главе совета директоров примерно в 30 млн руб.

13.03.2014 в сущ фактах компании проходит сообщение о том, что Зубков полностью продал этот пакет.

Тактика Зубкова торговли акциями Газпрома разумна и прибыльна.

Магнит не будет платить дивиденды в 2018 г., сказал финансовый директор компании Хачатур Помбухчан на телеконференции с инвесторами и аналитиками по результатам работы в 2017 г. Однако, по его словам, менеджмент компании соберется во втором полугодии 2018 г. и обсудит возможность возобновления такой практики в дальнейшем.

И последнее. Напоминаю, что дивиденды платят на штучку акции и, чем ниже котировка, тем больше этих самых штучек дивидендных акций можно купить на располагаемую сумму денег и, соответственно, больше дивидендов получить.

И, если мажоритарий заинтересован в выплате дивидендов, дивиденды будут платиться, вне зависимости от того падает фондовый рынок или растёт.

Дивиденды forever!