16.03.2018, 07:37

Рассмотрим отчтет АЛРОСы за 2017 год по МСФО.

«Несмотря на увеличение объемов производства и продаж, финансовые результаты группы АЛРОСА за 2017 год оказались под давлением ряда факторов макроэкономической и рыночной конъюнктуры – прежде всего, укрепления рубля и изменения ассортимента реализации. В то же время наши усилия по повышению эффективности производственной деятельности принесли плоды, что с учетом роста производства и продаж позволило нам сохранить удельные затраты на уровне 2016 года», – отметил генеральный директор – председатель правления АК «АЛРОСА» (ПАО) Сергей Иванов.

Цифры по продажам за 2017 были известны еще 11 января 2018

http://eve-finance.ru/t/alrosa-prodazhi-za-dekabr-2017/352/1

Уже тогда можно было прикинуть выручку:

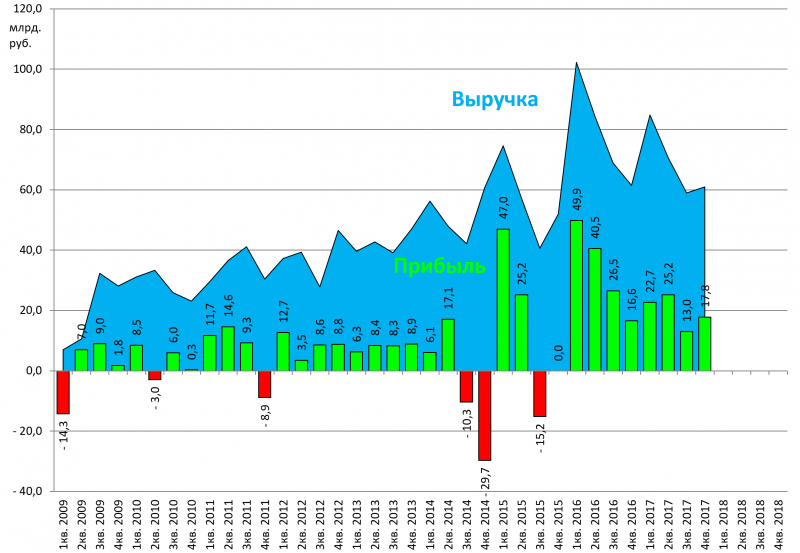

Все так и вышло, свежие цифры из МСФО:

РСБУ за 2017 вышел 14 февраля

http://eve-finance.ru/t/alrosa-otchet-za-4-j-kvartal-2017-po-rsbu/350/1

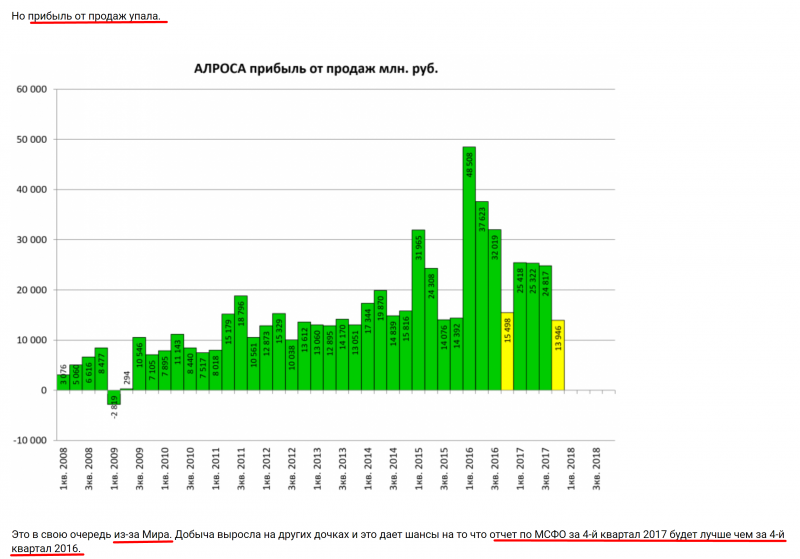

Тогда мы писали, что есть шансы, что МСФО за 4 квартал 2017 будет немного лучше, чем за 4 квартал 2016

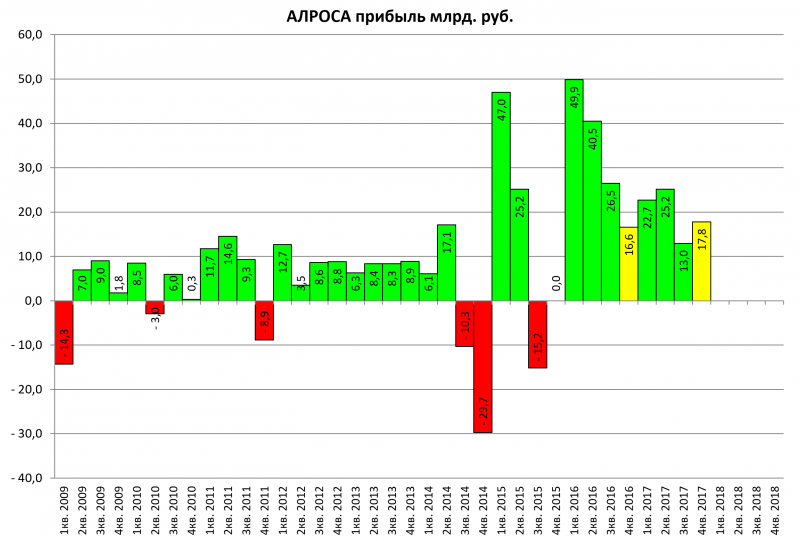

Все так и вышло, в 4 квартале 2017 небольшой рост.

FCF вырос к 2016.

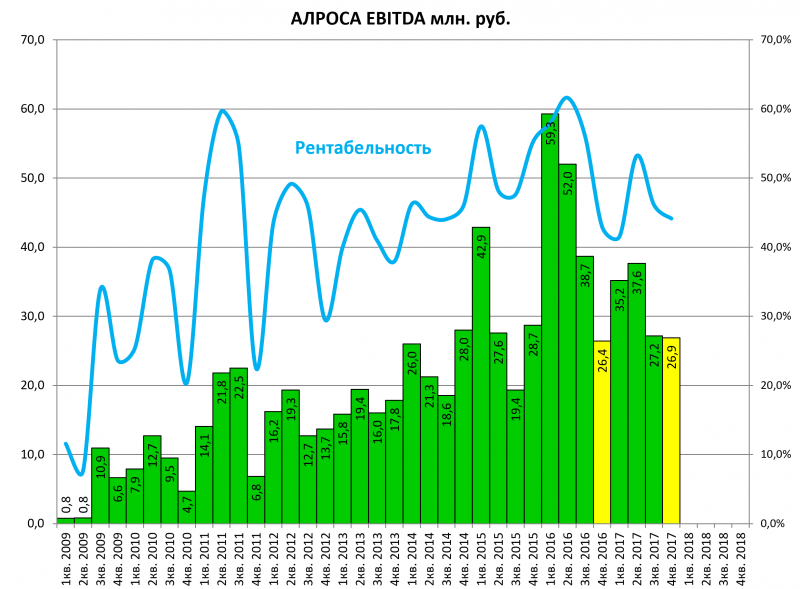

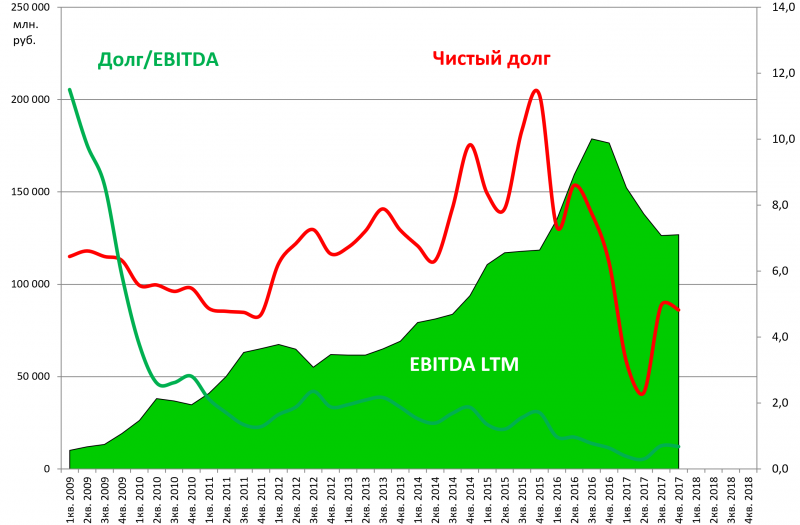

EBITDA LTM перестала снижаться.

Уже есть цифры по продажам за январь и февраль 2018 и менее чем через месяц выйдут данные за март, после чего можно будет делать ориентиры на 1 квартал 2018, где если март не подкачает, цифры могут быть лучше даже 2016 года. Поэтому акции и отросли. Вот каких цифр нужно ждать.

И вот уже 15 марта и только выходит отчет МСФО за 2017 год. Что он может дать нового? Почти ничего. То есть для чего было все это отступление? Этот отчет - это то самое зеркало заднего вида, в которое смотреть не стоит.

Акцентируем внимание на двух интересных моментах:

а) Можно расчитать дивиденды за 2017

Примерно 5,3 рубля или 5,8% по текущим. Нормально.

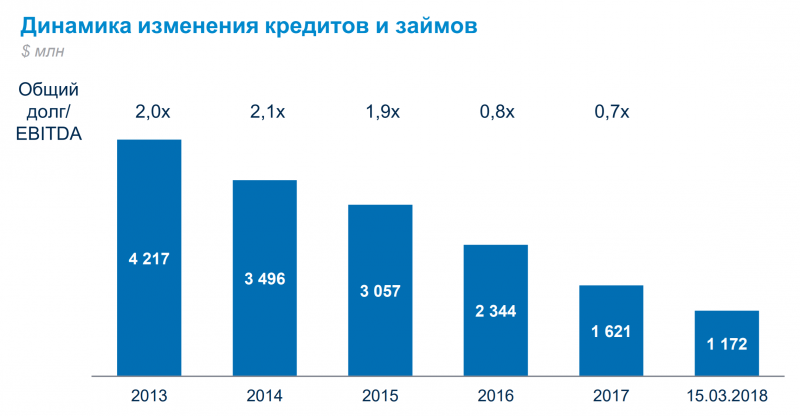

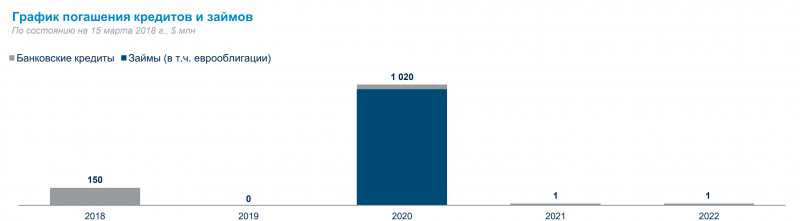

б) Компания раскрыла уровнь общего долга на 15 марта 2018.

впрочем, об этом также было известно тремя днями ранее http://www.alrosa.ru/алроса-досрочно-погасила-банковские-2/

На этом делеверидж завершается, по крайней мере до 2020 года.

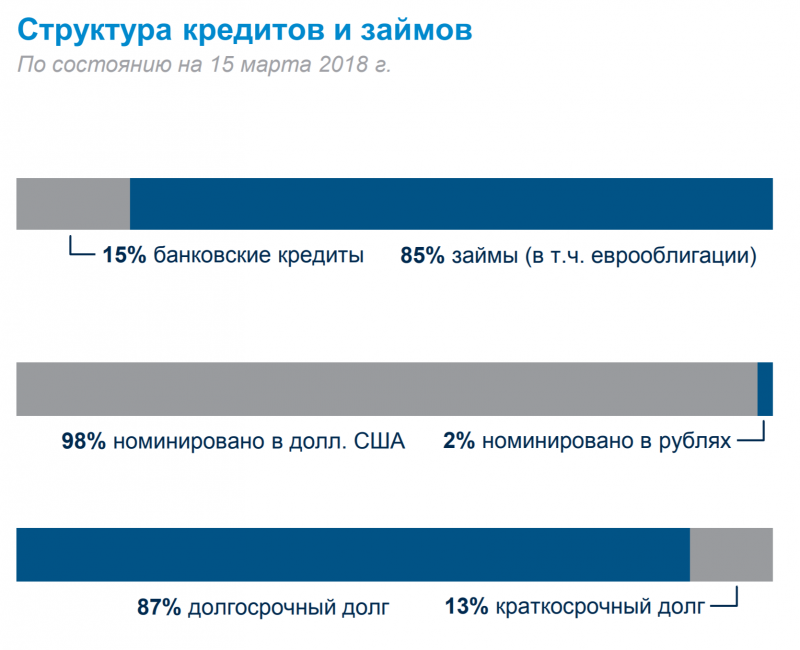

Оставшаяся часть долга это еврооблигации

Которые будут погашены только в 2020.

На диаграмме еще не учитываем гашение долга в 1 квартале 2018, т.к. точный размер чистого долга все таки не известен.

Акции подросли.

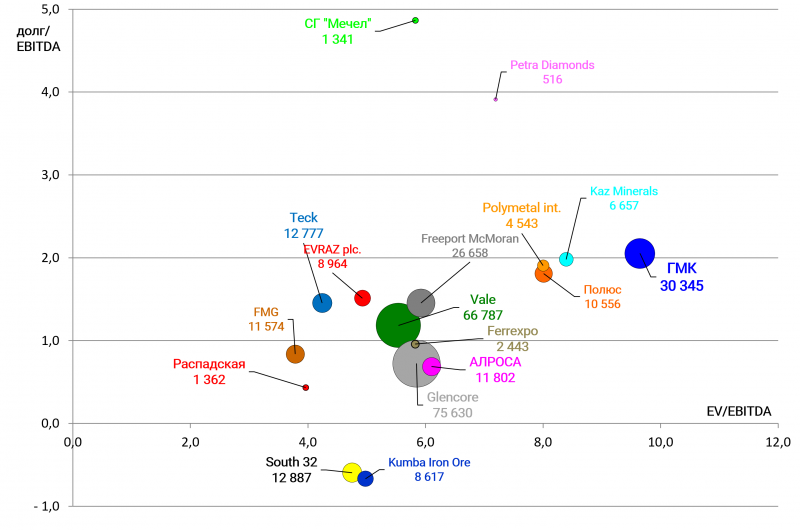

EV/EBITDA = 6,1

P/E = 8,7

P/FCF = 9,1

долг/EBITDA = 0,7

Вообще пора создать отдельную диаграмму для алмазноо сектора, что мы вскоре и сделаем.