02.07.2018, 07:16

Прошла долгожданная сделка.

Цена 3,35 рублей за акцию.

10% поделили на троих.

“Интер-РАО капитал” 6,33%

ООО “Практика” 0,67%

“Регион” 3,00%

Смотрим предыдущий пост на тему.

http://eve-finance.ru/t/inter-rao-vykupaet-svoi-akczii-u-fsk-i-rusgidro/1267

Коммерсантъ ошибся лишь на 0,01 рубля. То есть они были оень точнвми (может и про ТГК2 + ТГК4 не фейк)

Новая структура акционеров.

Данное изменение капитала однозначно увеличивает FIF с 0,3 до 0,35.

Покупка за 3,35 выгодна прежде всего самому Интер-РАО и Региону.

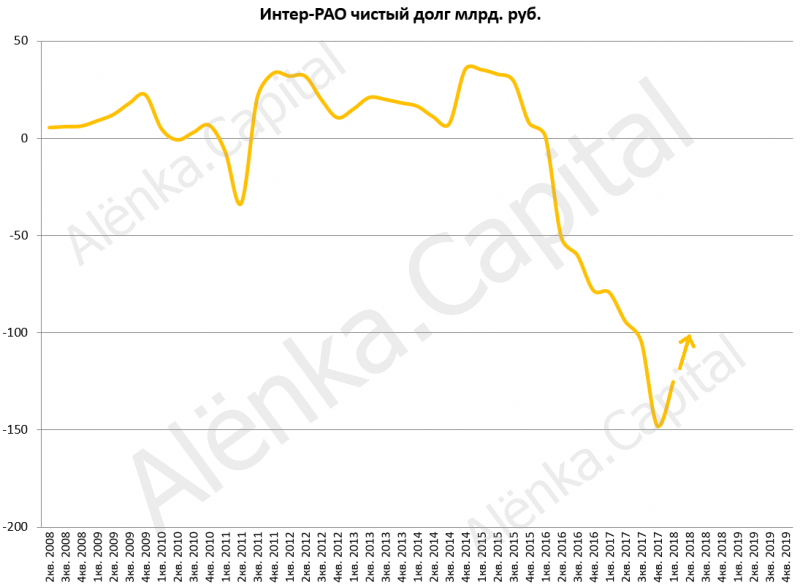

Кубышка немного сократится.

Зато ФСК получит аж 34,93 млрд. рублей.

Хуже ожиданий конечно.

Но также это позитивное влияние на чистый долг.

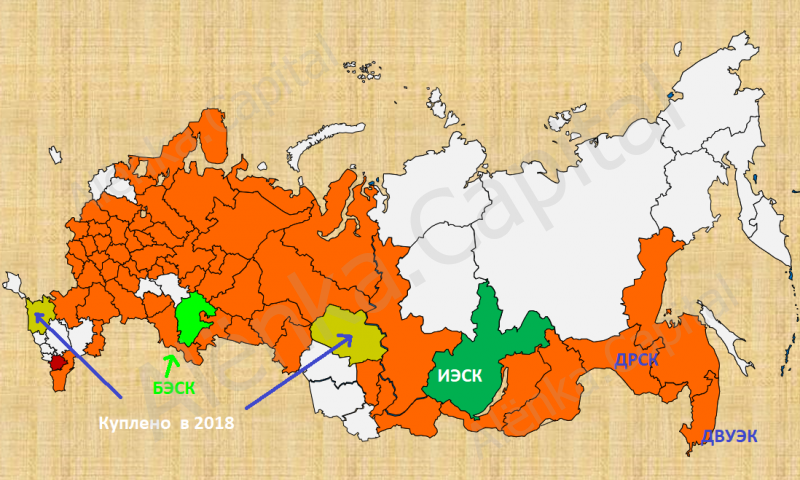

Правда этот кэш скорее всего пойдет на БЭСК и ДВУЭК, а возможно еще и на ДРСК.

Возникла дискуссия по поводу дивидендов от продажи пакета.

Пример с Интер-РАО, где жесткая дивполитика “25% прибыли по МСФО” и дали дивы с прибыли в Иркутскэнерго не подходит.

Чтобы у вас не возникло трудностей с расчетами прибыли, просто представьте, что ФСК продало акции по 7 рублей за 72,8 млрд. рублей. Были бы ли дивиденды с этих денег?

Это очень и очень маловероятно, ведь

а) дивполитика это не устав

б) в этих компаниях все решается через поручения правительства, там прямо напишут "выплатить дивы за 2018 исходя из прибыли за исключением вот таких-то статей (см. многочисленные примеры в тч. поручение по дивам Интер-РАО за 2016 и даже 2017)

в) логично произвести обмен активами, то есть взамен генерации (долгожданная продажа непрофильного актива) купить сети, что также укладывается в поручение правительства.

Можно перевернуть ситуацию, если ДВУЭК, БЭСК и ДРСК будут выкупать не на ФСК, а на Россети, тогда ВСЕ деньги от продажи выплатят “на верхний уровень”, чтобы уже Россети купили активы. Но из того что мы читаем и слышим будет не так.

В любом случае сделка позитивна для ФСК и особенно для Интер-РАО.

Далее ожидается покупка пакета Русгидро.

Тогда у Интер-РАО будет 30,09% акций.

Коммерсантъ пытается нас уверить, что Интер-РАО капитал не может пересечь 30% рубеж без выставления оферты.

С Денисом и Михаилом мы обсуждали этот вопрос в Екатеринбурге.

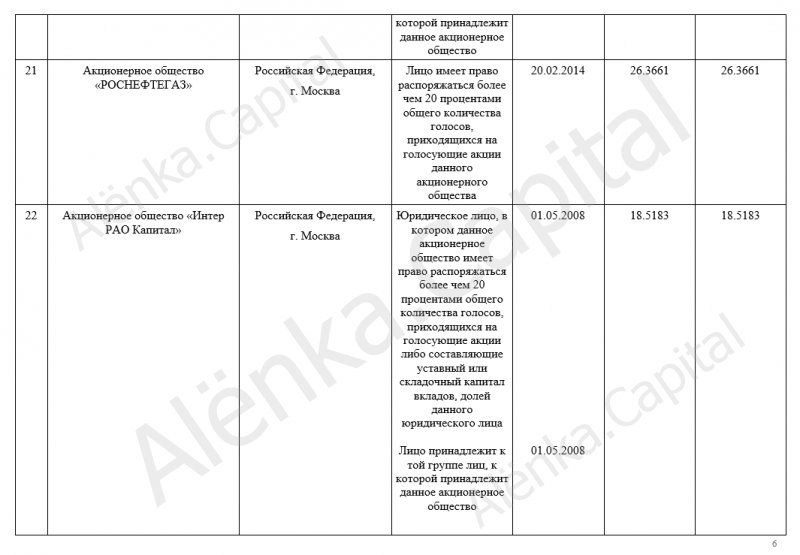

Денис справедливо указал, что Роснефтегаз и Интер-РАО капитал УЖЕ входят в список аффилированных структур и у них давно больше 30%.

А вот будут ли они выставлять оферту при переходе 50%?

Вероятно они все это просчитали (только не пишите, что в АЛ у Роснефтегаза 26,36%, а у меня в диаграмме 27,63%).

Предположительно Роснефтегаз + Интер-РАО капитал будет = 49,99%, то есть Интер-РАО капитал немного своих акций продаст в течении 30 дней.

Что касается оценки компаний на коленке с точки зрения стоимостного инвестора .

Интер-РАО стоит на бирже 420 млрд. рублей и при этом 100 млрд. рублей кэша и еще 1/4 компании принадлежит самому Интер-РАО.

У компании при этом колоссальный свободный денежный поток примерно в 50-70 млрд.

Русгидро стоит на бирже 280 млрд. рублей и при этом 100 млрд. долга (зато есть 1/20 Интер-РАО). Но весь долг это Дальний Восток.

Завершается инвестпрограмма и впереди могучий свободный денежный поток, больше чем у Интер-РАО.

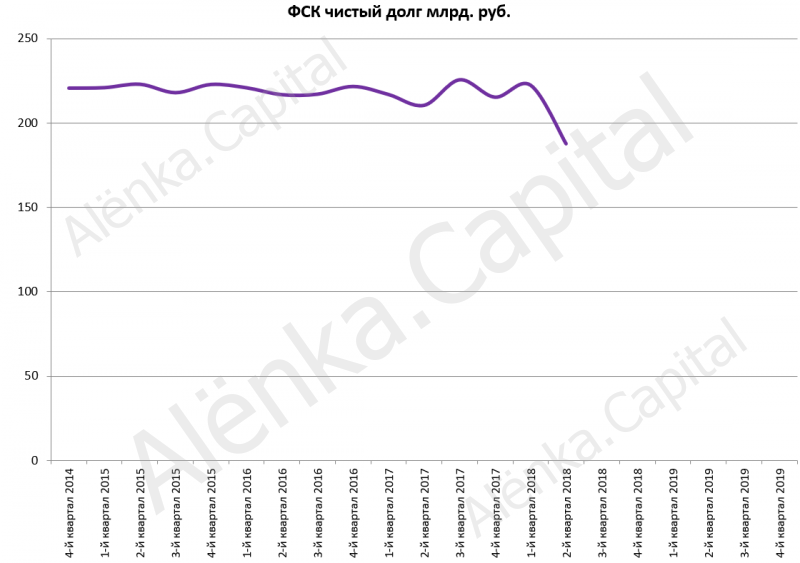

ФСК стоит на бирже 240 млрд. рублей, но еще 200 млрд. долга.

Но относительно большой капекс на годы вперед и цели по M&A, и при этом почти нет свободного денежного потока.

У всех трех примерно одинаковая EBITDA. Зато у ФСК однозначно большие дивиденды за 2018 год в расчете на 1 рубль, но вот за 2019 и далее можно поспорить.

Ждем сделку по пакету Русгидро.

Низкая цена никак не влияет на котировки Интер-РАО, таким образом, считаю можно ждать 5 рублей и выше уже в этом году.