28.11.2018, 12:02

Эпохальное событие. Первая оферта в облгазах от Газпрома!!!

На самом деле не первая, были выкупы в ГГР Север, Саранск и т.д., но это отдельные события, а тут прямое продолжение истории 2013.

https://eve-finance.ru/t/zapis-7-2013-v-poiskah-deshevyh-akczij-na-dorogom-rynke/2664

Небольшая предыстория акционерного капитала.

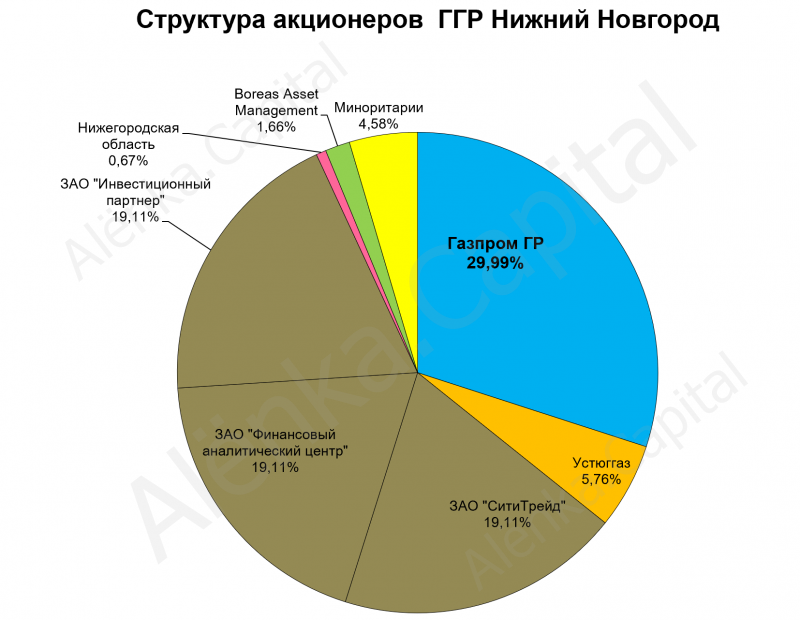

До продажи доли Роснефтегаза было так:

В 2013 пакет перевели на Газпром.

Цена сделки 67 рублей за акцию.

Нижегородоблгаз 25,50% 7093400 480 000 000

P/E = 2,39

Денежные средства на балансе были споставимы с капитализацией.

Стало так:

Потом пакеты были объединены, как и везде, на балансе Газпром Газораспределние.

У компании была огромная денежная позиция и 27 778 800 акций.

И зачем-то они решили напечатать еще 37 375 547 акций.

Минорам это не понравилось.

Им не нравилось две вещи: а) цена размещения была 51 рубля, б) контроль уходил от Газпрома.

Но многие говорили, что это техническая сделка и контроль останется у Газпрома.

Интересно, что такая схема была применена только в этом большом облгазе.

И вот на днях выходит оферта!!!

http://www.e-disclosure.ru/portal/event.aspx?EventId=Hk81BfAzYUWGaC6WxZmSaw-B-B

2. Содержание сообщения

2.1. фамилия, имя, отчество (если имеется) или полное фирменное наименование (для некоммерческой организации - наименование), место нахождения, ИНН (если применимо), ОГРН (если применимо) лица, направившего добровольное, в том числе конкурирующее, или обязательное предложение о приобретении ценных бумаг эмитента: Акционерное общество «Газпром газораспределение», 197110 г. Санкт-Петербург, набережная Адмирала Лазарева, д.24, литер А (Российская Федерация, г. Санкт-Петербург); ИНН 7838306818; ОГРН 1047855099170.

2.2. доля акций эмитента, указанных в пункте 1 статьи 84.1 Федерального закона “Об акционерных обществах”, принадлежащих лицу, направившему добровольное, в том числе конкурирующее, или обязательное предложение, и его аффилированным лицам: 29,999% УК Общества.

2.3. дата получения эмитентом добровольного, в том числе конкурирующего, или обязательного предложения о приобретении ценных бумаг эмитента: 15.11.2018г.

2.4. вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента, приобретаемых по добровольному, в том числе конкурирующему, или обязательному предложению: вид – акции именные, категория (тип) – обыкновенные, государственный регистрационный номер выпуска 1-01-11768-E, дата государственной регистрации выпуска – 11.08.1995г., дата государственной регистрации дополнительного выпуска – 04.03.2016г., ISIN - RU0009115588, CFI – ESVXXR.

2.5. вид предложения, поступившего эмитенту (добровольное предложение; конкурирующее предложение; добровольное предложение о приобретении всех ценных бумаг эмитента, предусмотренных пунктом 1 статьи 84.2 Федерального закона “Об акционерных обществах”, соответствующее требованиям пунктов 2 - 5 статьи 84.2 Федерального закона “Об акционерных обществах”; конкурирующее предложение о приобретении всех ценных бумаг эмитента, предусмотренных пунктом 1 статьи 84.2 Федерального закона “Об акционерных обществах”, соответствующее требованиям пунктов 2 - 5 статьи 84.2 Федерального закона “Об акционерных обществах”; обязательное предложение): добровольное предложение о приобретении всех ценных бумаг эмитента, предусмотренных пунктом 1 статьи 84.2 Федерального закона “Об акционерных обществах”, соответствующее требованиям пунктов 2 - 5 статьи 84.2 Федерального закона “Об акционерных обществах”.

2.6. в случае если добровольное, в том числе конкурирующее, предложение не предусматривает приобретения всех ценных бумаг эмитента определенного вида, категории (типа), количество ценных бумаг, приобретаемых по добровольному, в том числе конкурирующему, предложению: добровольное предложение предусматривает приобретение всех ценных бумаг Общества, а именно 45 608 695 шт., что составляет 70,001% УК Общества.

2.7. предлагаемая цена приобретаемых ценных бумаг или порядок ее определения: 66 (шестьдесят шесть) рублей 00 копеек за 1 обыкновенную именную бездокументарную акцию.

2.8. срок принятия добровольного, в том числе конкурирующего, или обязательного предложения или порядок его определения: 70 (семьдесят) дней с момента получения добровольного предложения ПАО «Газпром газораспределение Нижний Новгород», в отношении эмиссионных ценных бумаг которого направляется настоящее добровольное предложение.

Предположительно. Газпром может набрать 95% акций.

По 66 рублей капитализация выходит 4,3 млрд. рублей.

P/E = 3,7

кэш 2,262 млрд. рублей.

Выкупают не дорого.

Посмотрим, что будет дальше, выкуп это в одном облгазе или тенденция.