15.03.2018, 10:09

Цена размещения в рамках SPO “Интер РАО” - 3,48 руб. за акцию

Москва. 15 марта. ИНТЕРФАКС - Цена размещения в рамках сделки по продаже 1,14% акций ПАО “Интер РАО” (MOEX: [IRAO]) на рынке составила 3,48 руб. за акцию, сообщила компания.

В среду вечером “Интер РАО” сообщило о начале размещения 1 млрд 192 млн акций в рамках процедуры ускоренного букбилдинга (АВВ), организаторы - “ВТБ Капитал” и Deutsche Bank. Продавцом выступает компания “Интер РАО Инвест”, представляющая в сделке интересы топ-менеджеров энергокомпании - участников долгосрочной программы мотивации.

Официально ценовой диапазон сделки не объявлялся, источники “Интерфакса” говорили, что первоначально он составлял 3,36-3,43 руб. за акцию. Однако на фоне высокого спроса его решено было поднять - до 3,43-3,48 руб. Уже в рамках нового диапазона книга заявок была переподписана в 4 раза, по верхней его границе - вдвое, отмечали собеседники агентства. Поздно вечером инвесторам сообщили, что заявки по цене ниже 3,48 руб. за акцию удовлетворены не будут. Обычно цена, по которой заявки “отсекаются” в ходе букбилдинга, и становится итоговой ценой размещения. Так произошло и в этом случае.

С учетом цены размещения весь выставленный на продажу пакет оценен примерно в 4,15 млрд руб., дисконт к цене закрытия торгов в среду - чуть больше 5%.

Само “Интер РАО” не получит средств от продажи акций.

Продающий акционер берет на себя обязательство lock-up сроком на три месяца.

В среду акции “Интер РАО” на “Московской бирже” (MOEX: [MOEX]) подешевели на 4,18% и закрылись на отметке 3,67 руб.

В сделке не принимает участия глава компании Борис Ковальчук, сообщило “Интер РАО”. По данным источника “Интерфакса”, также не стал участвовать в АВВ член правления и руководитель блока стратегии и инвестиций “Интер РАО” Ильнар Мирсияпов.

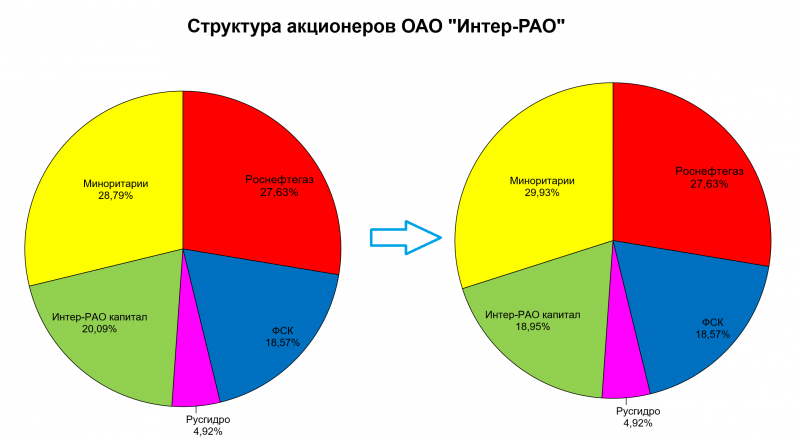

Опционная программа была утверждена советом директоров “Интер РАО” в феврале 2016 года. В рамках программы менеджмент получил право приобрести до 2% капитала энергокомпании из квазиказначейского пакета. “В настоящий момент наступила дата исполнения опционной программы, и некоторые её участники выразили намерение продать часть акций, в результате чего было принято решение обеспечить организованный процесс продажи с участием ООО “Интер РАО Инвест” в качестве продавца”, - сообщила компания. Всего менеджмент в рамках опционной программы приобрел 1,56 млрд акций (около 1,5% “Интер РАО”), отмечает собеседник “Интерфакса”.

Совместная продажа менеджментом “опционных” акций в рынок через процедуру ускоренного букбилдинга - уникальная для российского фондового рынка сделка. Обычно продающими акционерами в рамках SPO выступают основные акционеры и крупные миноритарии, иногда сами компании продают акции из казначейских пакетов.

Как это скажется на росте free-float?

Сейчас FIF 0,3 и он не будет повышен.

Однако, по 3,48 рубля за бумагу, это отличная сделка, тем более компания завершила инвестпрограмму и завершает получение денег от Евросбиэнерго от En+.

Кубышка выросла еще на 4,15 млрд. а казначейские акции рынок все равно не видел.