20.11.2017, 09:37

Восстановление инвестиционной идеи.

Это очень интересная акция с точки зрения анализа внутренней человечкой природы.

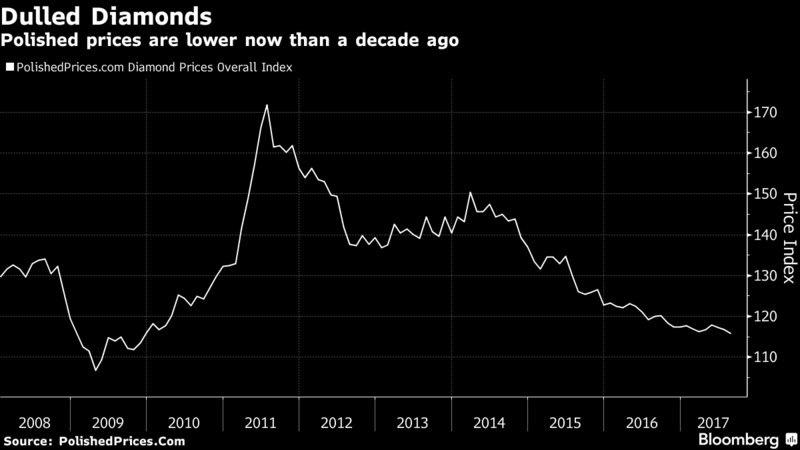

С одной стороны рациональноти от людей ждать не стоит, ведь желание выделится из круга очень важно для самооценки (и оценки окружающими), например очередь за айфоном X или “красивые” номера на авто. Спрос на бриллианты будет вечен, чтобы там не говорили.

С другой стороны, данная акция это явный пример странного поведения инвесторов. Настолько странного и недальновидного, что невольно веришь классикам о том что рынок и 100 лет назад был таким же.

В группе мы обратили внимание на акции в конце 2015, когда многие аналитики продавали акции то ли из-за синтетических алмазов, то ли из-за борьбы с коррупцией в Китае. На самом деле там вышел шведский фонд и мы просто купили по 50-54 рубля. А кто-то запустил слух про слияние с Полюсом!

Мы покупаем и под приватизацию (см. ИИ №23).

Далее долгожданное SPO - все аналитики ждали что акции упадут после него! Не тут то было!

Потом отдельная ИИ №29.

Что характерно, когда замаячили дивиденды 9 рублей, акцию стали рекомендовать ВСЕ и она еще немного подросла, хотя эффект укрепления рубля уже надвигался. Когда все в нее “сели” она естественным образом упала.

Далее я помню подкупал на распродаже для входа в отсечку.

Затем авария на руднике Мир. Пишем, что брать в отскок не нужно.

http://eve-finance.ru/t/alrosa-posledstviya-avarii-na-rudnike-mir/560/1

Акции падают и тотальные рекомендации продавать, все кто рекмендовал покупать по 100+, теперь рекомендуют продавать.

Что мы имеем теперь, если смотреть на ситуацию с чистого листа (так в инвестициях тоже надо делать и почаще).

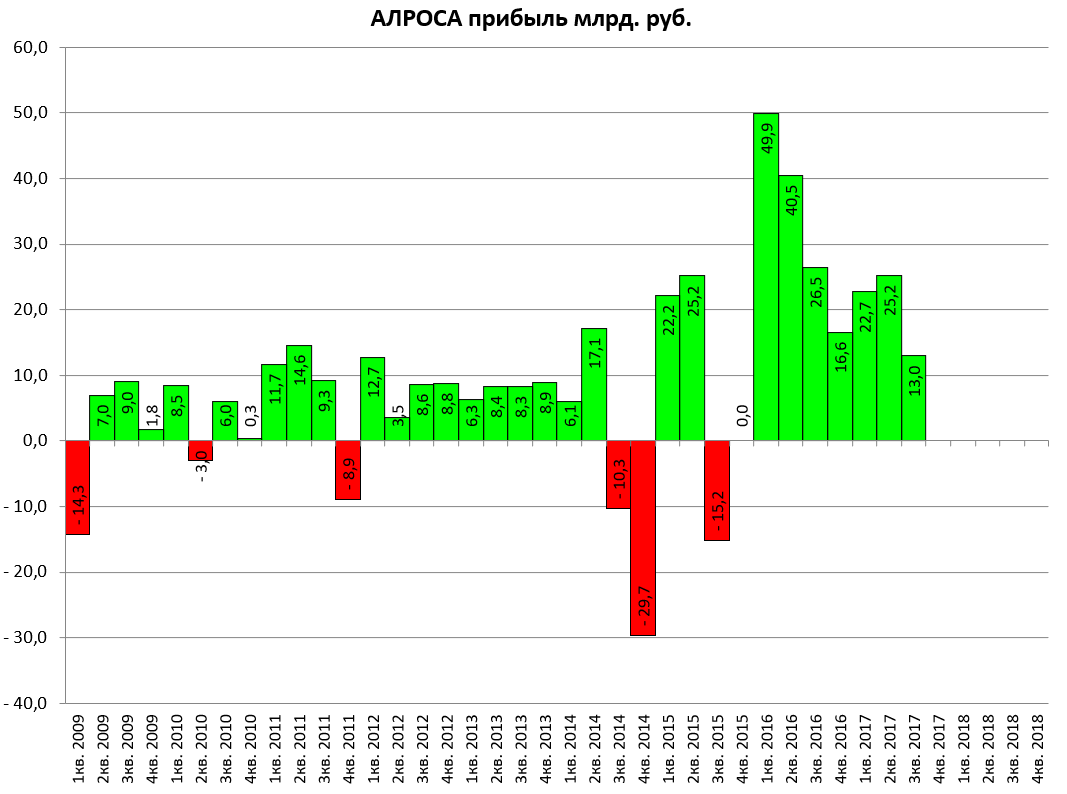

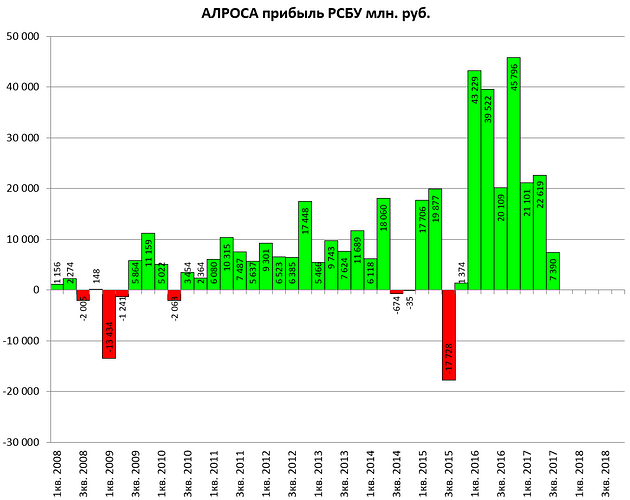

Кстати, ни одна аналитическая душа ЕЩЕ не написала, что “в отличие от отчета по РСБУ, на котором мы наложили в штаны, в отчете по МСФО, как и писали в Алёнке, прибыль вышла существенно больше”.

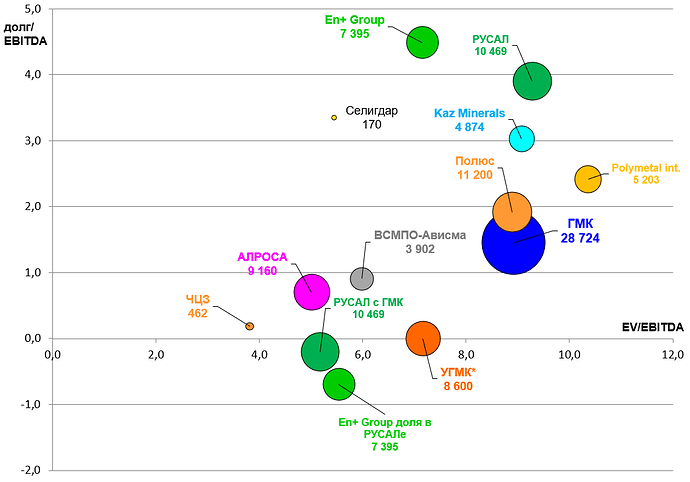

Итак, компания торгуется с очень низкими мультипликаторами для майнинговой компании на дне цикла. Это надо прочувствовать.

EV/EBITDA = 5,0

P/E = 7,0

P/FCF = 7,9 лучше чем у разбогатевших сталеваров.

долг/EBITDA = 0,7 то есть долга фактически нет.

И все это после аварии, на дне многолетнего падающего тренда в основной продукции, спрос на которую растет, а новых производств и крупных месторождений нет, после замены менеджмента, на фоне тотального отвращения инвесторов и негативных оценок аналитиков. Ущипните меня если это не идеальный момент!!!

Формально РУСАЛ сейчас лучше, но это если учитывать долю в ГМК как ликвидный актив. En+ считаем двумя способами “as reported” и “показатели Евросибэнерго + рыночная цена доли в РУСАЛе”.

Разворот в алмазах, как когда-то и в угле и алюминии, это ожидаемое событие, но его мы не будем брать в расчет.

Давайте рассмотрим объективные осязаемые драйверы роста этого недооцененного актива.

1. Дивиденды.

Чистая прибыль за 9 мес. 61,86 млрд. рублей.

Дивполитика 50% прибыли по МСФО.

То есть уже 4,2 рубля заработали. Это с учетом потерь за “Мир”.

Что такое 4,2 рубля? Примерно 5,5% дивдоходности.

Скажем так, это лучше Сбербанка, Магнита, Роснефти, ВТБ, Сургутнефтегаза, но хуже дивидеднных ГМК, МТС, Северстали и т.д.

2. Начало роста показателей. Результаты 4-го квартала могут существенно увеличить данную цифру.

Курс стал лучше чем 3-м квартале, продажи лучше, а 4-й квартал 2016 был слабенький. То есть слабые кварталы будут уходить.

Дивиденд за весь 2017 тянет на 6 рублей по консервативной оценке. Я считаю это очень хорошо. Главное, что если мы заложим в модель рос тпоказателй в 2018, то дивдоходность явно больше 10%, при том, что ставки к тому времен еще упадут.

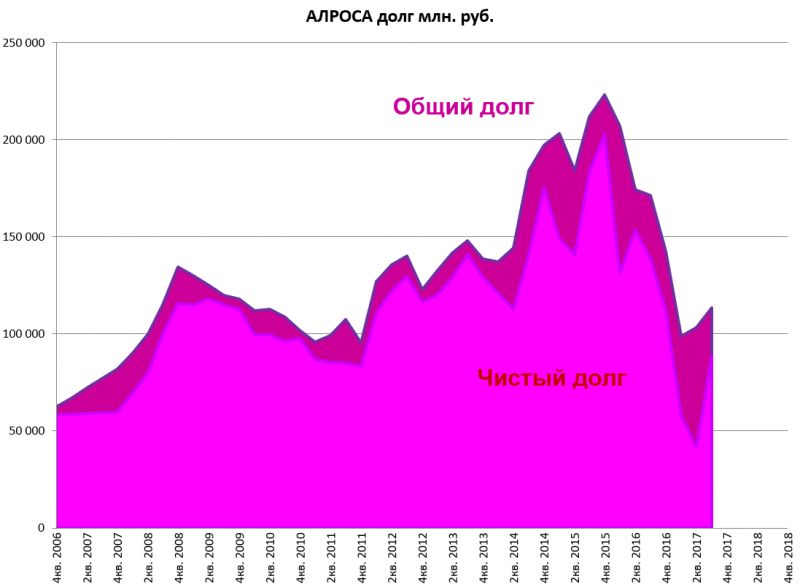

3. Делеверидж. Компания провела мощнейшее сокращение валютного долга. Даже в текущей ситуации методично гасит его (-50 млрд. за 12 мес.).

Осталось примерно 88 млрд. и в обозримой перспективе их погасят. Это примерно +12% к MCap.

То есть все что остается от дивидеднов, капекса и процентов в компании идет на сокращение долга. И это трансформруется в экономию на процентах, рост прибыли и капитализации.

4. Рост бизнеса и корпоративная реорганизация. Компания планирет совершить три профильные покупки.

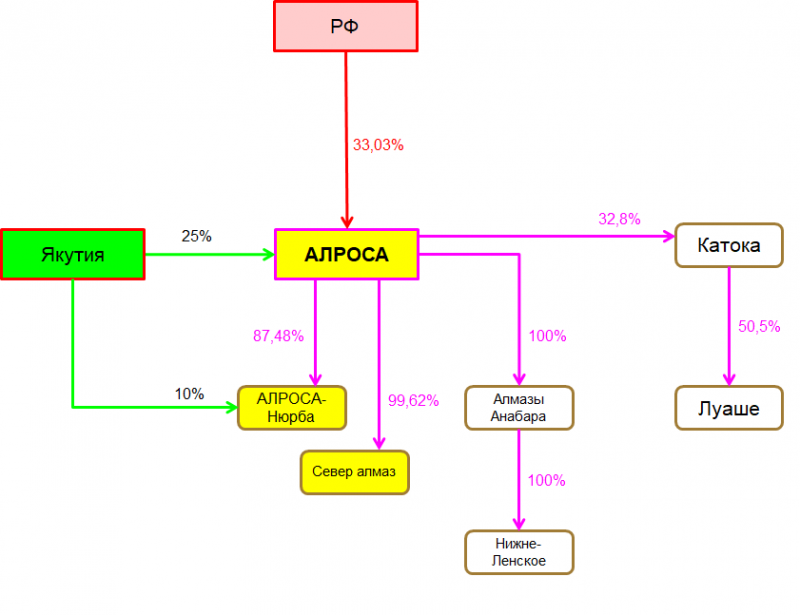

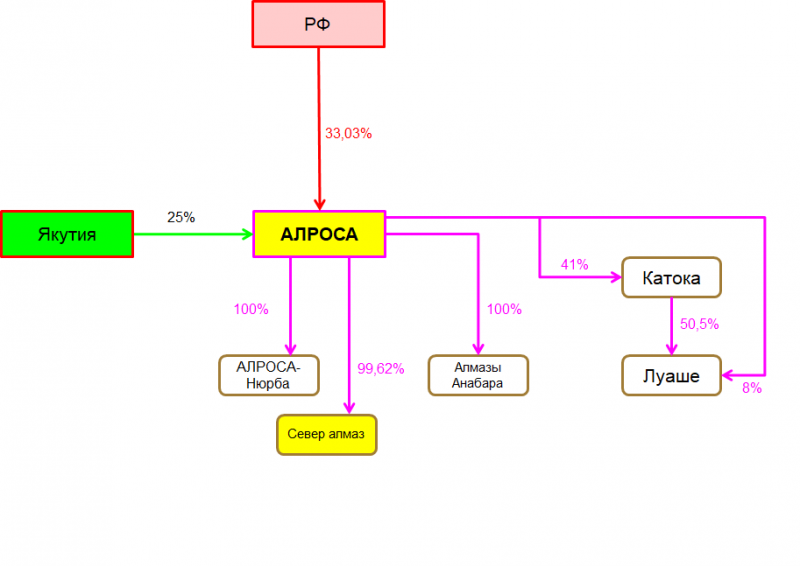

а) 10,0% акций АЛРОСА-Нюрба (фактически 12,5%). По 170 000 рублей за акцию это 17 млрд. рублей .

б) 8,2% акций Ангольской Катока планируется приобрести у бразильской компании Odebrecht за $70 млн. (4,2 млрд. рублей.)

в) 8,0% акций проекта Луаше (50,5% акций у Катока).

г) Ожидается присоединение к Алмазам Анабара Нижне-Ленского.

Сейчас схема такая.

А в 2018 будет так:

Луаше это африканский Айхал. 10 млн. карат.

Промышленная добыча на месторождении Луаше в Анголе может начаться после 2020 года, сообщил журналистам президент компании «Алроса», участвующей в концессии на разработку этого участка, Сергей Иванов.

«Конец 2018 г. - начало 2019 г. - это пробная руда, но дальше, если мы говорим о промышленном производстве, то это, конечно, горизонт за 2020 г.», - сказал он.

«В этом нет ничего страшного, если проект будет в конце 2018 г. - начале 2019 года. При этом работы на Луаше уже идут, мы делаем вскрышные работы, уже дошли до кимберлитовых пород, решаем вопросы с водоотведением. То, что сегодня пока нет финального проектного решения, не значит, что проект Луаше стоит, работы там будут идти весь год», - заверил Иванов.

Многие скажут, ангольские алмазы не будут консолидированы в отчет АЛРОСА, покупка доли в АЛРОСА-Нюрба не увеличит прибыль по МСФО, но при этом стоит денег.

Это все бухгалтерские трюки, примерно как рост акций из-за индексных игр.

Все эти сделки улучшат реальный FCF компании. И дадут рост доли на глобальном рынке. Хотите инвестировать в алмазы? Есть по сути прокси-актив.

5. Газовый актив. Плюс ГЭС, авиакомпания и т.д. Ранее, в 2016 мы ждали что сделка будет в 2017, но ее перенесли. Эти непрофильные активы будут проданы и это приведет к исчезновению долга, обнулению процентов, роста рентабельности. Это объективно еще. +15-20% к капитализации.

6. Рудник МИР. Весь негатив развеется, страховка многое компенсирует, оценки потерь “впитались” рынком и будут забыты. Все кто хотел продали. Причем от страха.

Никаких фантазий, все реально. Считаю акции к лету думаю покажут новый истроический пик на фоне роста показетелей, дивидеднов и ухода негативных настроений. Недооценка очевидна, АЛРОСА один из лучших и уникальных майнинговых активов в мире по этим ценам.