24.05.2016, 06:32

Обзор финпоказателей и драйверов

Иногда девушка после ссоры говорит, “давай начнем все сначала”.

Я решил посмотреть на Распадскую с чистого листа, как будто бы у меня нет этих акций. Вообще я часть продавал на взлете и как только прочитал о расширении СД сразу откупил.

Напомню, что по нашей группе видно было что многие инвесторы опустили руки, когда акция тухла на 25 в феврале и марте, комментариев по ней стало очень много, а прокол до 23 рублей в начале апреля вообще казалось бы никого не затронул, то есть база акционеров резко сократилась и это хорошо.

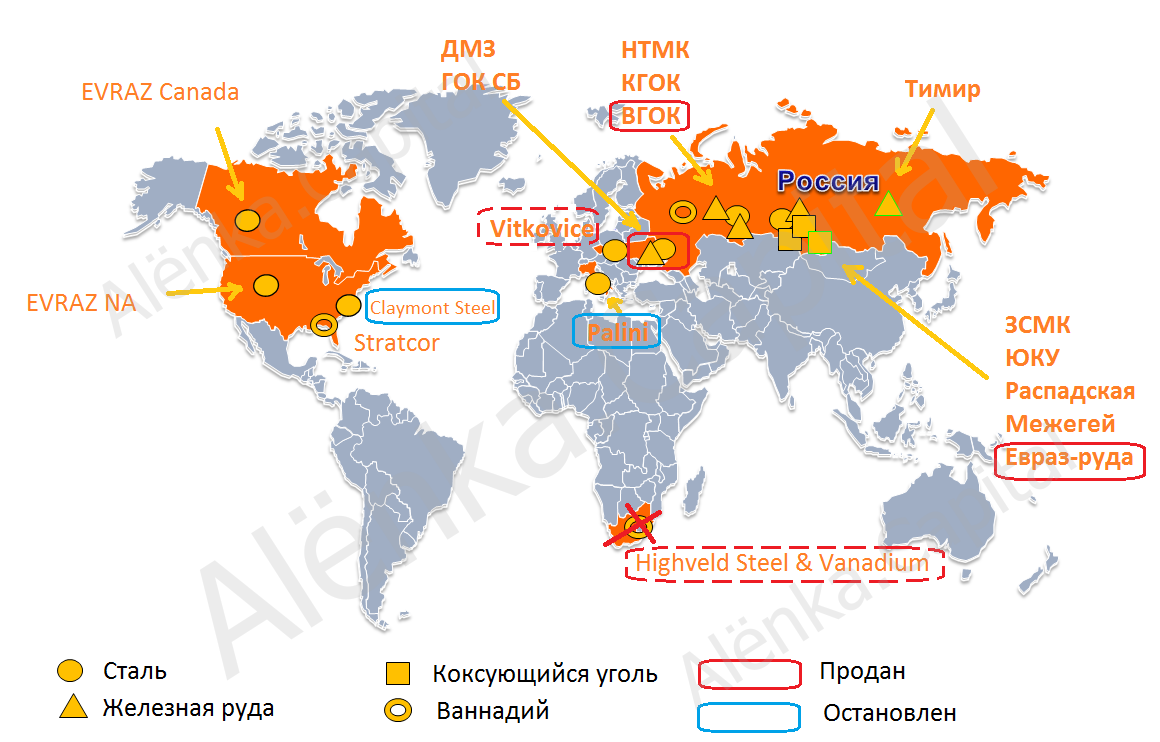

- Существует мощнейший драйвер роста. Это грядущая реорганизация компании. Еще в феврале 2015 менеджмент Распадской и Южкузбассугля стал зеркальным. Следом Распадская угольная компания получила в управление шахты и обогатительные фабрики соседа-родственника. Видимо я слишком нетерпеливый, так как сделку ожидал еще в прошлом году. Однако мы видим что потихоньку готовятся. Прежде всего в 2015 EVRAZ выкупил на $214 млн. еврооблигации Распадской с погашением в 2017 году.

Вот какая была новость в мае:

Evraz также выкупит бумаги “Распадской”, погашение которых наступит в апреле 2017 года, на $15,499 млн. Цена выкупа, которая выше номинальной стоимости, составит $1,047 тыс. В результате выкупа в обращении останутся бонды на $85,173 млн . Бонды объемом $400 млн были размещены в апреле 2012 года, ставка составила 7,75%.

Таким образом EVRAZ собрал уже 78,5% выпуска . Я считаю, что условно когда ты должен деньги маме, это нечто другое чем когда ты должен их Тинькову. Это в каком-то смысле вечный бонд, а банки их учитывают иначе, рынок этого не видит.

Плюс увеличение Совета Директоров. На самом деле небольшой компании и не нужен большой совет директоров, это явно специальный формальный шаг который проиллюстрирует большую прозрачность.

На самом деле это слияние это будет сильный ход от EVRAZ. В мире, коксующийся уголь в сопоставимом объеме добывают только BHP Billiton, Anglo American, Rio Tinto. Но это диверсифицированные горнометаллургические группы. То есть инвестор покупая их акции получает полный набор, а не конкретно уголь.

Американские гиганты это в основном энергетический уголь. Но во-первых, по коксующему EVRAZ их опережает, во-вторых Peabody Energy, Alpha Natural Resources и Arch Coal ушли со сцены. Так что новый актив будет очень и очень интересным. Когда это произойдет? Может быть завтра может быть в 2017. Дело в том что лучше уже быть в поезде чем прыгать в него на ходу. Билет стоит очень недорого. На часть капитала конечно, а не на все.

- В конце 2015 у меня появилась версия, что EVRAZ сменил стратегию из-за роста долга и продаст Распадскую (на самом деле я просто нетерпелив).

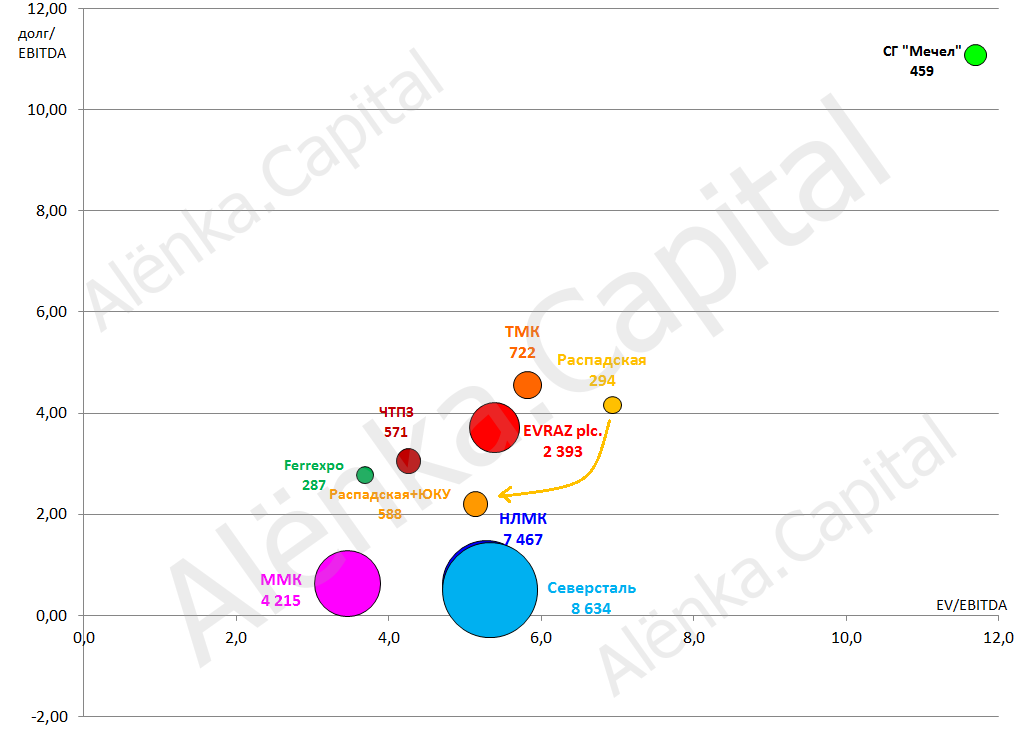

Долг/EBITDA сейчас 3,7 . Это немного, но у трех российских конкурентов по 0,5-0,6.

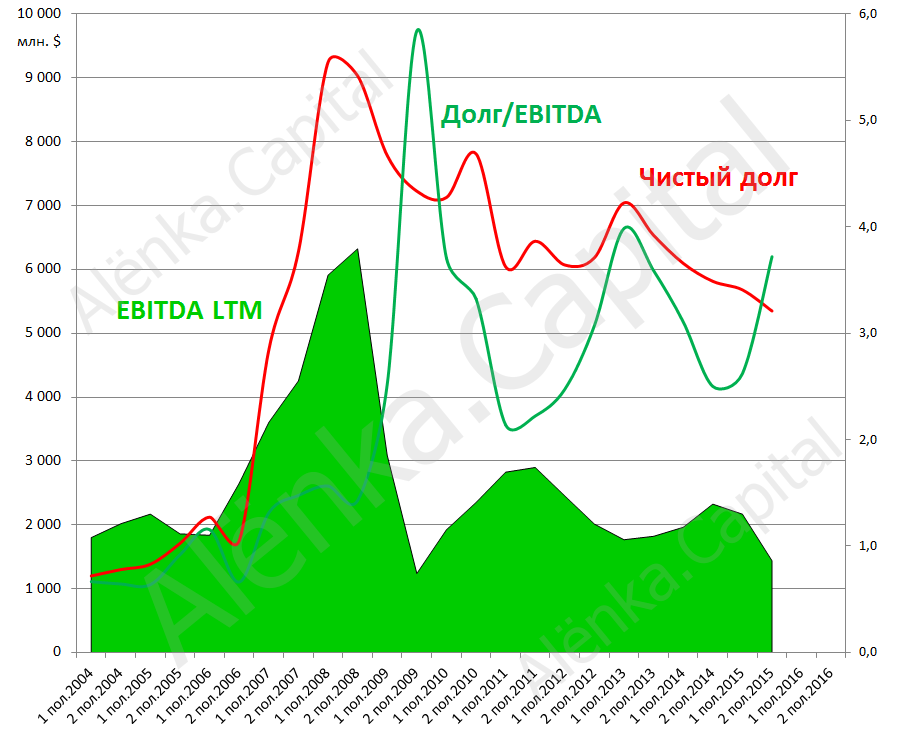

Ранее EVRAZ много чего продавал, а долг как мы видим сократился лишь на $1-1,5 млрд. с момента начала кризиса в 2011-2013.

Таким образом, продажа Распадской за $1-2 млрд. сразу решала бы все проблемы. И долг могли для этого собирать.

Такой актив нужен только НЛМК.

Но тогда зачем объединять менеджмент с Южкузбассуглем? И когда вышли новости про расширение СД, то сразу ясно что этот сценарий отпадает.

Плюс на предстоящем собрании акционеров EVRAZ планирует обсудить байбэк (дивиденды из-за ковенантов платить нельзя). То есть большим долгом акционеры почему-то не озабочены.

К тому же еще не ясно что будет с угольными активами ВЭБа, а это уже интересно.

- Что можно сказать про конъюнктуру? Я посмотрел презентации различных угольщиков. Нашел компанию TECK тикер TCK. Это №1 по коксующемуся углю в западном полушарии (из Канады). К слову сказать стоит это добро $5,7 млрд. Плюс чистый долг $7,7 млрд. У компании отрицательная EBITDA (Мечел то еще ничего, держится). Им еще помог канадский доллар, иначе вслед за Peabody лопнули.

http://www.teck.com/investors/presentations-webcasts/teck-s-investor-and-analyst-day---march-30

Если не считать что они занимаются углем и цинком (и в нефть идут), то это вот как раз условно с натяжкой тот угольщик которого можно назвать №1 в мире по коксующемуся углю и он на нем специализируется. То есть степень диверсификации не такая как у BHP.

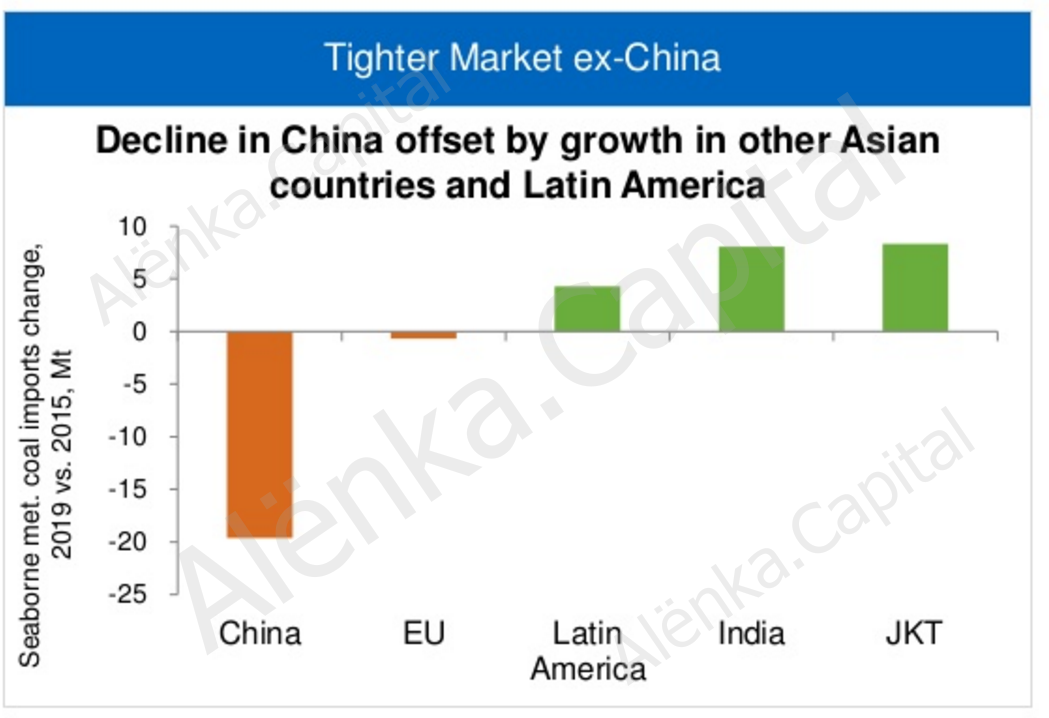

Уголь подрожал. Спад в Китае замещен спросом в Индии, других странах Азии и Латинской Америке.

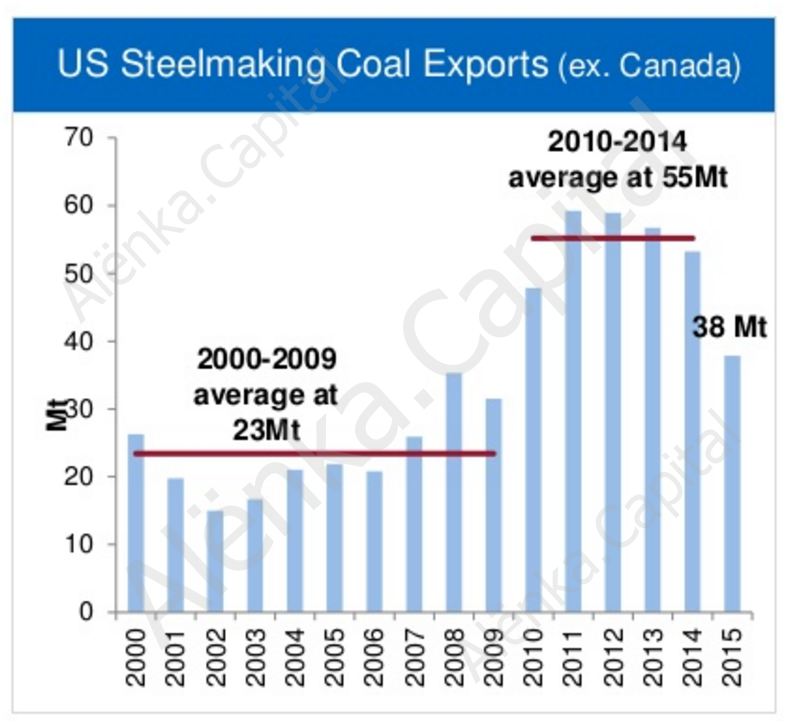

Экспорт из США накрылся. Видно в презентации как режут capex, да и вообще долг также жмет. Никаких планов по наращиванию добычи нет.

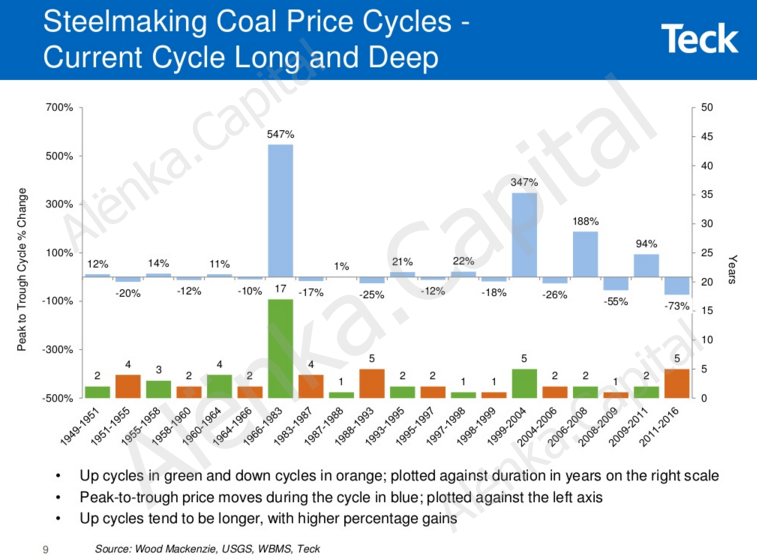

Интересный слайд. Нынешний цикл спада цен на коксующийся уголь долгий и самый глубокий.

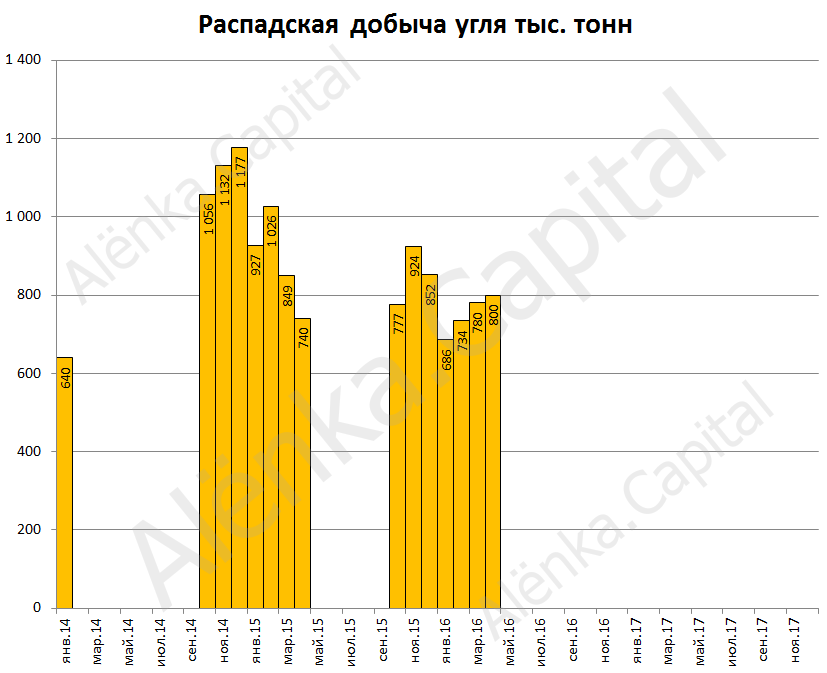

Вот тут я писал что начало года у Распадской плохое

https://eve-finance.ru/t/shahta-raspadskaya-otchet-za-1-j-kvartal-2016-po-rsbu/2253

Скачок вверх был именно на этом отчете, где вся прибыль бумажная, то есть от удешевления кредита.

Однако и добыча растет во втором квартале, после январского спада. И цены высоки и самое главное вслед за бумам в стальной отрасли всегда перераспределяется спрос на сырье.

- Теперь то о чем писал в самом начале. Свежий трезвый взгляд и конкретные цифры.

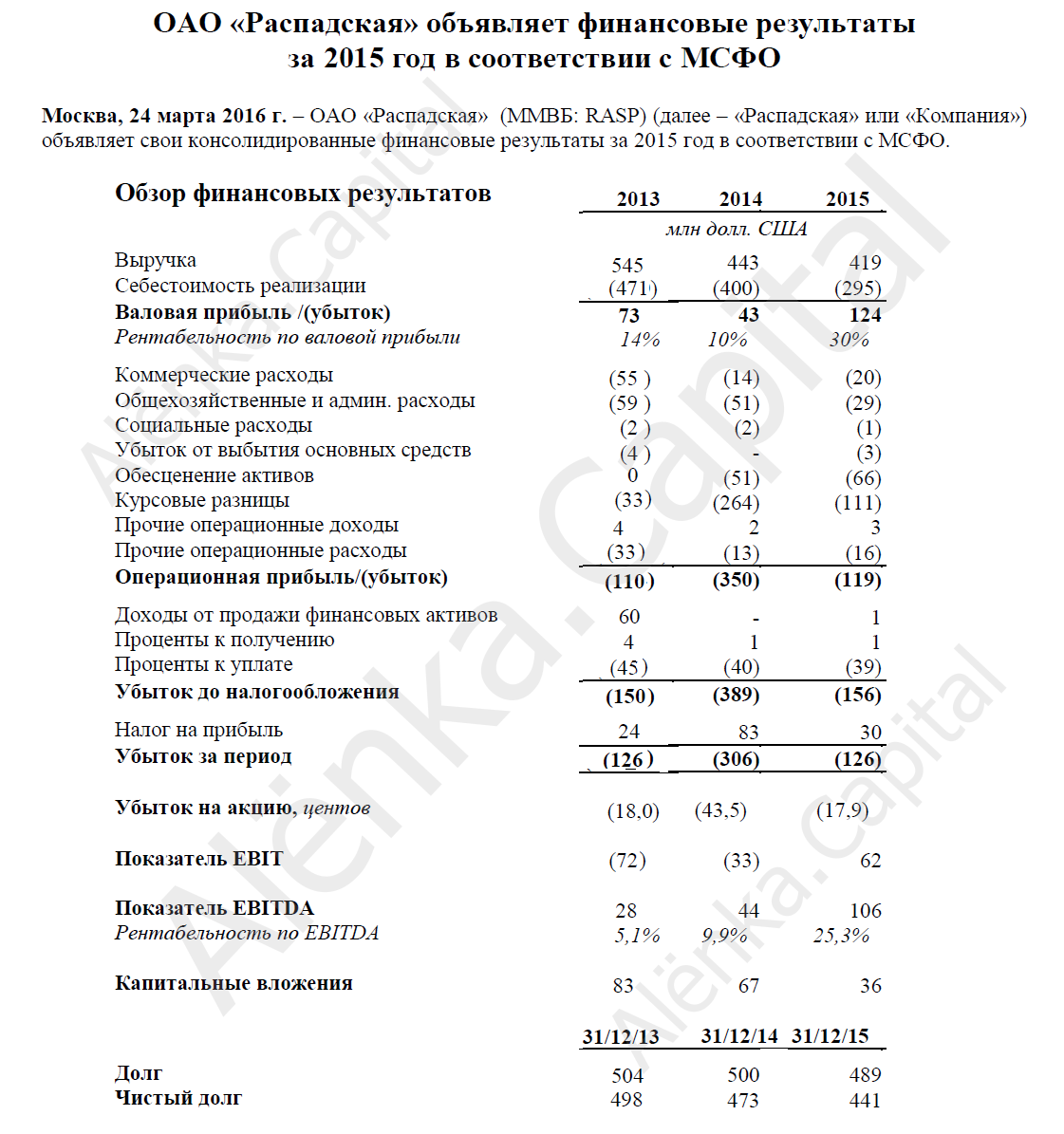

Давайте посмотрим на показатели в динамике. Все в млн. $

| 2013 | 2014 | 2015 | |

|---|---|---|---|

| EBITDA | 28 | 44 | 106 |

| рентабельность | 5,2% | 9,9% | 25,3% |

| EBIT | -72 | -33 | 62 |

| чистая прибыль | -126 | -305 | -126 |

| чистая прибыль без курсовых разниц | -93 | -42 | -15 |

| чистая прибыль без курсовых разниц и обесценения активов | -93 | 9 | 51 |

| FCF | отр. | 22 | 35 |

| чистый долг | -498 | -473 | -441 |

| долг/EBITDA | 17,8 | 10,8 | 4,16 |

| добыча угля по холдингу тыс. тонн | 7 824 | 10 250 | 10 352 |

| добыча угля шахта Распадская тыс. тонн | 1 381 | 4 091 | 5 502 |

| концентрат коксующегося угля тыс. тонн | 5 135 | 6 001 | 6 447 |

| себестоимость концентрата $/тонну | 56 | 46 | 27 |

| Capex | 83 | 67 | 36 |

| MCap 31 мая (23 мая в 2016) | 420 | 504 | 296 |

| EV | 918 | 978 | 737 |

Я думаю динамика очевидна (и судя по капитализации она не отыграны рынком). Плюс даже если конъюнктура останется без изменений и концентрат не подорожает выше $100 за тонну, долг за год явно сократится, а EBITDA подрастет. Так что мультипликаторы улучшатся.

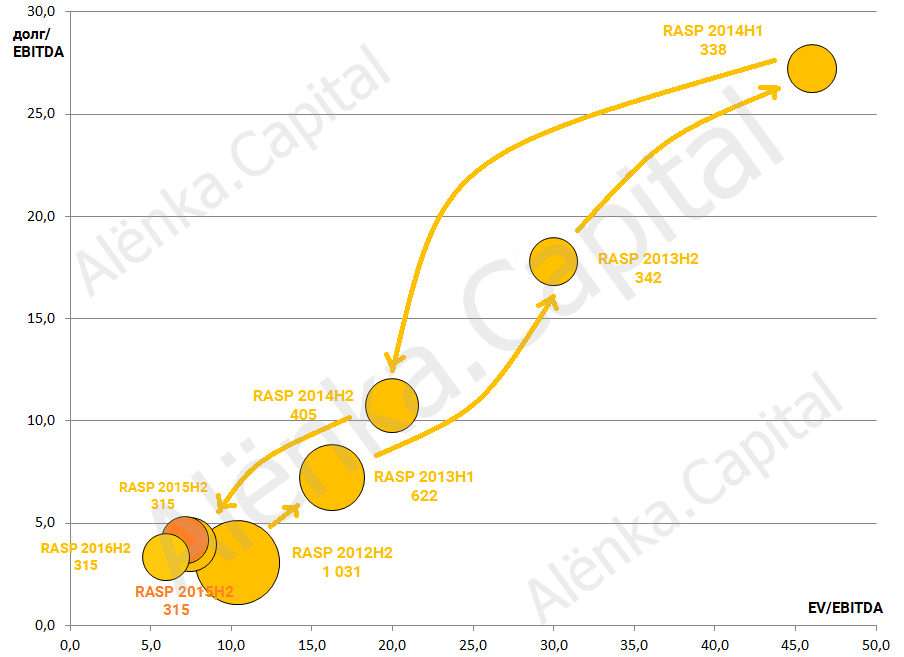

Динамика мультипликаторов компании с 2012.

Также считаю что цель через 11 месяцев к моменту публикации отчета по МСФО за 2016, при самом консервативном сценарии (без M&A и роста цен на уголь) 50 рублей за акцию.