24.11.2017, 14:42

Вышли отчеты дочерних компаний ПАО Россети. Попробую прикинуть, как принято говорить “на коленке”, предстоящие дивидендные выплаты основных МРСК и ФСК за 2017 год, оценить их дивидендную доходность к текущим котировкам.

Но сначала немного о методологии – как их считать?

Все кто следит за сектором, знают, что в 2017 году сменился глава Россетей. Его одним из первых публичных заявлений (17.10.2017), после которого он “прославился”, стало вот это:

http://tass.ru/ekonomika/4653861

На этом пост можно было бы и заканчивать! Считать нечего…

Но руководители Минэкономразвития и Минэнерго данную позицию не поддержали. Да и г-на Ливинского видимо “поправили”. После чего пошли заявления другого харакетра

http://www.bigpowernews.ru/news/document80352.phtml

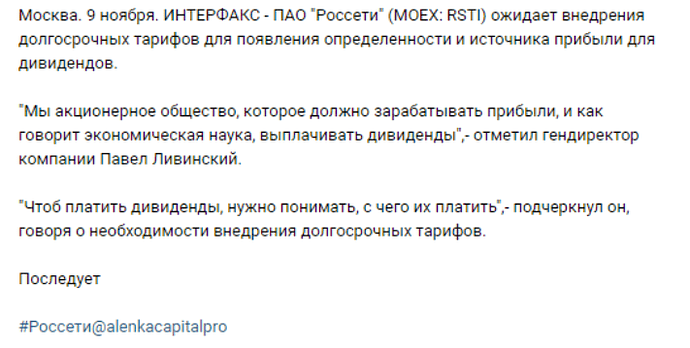

08.11.2017 БКС проводил встречу с представителями электроэнергетической отрасли и 20.11.2017 выпустил обзор по итогам данной встречи. На текущий момент известно, что в ПАО Россети разрабатывается новый план стратегического развития, который должен быть представлен инвесторам в 1-м полугодии 2018 и новая дивидендная политика, которая должна соответствовать видению правительства, прописанному в Распоряжении 1094-р от 29.05.2017

Выкладываю текст данного распоряжения (http://docs.cntd.ru/document/436737321).

Простыми словами, для целей расчета дивидендов, прибыль по МСФО очищается от переоценок, от не подкрепленной денежным потоком прибыли от ТП, инвестиционной составляющей. Так и попробую рассчитать, предварительно спрогнозировав прибыль за 2017 год. Также отмечу, что очень трудно понять какая часть прибыли от ТП обеспечена денежным потоком. Но, как правило, инвестиционные составляющие прибыли практически всегда включают в себя прибыль от ТП. Поэтому учет этого фактора будет происходить при корректировке на эту статью.

МРСК Волги

-

- МСФО – 4500, РСБУ – 3500

-

- ТП+инвестиции = 433

-

- На дивиденды (4500-433)/2=2033

-

- ДД (от 0,11) = 9,8%

МРСК ЦП

-

- МСФО – 11000, РСБУ –10000

-

- ТП+инвестиции = 2600

-

- На дивиденды (11000-2600)/2=4200

-

- ДД (от 0,31) = 12,0%

МРСК Центра

- МСФО – 4000, РСБУ – 2000

-

- ТП+инвестиции = 1400

-

- На дивиденды (4000-1400)/2=1300

-

- ДД (от 0,405) = 7,6%

МРСК Урала

-

- МСФО – 4500, РСБУ – 5000

-

- ТП+инвестиции = 1200

-

- На дивиденды (4500-1200)/2=1650

-

- ДД (от 0,195) = 9,7%

МРСК Юга

-

- Консервативно МСФО – 1500, РСБУ – 1500

-

- ТП+инвестиции = 440

-

- На дивиденды (1500-440)/2=530

-

- ДД (от 0,056) = 15,5%

МРСК Сибири

-

- МСФО – 4000, РСБУ – 2400

-

- ТП+инвестиции = 965

-

- На дивиденды (4000-965)/2=1517

-

- ДД (от 0,12) = 13,3%

Ленэнерго (обычка!!)

-

- Прогнозировать прибыль тут достаточно тяжело, т.к. она в основном формируется от ТП, которое много, а период отнесения на прибыль с точностью до квартала - не предсказуем. Просто возьму их планы : МСФО – 9000, РСБУ – 9000

-

- ТП+инвестиции = 4800

-

- На дивиденды (9000-4800)/2=2100, но 900 уйдет на преф… Т.е. на обычку –1200.

-

- ДД (от 5,2) = 2,7%

ФСК

-

- МСФО – 75000, РСБУ – 35000 (если Интер Рао упадет – будет еще меньше)

-

- ТП+инвестиции = 9300, но обещали добавить ~ 6000 по рассрочке от ТП, выполненных в 2016 году

-

- На дивиденды (75000-9300+6000)/2=35850 – это больше чем РСБУ. Значит (по аналогии с 2015) должны отдать 95% от РСБУ – 33250. Учтем, что 1400 уже дали за 1-й квартал. Итого 31850

-

- ДД (от 0,167) = 15,0%

Сведу все в таблицу

| ДЗО | Прибыль по МСФО 2017 (прогноз), млн.руб. | Прибыль по РСБУ 2017 (прогноз), млн.руб. | ТП + инвест. составляющая прибыли, млн.руб. | Дивиденды за 2017 млн.руб. | Котировка, рублей | Див. Доходность, % |

|---|---|---|---|---|---|---|

| МРСК Волги | 4500 | 3500 | 433 | 2033 | 0,11 | 9,8 |

| МРСК ЦП | 11000 | 10000 | 2600 | 4200 | 0,31 | 12,0 |

| МРСК Центра | 4000 | 2000 | 1400 | 1300 | 0,405 | 7,6 |

| МРСК Юга | 1500 | 1000 | 440 | 530 | 0,056 | 15,5 |

| МРСК Урала | 4500 | 5000 | 1200 | 1650 | 0,195 | 9,7 |

| МРСК Сибири | 4000 | 2400 | 965 | 1517 | 0,12 | 13,3 |

| Ленэнерго (об.) | 9000 | 9000 | 4800 | 1200 | 5,2 | 2,7 |

| ФСК | 75000 | 35000 | 3300 | 31850 | 0,167 | 15,0 |

МОЭСК не добавляю - есть большая вероятность убытка по РСБУ

Теперь немного выводов. Не смотря на то, что сектор в целом достаточно дешев по мультипликаторам, считаю, что в кратко и средне срочной перспективе основной фактор и драйвер раскрытия стоимости – это дивидендная доходность. Все остальные факторы за редким исключением (например возможный выкуп в обычке Ленэнерго) вторичны. До весны-лета 2018 на акции будет в какой то мере давить “риск Ливинского” (для префов Россетей, Ленэнерго и ТРК считаю, что этого риска нет – там есть Устав который исполняется). Ряд МРСК с точки зрения дивидендной доходности оценен уже более или менее справедливо, но и акции в результате этой переоценки выросли в разы!!!

Особо бросается в глаза потенциальная дивидендная доходность по многими забытой ФСК! Если верить в исполнение указа Правительства РФ 1094, считать что все что могли обесценить в балансе – обесценили в 2016 году, Интер РАО не уйдет в пике - то это, наверное, одна из лучших идей (наряду с префами Ленэнерго) до весны-лета 2018 года в секторе! ДД ФСК в районе 10% будет при 0,25 рублях за бумагу!!

Все что я выше написал, прошу считать исключительно моим мнением и не брать это в качестве основы для принятия инвестиционных решений. Я мог где то ошибиться, выдать желаемое за действительное либо, наоборот, ухудшить реальное положение дел. Проверяйте расчеты, предлагайте свои варианты!!

Всем удачи!!!