13.11.2018, 12:30

Пока жду отчеты по ряду акций, напишу еще про одну реальную историю.

Но негативную, то есть плохой пример.

Всегда интересно вернуться в прошлое.

Весной 2010 мне больше всего нравилась ОГК-3.

Там была интересная ситуация, при цене 1,4 рубля и количестве акций 47,5 млрд. штук это давало MCap = 66,5 млрд. рублей.

EBITDA 09 = 5 млрд. рублей.

Но внутри компании лежал кэш 51,1 млрд. рублей.

EV = 15,4 млрд. за такой крутой актив!

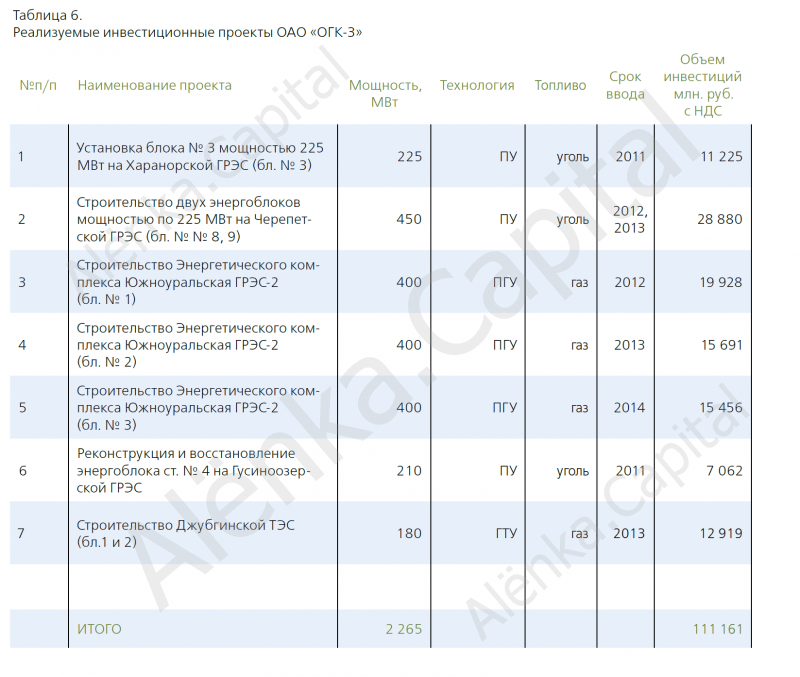

Уже просматривалось завершение инвестпрограммы.

Все это потом стало Интер-РАО.

За 1 акцию ОГК-3 дали 40 акций Интер-РАО (вот откуда пакет у ГМК).

Вот как шло поглощение.

https://eve-finance.ru/t/ogk-3-nevesta-na-vydane/2606

То есть после консолидация акций Интер-РАО (укрупнения 100 в 1) за 1 бумагу ОГК-3 получается дали 0,4 акции Интер-РАО или 1,6 рубля по текущим.

Не очень то и выгодная у меня была идея!

ГМК тут продешевил! И потом еще и сдал свой пакет по низкой цене. То есть они закопали несколько миллиардов долларов в этом энергетическом проекте.

Потом, при смене менеджмента (когда пришел Потанин), они принципиально все это зачищали, продавали непрофильные активы, подробно тут

https://eve-finance.ru/t/gmk-norilskij-nikel-zavershaet-proczess-obedineniya-gazodobyvayushhih-aktivov/2600

Но я продал ОГК-3. Почему?

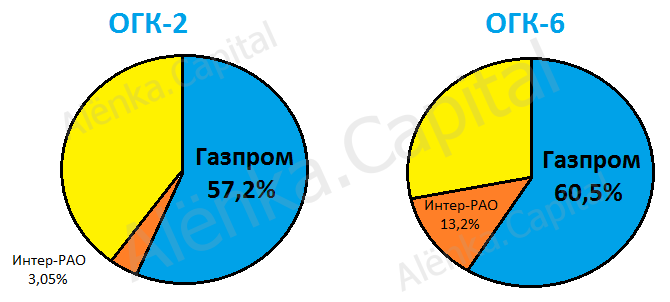

Иду значит по Омску и в этом момент мне звонит мой друг Денис и говорит “экстренная новость, Газпром решил объединить свои ОГК-2 и ОГК-6” .

Это было на той большой зеленой свече в марте 2010.

Тогда еще не все были такими молниеносными как Кирилл Фомичев и у тех кто следит за новостями всегда были шансы среагировать на отчет, на оферту, на дивиденды.

Напоминаю, что это был 2010 год и все говорили только о том, будет ли QE2 после QE1.

Забегая вперед становится ясным и то, что инвестиции в генерацию были в целом ошибочны: рынок до конца не либерализовался, потребление не выросло, на горизонте новые стройки.

Значит, я купил очень много ОГК-6, так как она выглядела чуть лучше чем ОГК-2, ведь все равно акции ОГК-6 должны были поменять на ОГК-2.

Чистый долг ОГК-2 на тот момент был 9,5 млрд. рублей.

По 1 рублю компания стоила на бирже 32,7 млрд. рублей.

EBITDA была 3,2 млрд. рублей.

Чистая прибыль 1,7 млрд. рублей.

То есть у компании были очень высокие мультипликаторы. А это уже верный знак, что трогать ее было нельзя.

EV/EBITDA = 13,2

P/E = 19,2

долг/EBITDA = 3,0

Но дороговизна меня не смутила:

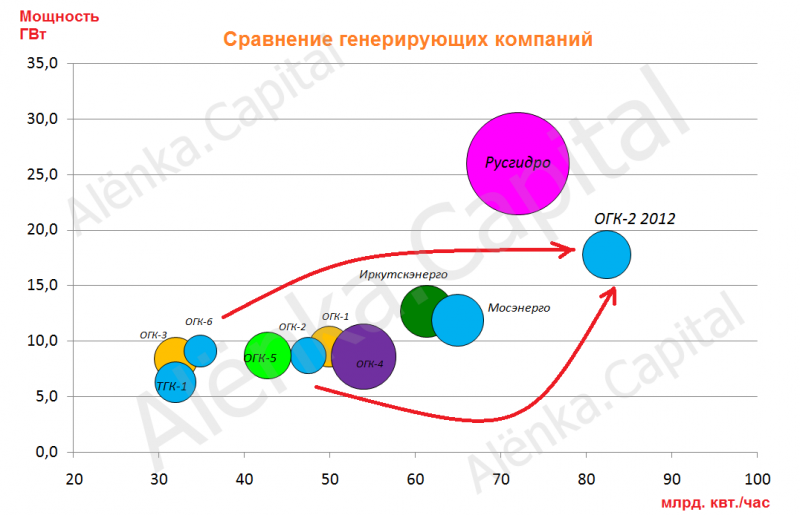

а) создавался публичный гигант, потенциальная голубая фишка. При 2 рублях за акцию это было $4 млрд. Вхождение в индекс MSCI Russia более чем реально.

б) инвестпограмма конечна и должна была дать отдачу. К слову сказать она завершалась намного позже ОГК-3, ОГК-4 и ОГК-5.

в) синергия, слияние должно было дать эффект

Так как финопказатели всех генераций были еще низкими, то я мерил все в $ за КВт.

ОГК-6 выходила очень дешевой.

https://eve-finance.ru/t/rastushhie-kompanii-sliyanie-ogk-2-i-ogk-6-priblizhaetsya/2612

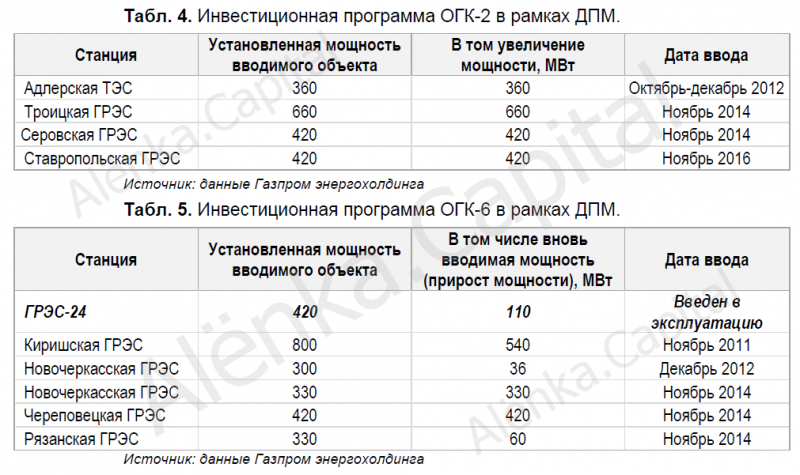

Вот инвестпрограмма ОГК-26.

Потом вышли коэффициенты обмена, там все было без сюрпризов.

https://eve-finance.ru/t/koefficzienty-ogk-2-i-ogk-6/2613

Но акции стали падать с 1,8 до 1,3 и потом еще ниже.

https://eve-finance.ru/t/ogk-2-plan-dejstvij-pri-sliyanii-s-ogk-6/2611

Часть акций, у тех кто формально против слияния (но в душе за) компания обещала выкупить по 1,72 рубля за 1 акцию ОГК-2 и 1,4 рубля за ОГК-6.

В этот момент я докупаю акции по 1,3 на плечо.

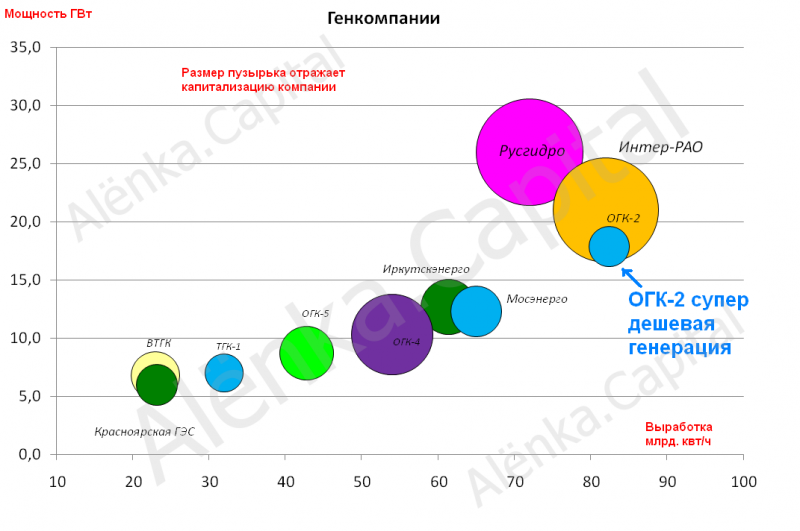

Я посчитал, что актив будет вырабатывать электричества больше чем другие генерации.

Качество станций было похуже, но верили в Газпром и что это первый шаг перед IPO ГЭХа.

Забегая вперед так и вышло. В смысле образовалась крупная компания. И дешевая.

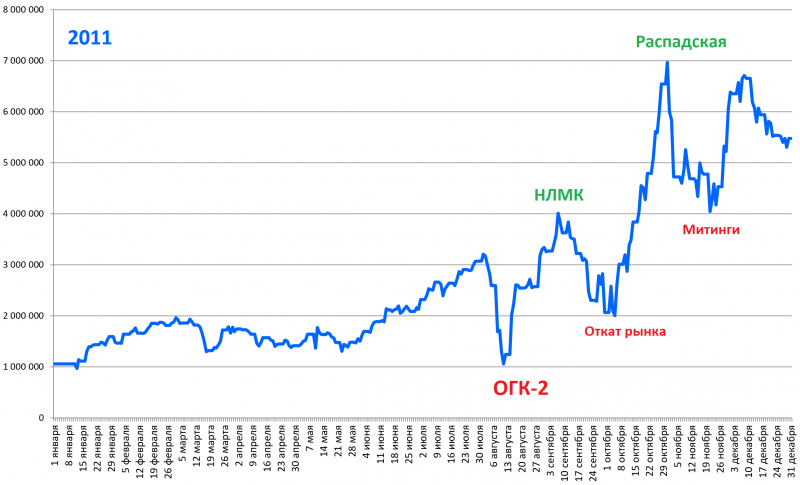

История оказалась чрезвычайно популярной и зараженной, да так что когда агентство S&P снизило рейтинг США с ААА до АА+, то какая акция больше всех от этого пострадала?

Правильно, это были акции ОГК-2 !!! Как когда-то Мечел или Распадская.

Удивительно Федоров покупал себе долю и не дрогнул.

А потом в 2012 “вдруг” выяснилось, что денег на инвестпрограмму не хватает и нужна допэмиссия!

И провел ее Газпром по 0,45 !!!

В 2007 они покупали акции по 4 рубля, а потом бац и по 0,45. Размытие привело к увеличению количества акций в обращении с 59 до 110 млрд. штук.

Забегая вперед там все пошло наперекосяк и стройки задержали на несколько лет.

В моменте счет очень сильно пострадал. Я еще не обладал достаточно крепкой нервной системой.

Рынки в этот момент падали и все паниковали, кричали караул.

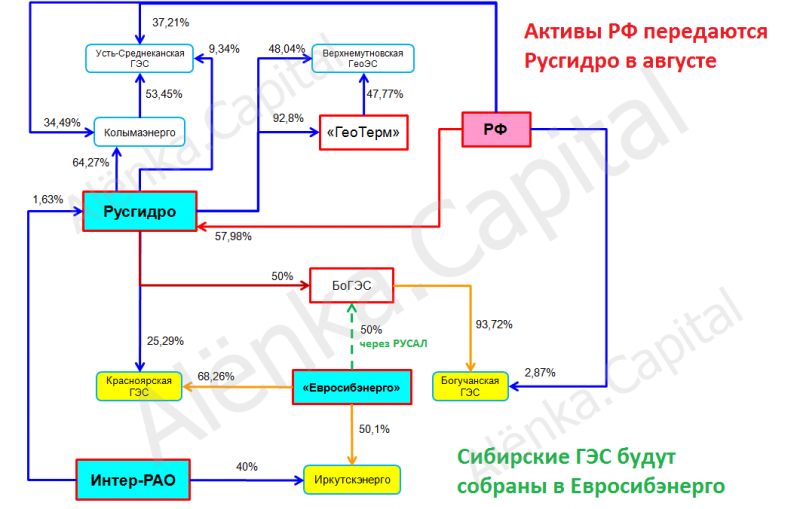

Мне повезло, что я покупал летом привилегированные акции Восток-РАО и Треста Гидромонтаж под обмен на Гидро-ОГК, и они в этот самый момент, в эпицентре кризиса сильно выросли. То есть это были три основные идеи в портфеле.

https://eve-finance.ru/t/trest-gidromontazh-moe-spasenie-ot-krizisa/2610

https://eve-finance.ru/t/rusgidro-konsolidiruet-vostochnuyu-energetiku/2607

Я только переехал из Красноярска в Москву и тут получил сходу такой стресс. Потом ко мне подходит главный по деску в ФИНАМе и говорит, откуда у тебя Трест Гидромонтаж, как ты догадался его купить?

Примерно свою логику ему описал, вот говорю пост, все намекало на хорошую оценку префов.

Сдал ему и на рынке все это добро дешевле цен выкупа, но зато получил ресурсы.

Все это уже рассказывал в сериале про стейки.

В этот момент купил дешевый НЛМК и что-то еще, сдал на отскоке ОГК-2.

https://eve-finance.ru/t/metallurgicheskaya-rasprodazha-pokupayu-nlmk/2608

Потом мне удалось купить Распадскую на новости про байбэк. Владимир Сергиевский, аналитик по сектору в ФИНАМе, получал рассылку от всех компаний и говорит смотри выкуп.

В этот момент акции падали на новости об исключении из индекса MSCI Russia.

Также там была история с байбэком ГМК по 9000, которую я отыграл по-своему на шортах

https://eve-finance.ru/t/akczii-gmk-posle-buy-back/2609

После Распадской я купил ММК, он как раз выходил в 2012 из цикла суперкапексов. Про это отдельно потмо напишу.

Вот примерно такая кривая капитала вышла, все именно так и было. Почти без вводов и выводов.

С тех пор ОГК-2 я не трогал аж до 2015, но и потом они что-то все время удивляли.

Поэтому тогда я пересмотрел подход к качеству активов. Сейчас есть и дешевая и качественная ТГК-1

https://eve-finance.ru/t/zapis-1-tgk-1-zachem-kupil-v-chem-ideya-chto-zhdu-i-pochemu-o-novom-razdele-elvis-capital/2579

Например

В рамках инвестиционной программы ОГК-2 построено 3,735 ГВт новой мощности, подтвержденных договорами о предоставлении мощности (ДПМ). При выборе оборудования приоритет отдан высокоэффективным технологиям парогазового цикла и современным технологиям сжигания угля. В 2017 г. объем выработки на ДПМ-блоках составил 16% от общего объема.

А у ТГК-1 ДПМ дает 1/4 выработки.

В целом интересно выходит?