30.11.2018, 07:24

ЛУКОЙЛ вновь радуют инвесторов.

Сначала они оптимизировали акционерный капитал, погасив казначейские акции.

Потом объявили выкуп по 2022 год

Плюс результаты работы оказались прорывными, наверное не только благодаря рублевому баррелю.

Компания генерирует хороший кэш-поток.

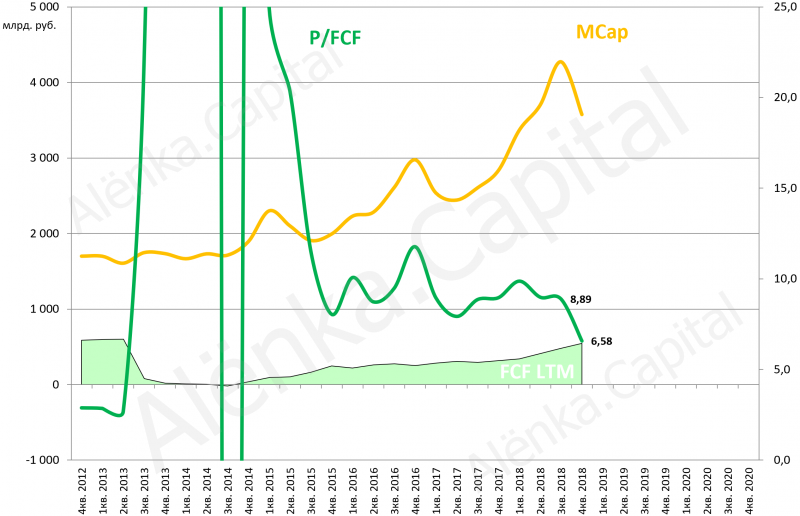

Мы строим такую диаграмму “по Баффетту”.

Отношение капитализации к FCF.

То есть то за сколько покупаем бизнес и какая от него отдача.

Данных за 4-й квартал у нас нет, но предположим, что свободный денежный поток будет на уровне 140 млрд. рублей.

Также мы учтем, что в 4-м квартале акций стало на 100,6 млн. меньше, то есть капитализация визуально сильно упала, что сопровождается и откатом акций.

Надеюсь логика и расчеты понятны.

Отношение лучшее в современном цикле.

Менеджмент вчера принял решение распорядится кэшем следующим образом.

“Мы заканчиваем формирование нашего бюджета на 2019 год”, - сказал он, отметив, что компания будет фокусироваться на добыче в России.

“С начала года мы генерируем значительный cash-flow, и мы активно работаем над возможностями по реинвестированию. Поскольку мы стали реинвестировать, наши капвложения 2019 года превысят уровень 2018 года, и наши объемы добычи будут также выше, чем мы планировали в марте”, - отметил А.Матыцын.

“С учетом нашего cash-flow мы имеем возможность дальше распределять средства между акционерами. Поэтому мы приняли решение ускорить темп buyback”, - добавил CFO, отметив, что это очень своевременное решение с учетом цен на нефть, сильных результатов и стабильности бизнеса “ЛУКОЙЛа”.

“С учетом наших оценок и динамики цен на нефть мы можем закончить программу на $3 млрд уже в следующем году”, - резюмировал А.Матыцын.

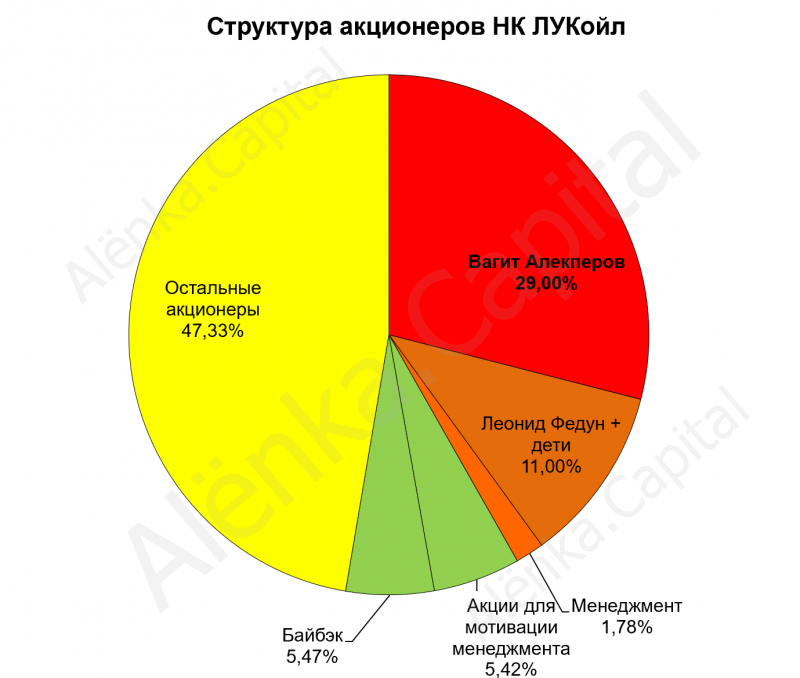

С начала программы buyback, начатой в сентябре этого года, выкуплено 5 млн 947 тыс. 551 ADR, что составляет 0,79% уставного капитала эмитента. Общая сумма, направленная на покупку, равняется примерно $434,1 млн.

Срок действия программы на сумму до $3 млрд - с 3 сентября 2018 года по 30 декабря 2022 года.

То есть осталось еще $2,6 млрд. на 13 месяцев или по 440 млн. рублей в день, а с учетом праздников и выходныэ около 600 млн.

Кажется что это немного? Нет, это очень много.

С рынка будет “спылесошено” еще примерно 35 млн. акций.

Байбэк это одна из форм возврата капитала инвесторам. Вероятно и эти новые 5% казначейских акций будут погашены.

Выделить $2,6 млрд. или 174 млрд. рублей при текущем денежном потоке это как удвоить дивиденды (наш прогноз 240 рублей за 2018 или 180 млрд. рублей).

И еще долг будет “догашен”.

Но вообще-то лучше бы направили кэш на M&A.

Отдельно отметим, что у трех локомотивов (Сбербанк, Газпром, ЛУКОЙЛ 50% индекса MSCI Russia) хорошо складывается новостной фон, что может двинуть индексы вверх.

Мы не называем это “новогодним” или “предновогодним” ралли, так как это не волшебство, а ралли бывает только “постдивидендным”.