23.08.2018, 13:16

Всем привет!

Решил не дожидаться выхода всех отчетов дочек Россетей по МСФО за 1-е полугодие 2018 года и сделать отдельный пост про оценку дивидендной доходности ФСК, тем более что она значительно изменилась.

Предыдущий расчет был в мае 2018 вот в этой записи и составлял порядка 2,5 копеек.

http://eve-finance.ru/t/dochki-rossetej-vzglyad-po-sostoyaniyu-na-maj-2018/980

Что повлияло на изменения в расчетах:

-

19.08.2018 (в воскресенье!) ФСК представило очередную, с декабря 2017 уже 5-ю, корректировку к инвестиционной программе

-

22.08.2018 вышел очень слабый, с точки зрения наполнения дивидендной базы, отчет по МСФО за 2-й кв. 2018 года.

Разберу по порядку.

Новая корректировка инвестиционной программы

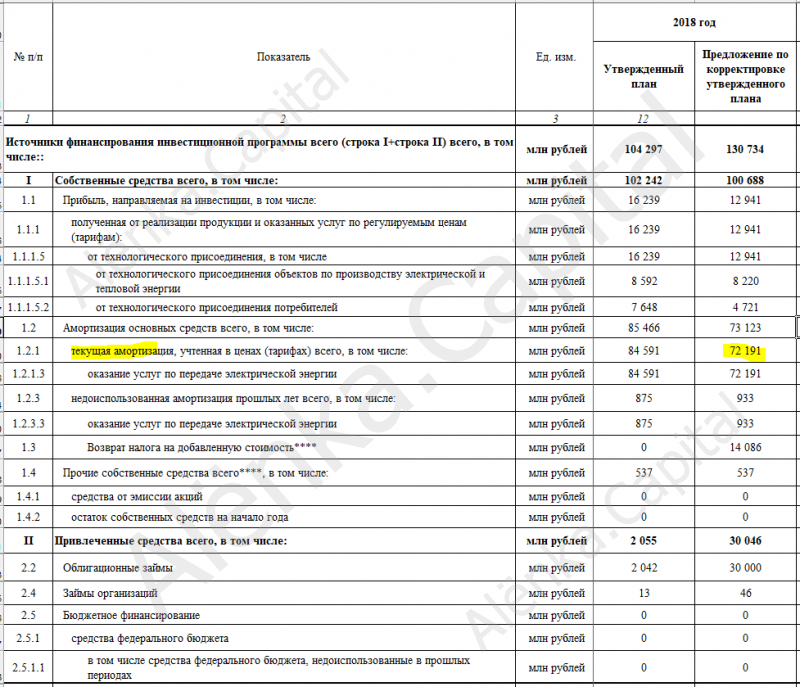

Вот какая структура финансирования ИП была в мае 2018

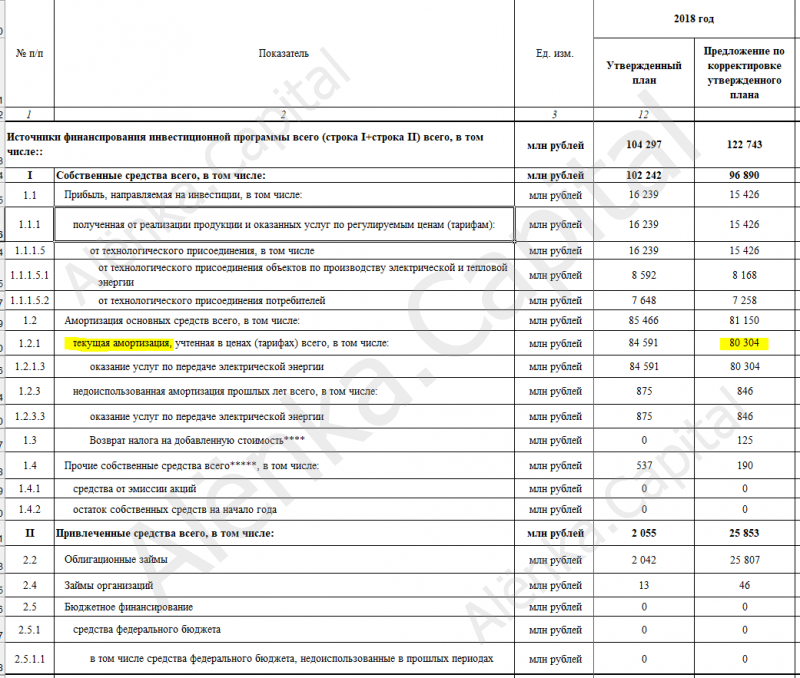

А вот такая стала в августе 2018

Рост в структуре источников финансирования амортизации на 8,1 млрд.рублей. Это прямой вычет из дивидендной базы, согласно методики, принятой Положением о дивидендной политике.

Мое теория о смещении центра дивидендных выплат с МРСК на ФСК, по крайней мере в части существенного усиления нагрузки на ФСК, под угрозой! Такая корректировка инвестиционной программы явно не в ее ключе. Вместе с тем отмечу, я просмотрел все новые ИП во всех МРСК — принятые корректировки в них не приводят к каким то существенным изменениям в части дивидендных выплат.

Может быть это некий результат внутрикорпоративной борьбы?

http://eve-finance.ru/t/otmena-nezavisimosti-fsk-chto-eto-mozhet-izmenit/1776

Думаю мы можем увидеть еще не одну «очередную» корректировку… Но я не представляю себе, как ФСК этими корректировками может еще себе занизить дивидендную базу – амортизацию в качестве источника финансирования ИП они поставили на уровне 100% от планируемой.

Отчет по МСФО за 2-й кв. 2018 года

Как бы ни красиво выглядел номинальный рост чистой прибыли (с 25 за полугодие в 2017 году до 40 в 2018), с точки зрения наполнения дивидендной базы все не так радостно как хотелось бы. Всему виной является переход на новый стандарт отчетности по МСФО. Кстати в результате этого перехода, прибыль от реализации пакета Интер Рао не попала в статью Чистая прибыль, а легла в нераспределенку — т. е. не увеличила дивидендную базу… Хотя когда в прошлые года от переоценки данного пакета были убытки — они уменьшали Чистую прибыль и как следствие дивидендную базу — не совсем справедливо по отношению к акционерам!

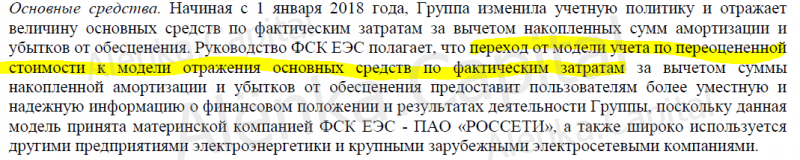

Помимо этого, еще одной особенностью перехода на новый стандарт отчетности по МСФО является изменение учета основных средств.

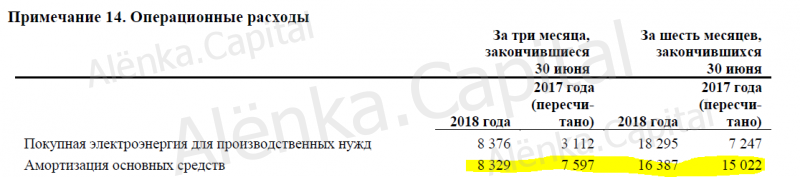

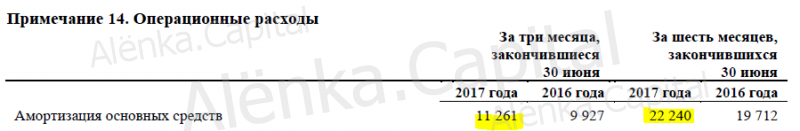

Результатом такого перехода, помимо прочего, является снижение объема начисляемой амортизации. ФСК все пересчитала… и по их данным (сопоставимым) амортизация даже выросла

Но если открыть отчет годовой давности — то это не так! Амортизация снизилась и существенно!

Т.е. амортизация в 1-м полугодии 2018 по факту меньше, чем в 1-м полугодии 2017 почти на 6 млрд. рублей!!! Иными словами операционные расходы за счет амортизации уменьшились на 6 млрд.рублей, но тогда прибыль должна быть больше на эти 6 млрд.рублей! Об этом я писал еще в майском обзоре…

Но этого не произошло… всему виной опережающий рост иных расходов над ростом выручки, который «сьел» это снижение амортизации.

Почему я такое внимание обращаю именно на амортизацию по МСФО? Только потому, что она чисто математически участвует в расчете корректировки — разницы между амортизацией по РСБУ (для финансирования инвестпрограммы) и амортизацией по МСФО.

Из всего того, что я описал выше эта разница только выросла… уменьшаемое за счет корректировки в ИП, а вычитаемое за счет перехода на новый стандарт отчетности.

Теперь предположения по чистой прибыли от которой буду считать дивиденды.

- прибыль по МСФО — 80 млрд.рублей. - предполагаю, что заработают не меньше чем в первом полугодии, тем более что ожидается рост тарифов с 01.07.2018 на 5,5%

- прибыль по РСБУ — 35 млрд.руб. - здесь сразу же убираю переоценку оставшегося пакета в Интер РАО, а также считаю что 10 млрд руб. от передачи э/э они зарабатывать способны.

В обоих случаях никак не учитываю прибыль от ТП — ее все равно вычитают, а она прогнозируется самой компанией на уровне 20 млрд.рублей., но в расчетах учитываю денежные поступления от данного вида деятельности.

Итог такой

В целом пока выглядит очень и очень неплохо для такой компании как ФСК — но конечно уже не 2,5 копейки. Хотя у них еще есть время, чтобы выпустить очередную корректировку — хуже она, на мой взгляд, быть уже не сможет)

Дивиденд растущий — значит дивгэп должен быть закрыт, да и г-н Муров, наверное, просто обязан произнести весной фразу - «Дивиденды будут выше чем в предыдущем году»!!! Сейчас главное, что бы рост доходности в ряде голубых фишек и ОФЗ перестал быть нормой…

Всем удачи!