16.04.2018, 12:00

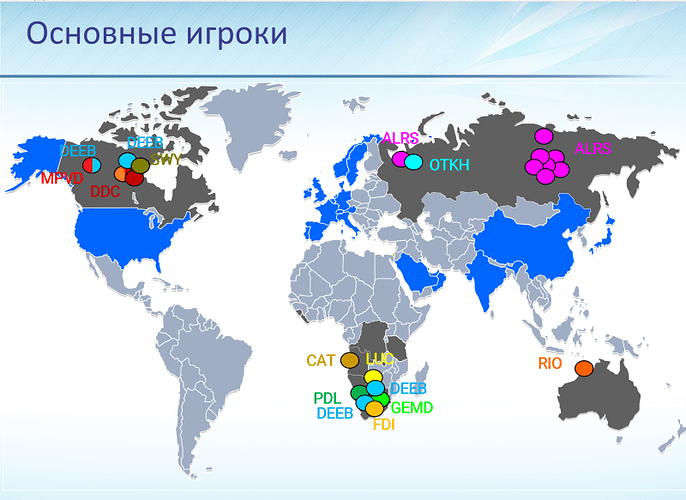

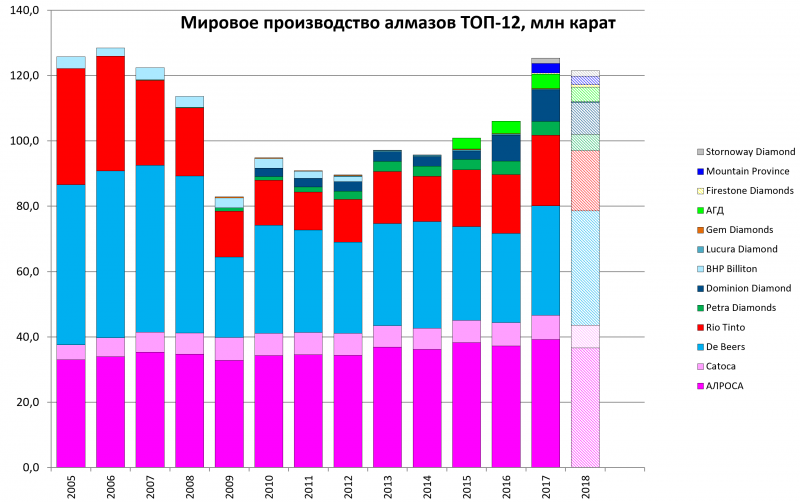

Итак, мы изучили 12 компаний, которые охватывают 39 рудников из существующих 52 (публиковали карту с 30 крупнейшими трубками) или 80% мировой добычи алмазов.

В этом посте соберем все воедино, выделим самые сочные моменты и сделаем выводы.

Сразу перейдем к делу. Выделим несколько ключевых моментов.

1. Добыча в 2017 году резко прибавила. Это не эффект синтетических алмазов.

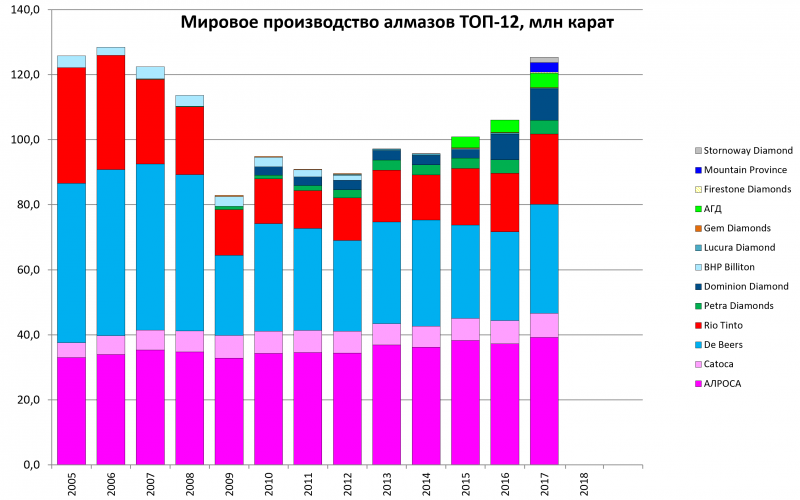

Мы собрали статистику ТОП-12 компаний, есть еще “остальные” - это небольшие шахты или кустарная добыча, с 2005 проследить сложно, нам удалось только с 2015, в сумме дают еще ~20%, в целом считаем тренд ясен.

Что стало причиной роста добычи:

-

Новые игроки: Firestone Diamonds, Stornoway Diamond, Mountain Province.

-

Ввод в эксплуатацию огромного месторождения Gahcho Kue.

Писали об этих 2-х факторах тут:

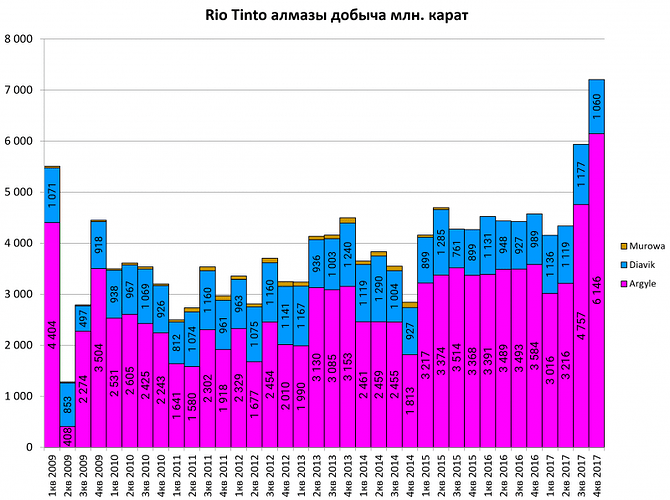

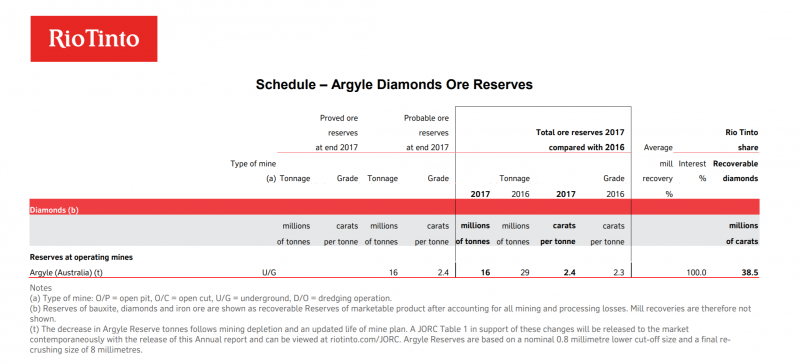

3. RioTinto выжимает последние соки из трубки Argyle. К этому моменту вернемся.

Расклад сил в секторе по итогам 2017 года. АЛРОСА №1.

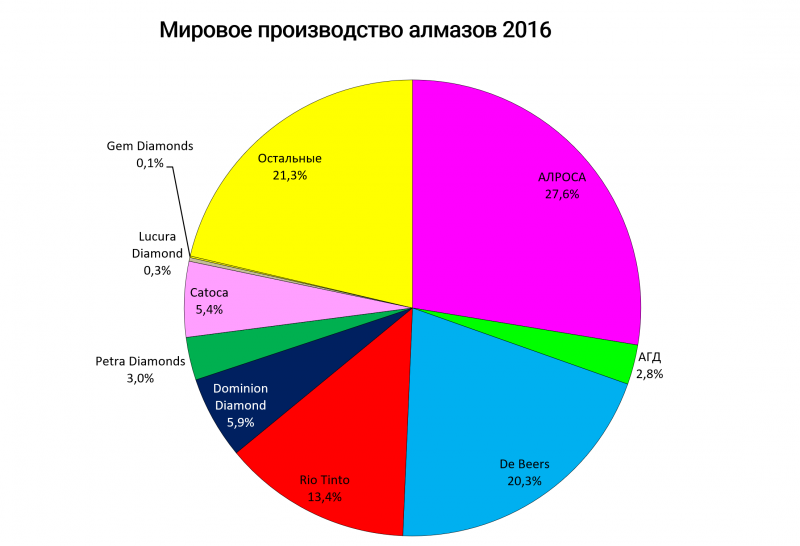

Для сравнения 2016 год (в 2017 все по-немногу подрастеряли веса).

2. Перспективы добычи 2018. Год уже начался хорошо.

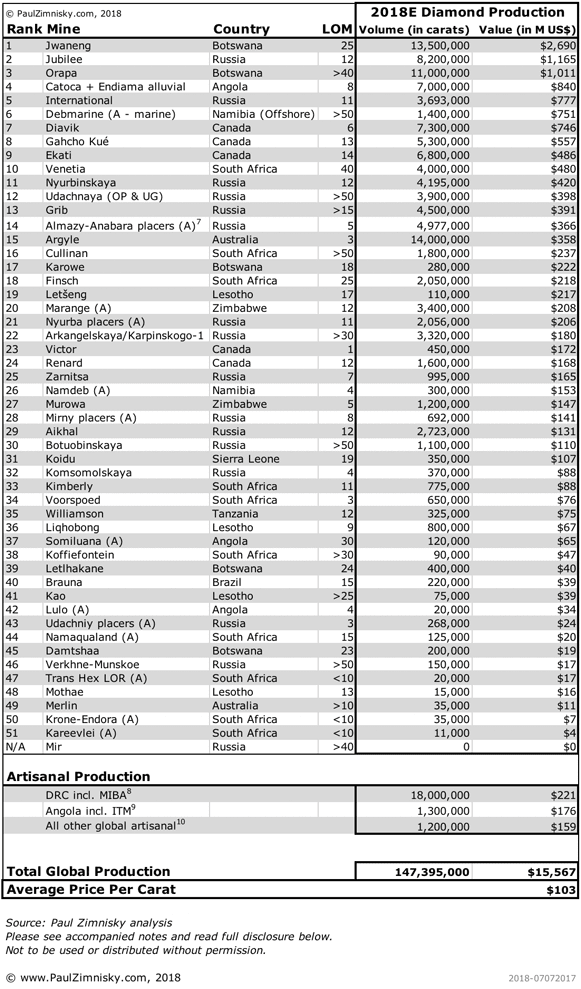

Нам помогли данные Пола Зимински, независимого алмазного аналитика из США. Пол собрал огромную базу данных.

Вот его прогноз по добыче на 2018 год, мы смогли найти лишь несколько прогнозных значений от самих компаний и они совпадали с данными Пола.

В 2018 будет небольшое снижение добычи, порядка 3-4%.

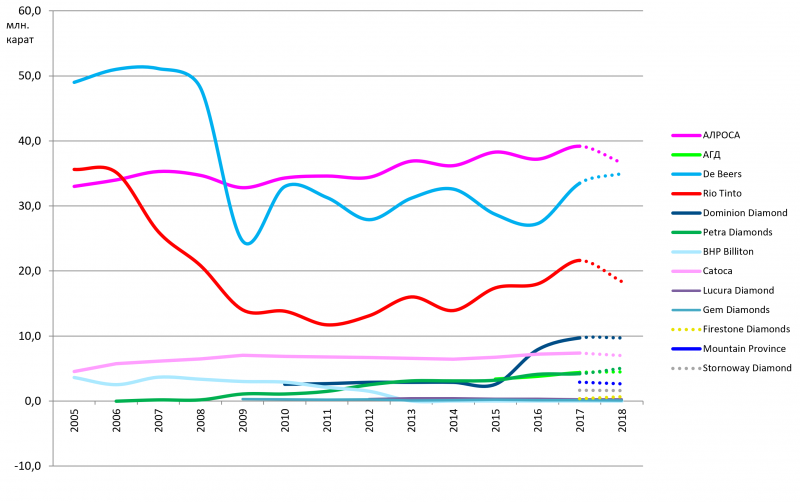

В нашей диаграмме это будет выглядеть так:

Но это данные по добыче, а продажи, как мы знаем, могут несколько отличаться. К примеру АЛРОСА добудет в 2017 - 36,6 млн карат, а продаст 40 млн карат. Склад в этом секторе работает усиленно. То есть хоть и производство снизится в 2018, то предложение, вероятно, не уменьшится.

Однако, распродажа стоков - это разовый момент. АЛРОСА уже написала, что остатки приблизились к “технологическому минимуму”.

«В январе-марте на мировых рынках наблюдался более высокий спрос на средне- и крупноразмерное сырье по сравнению с аналогичным периодом прошлого года. В марте ощущалось небольшое сезонное охлаждение спроса, тем не менее хорошие результаты аукционов на алмазы специальных размеров (весом 10,8 карат и больше) обеспечили в этом месяце более высокий объем продаж относительно февраля 2018 года. При этом следует отметить, что по состоянию на конец первого квартала остатки алмазного сырья приблизились к уровню технологического минимума », − прокомментировал итоги продаж заместитель генерального директора АЛРОСА Юрий Окоемов.

У DeBeers аналогично, вот что пишет знаменитый Пол Зимински: “De Beers’ strategy of “producing to demand” over the past two years has reduced the company’s excess inventory to more normal levels. With as much as 12M carats of excess inventory on hand at year-end 2015, the company now only holds 3-4M carats over minimum operating levels, the lowest figure since 2014, according to estimates.”

Также: " At current estimates, De Beers would be producing at approximately 95% of production capacity in 2018, which compares to 91% last year and only 80% in 2016".

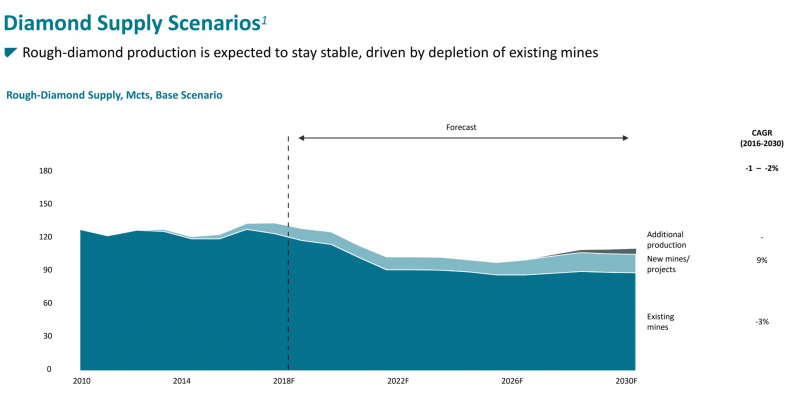

3. Перспективы добычи 2019-20хх.

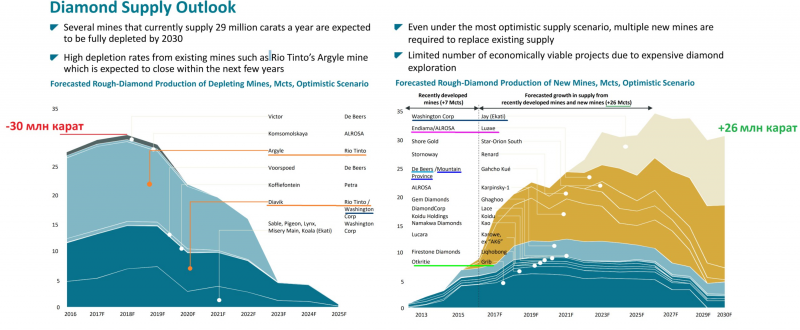

Трубки иссякают, до 2025 будет потеряно - 3 0 млн карат , взамен придут новые месторождение они дадут + 2 6 млн карат .

Но что важно, из этих новых +26 млн карат, большинство трубок уже запущены Gahcho Kue, Ekati, трубка им Гриба . Единственное новое большое неосвоенное месторождение это Luaxe в Анголе АЛРОСА окапывается в Анголе - Коммерсантъ. АЛРОСА имеет долю и активно борется за нечто большее. То есть в перспективе 2030 года единственная компания, которая может прибавить - это АЛРОСА . Все остальные новые рудники уже вышли на производственные мощности или вот-вот выйдут, то есть это уже в цене. Еще развивают действуюущую трубку Ekati , эффект с 2021, но здесь один бенефициар Dennis Washington, компания с 2017 непублична. Новых потенциальных трубок нет.

Разбор алмазодобывающего сектора №1. Dominon Diamond Corporation

Из месторождений, которые завершают жизненный цикл, 2/3 принадлежат RioTinto . Так что скоро гигнат покинет сектор. Причем RioTinto недавно скорректировал запасы на Argyle , шахты хватит не до 2023 года как на диаграмме, а до 2021 года. Кстати небольшая ремарка, в 80-90х на этой шахте добывали 40 млн карат в год! Для понимания сейчас в мире добывают 150 млн карат. Это трубка-героиня.

В результате всего вышесказанного считается, что образуется “окно” между закрытием Argyle и Diavik и запуском новой Luaxe. В этот момент возможно образуется дефицит алмазов.

4. Перспективы спроса.

Ведь спрос параллельно будет расти в среднем на 3% в год.

То есть производство будет падать, запасы разгребают в 2018, спрос растет. Что произойдет с ценами?

Рост спроса на 3% в год это по сути средняя абстрактная величина, зависит от макроэкономики. Иногда спрос может падать на 1% иногда расти на 6% в год.

Предположительно индийский и китайский средний класс внесут свою лепту.

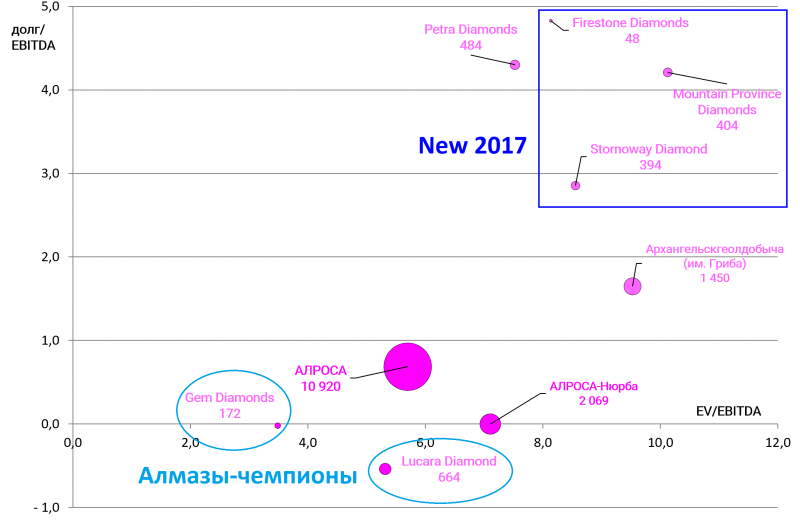

5. Стоимостная карта.

Наносим на диаграмму, то, что публично и можно купить (кроме им Гриба, он для сравнения).

Новичики в правом верхнем углу. Пока стартапы, дадим им еще один год. Интересен может быть только Mountain Province , он на паритетных началах с DeBeers развивают большую Gahcho Kue.

Инетерсно положение Lucara Diamond и Gem Diamonds. EV/EBITDA 5,3 и 3,5 соотвественно. Однако это специфичный небольшой бизнесс и зависит от удачи.

Остается только Petra Diamond и АЛРОСА . Но первая очень дорогая.

Альтернатив в секторе кроме АЛРОСА нет.

На этом обзоры не заканчиваем. Продолжим и далее следить за раскладом сил в секторе. Ожидается хороший отчет АЛРОСА за 1-й квартал 2018.

Всем спасибо!